住宅に関する「2023年度税制改正」のポイントをわかりやすく解説

ここでは、税制改正大綱の内容を基に、住宅に関する主な改正内容に絞ってそのポイントを確認してみたいと思います。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

ポイント1:住宅取得等資金の一括贈与について

子や孫の世代にスムーズに財産の承継を促すことを目的に、資金の一括贈与の際の贈与税の非課税制度が設けられています。その1つが、「直系尊属から住宅取得等資金の贈与を受けた場合の非課税制度」です。

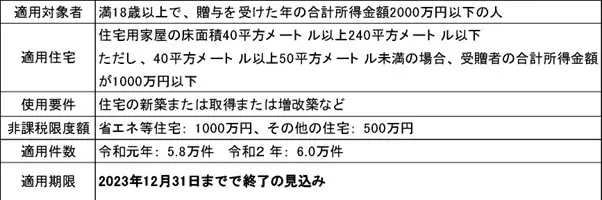

これは、満18歳以上の人(子や孫)が直系尊属(父母や祖父母など)から、一定の住宅を取得するための資金の贈与を受けた場合に、そのうちの一定額が非課税となる制度です(図表1)。

【図表1】

※筆者作成

2023年度税制改正でのポイントは、住宅資金の一括贈与については、適用期限の延長がなく、2023年12月31日には終了する見込みとされた点です。

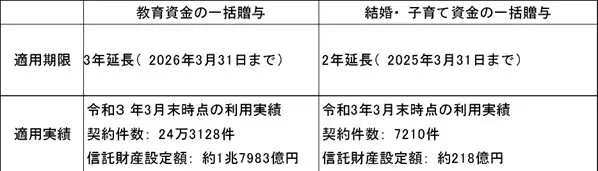

ちなみに、他の贈与税の非課税制度である「教育資金の一括贈与」と「結婚・子育て資金の一括贈与」については、制度の延長が決定されています(図表2)。

【図表2】

※筆者作成

ポイント2:マンションの固定資産税減税の特別措置について

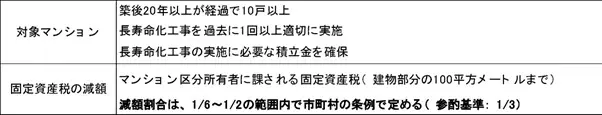

高経年のマンションの増加に伴い、マンションの長寿命化に資する大規模修繕工事などが適切に実施されないことが問題となっています。

これを受けて、2023年度税制改正では、対象マンションが一定の長寿命化工事を実施した場合に、工事翌年の固定資産税を一定割合減額する特例措置が創設されることになりました(図表3)。

【図表3】

※筆者作成

ポイント3:相続した空き家にかかる3000万円控除の特例について

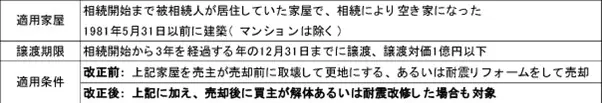

生前に被相続人が居住していた家屋が相続の際に空き家となってしまうケースが増えており、誰にも管理されないまま放置されることで、近隣住民の住環境にも影響を及ぼすなどの問題が顕在化しています。

この特例は、その空き家を一定期間内に譲渡した場合、譲渡所得の金額から3000万円控除できるものです。2023年税制改正では、適用対象が以下のように拡充されます(図表4)。

【図表4】

※筆者作成

まとめ

特に、ポイント1の住宅取得等資金の一括贈与に関する適用期限については、子や孫に対して住宅取得資金の援助を計画している場合には、しっかりと考慮しておくべき内容となるでしょう。

適用期限終了後に贈与した場合には、受贈者である子や孫が一定の贈与税を負担する必要性が出てきます。せっかくの資金援助が贈与税の負担につながることがあることを留意しておきましょう。

出典

財務省 贈与税に関する資料

執筆者:高橋庸夫

ファイナンシャル・プランナー