【注意】配偶者の所得が「20万円」多かった…ざっくり伝えたせいで「追徴課税」が発生する場合も!?

配信日: 2023.03.12

更新日: 2025.07.02

この記事は約 2 分で読めます。

配偶者を扶養している人は、多くの場合、配偶者控除または配偶者特別控除を利用するでしょう。しかし配偶者控除や配偶者特別控除を利用するには、納税者本人や配偶者の合計所得金額の両方が一定額以下である必要があります。

配偶者の正確な所得金額を把握していなかったことで、申告内容が間違っており、結果として過少申告になり追徴課税が発生することもあります。本記事では、配偶者控除などを利用する際に注意すべき点について解説します。

配偶者の正確な所得金額を把握していなかったことで、申告内容が間違っており、結果として過少申告になり追徴課税が発生することもあります。本記事では、配偶者控除などを利用する際に注意すべき点について解説します。

二級ファイナンシャルプランニング技能士

配偶者控除と配偶者特別控除について

配偶者控除と配偶者特別控除はどちらも配偶者がいることを前提に、一定要件を満たすことで受けられる所得控除です。控除に際して納税者本人の合計所得金額と、配偶者の合計所得金額によって、適用される控除額が変わったり、受けられなかったりします。

配偶者控除

配偶者控除を受けるには、民法上の配偶者であり、納税者と生計を一にし、納税者が個人事業主の場合は配偶者が事業専従者でないことが要件となります。また配偶者の要件として、その年の12月31日において合計所得金額が48万円以下であり、給与のみであれば給与収入が103万円以下でなければなりません。

配偶者控除の金額は、納税者本人の合計所得金額によって図表1のように金額が異なります。

図表1

※ その年の12月31日現在の年齢が70歳以上

国税庁 No.1191 配偶者控除 より筆者作成

なお、納税者本人の合計所得金額が1000万円を超えると配偶者控除は受けられなくなります。

配偶者特別控除

配偶者特別控除は、配偶者控除の要件である配偶者の合計所得金額が48万円を超える所得があり配偶者控除が受けられない場合、配偶者の所得金額に応じて受けられます。その他の要件は配偶者控除と同じです。

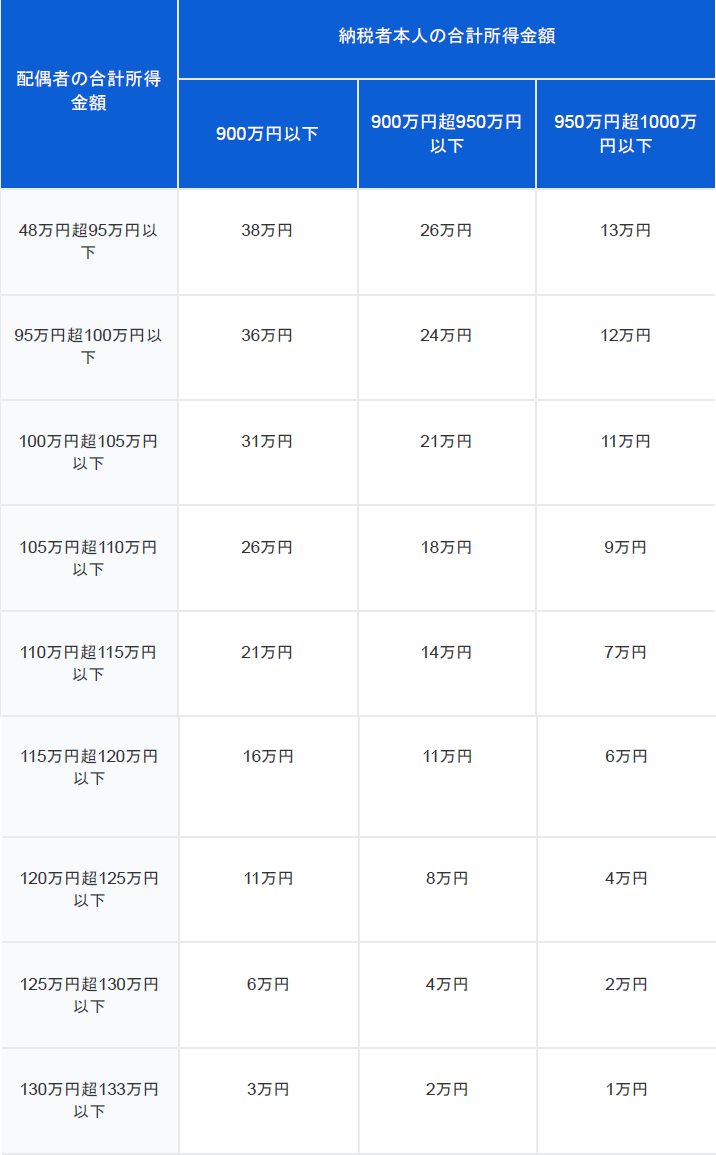

配偶者特別控除の金額は、納税者本人の合計所得金額と配偶者の合計所得金額によって図表2のように金額が異なります。

図表2

国税庁 No.1195 配偶者特別控除 より筆者作成

なお、納税者本人の合計所得金額が1000万円を超えた場合や、配偶者の合計所得金額が133万円を超えると配偶者特別控除は受けられなくなります。また配偶者特別控除は、夫婦の両方で受けることはできません。

1/3