会社員の副業収入、雑所得か事業所得かによって計算方法が違う?

近年、増加傾向にある会社員の副業ですが、その所得が雑所得なのか、事業所得なのかによって、所得税等の計算方法にも違いがあります。ここでは、雑所得と事業所得の区分などについて確認してみたいと思います。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

雑所得の3つの区分

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得のことをいい、「(1)公的年金等」、「(2)業務」、「(3)その他」の3つに区分されます。

(1)と(2)(3)では、雑所得の計算方法が異なることに注意が必要です。また、副業の収入については雑所得ではなく、事業所得に分類されるケースがあるため、その区別が難しい場合があります。

(1)公的年金等の雑所得

国民年金、厚生年金などの公的年金、国民年金基金や確定拠出年金といった年金などが該当します。

公的年金等の雑所得 = 収入金額 - 公的年金等控除額

(2)業務に係る雑所得

原稿料、講演料、またはネットオークションやフリーマーケットアプリなどを利用した個人取引による所得のことで、例えば、衣服・雑貨・家電などの資産の売却による所得(ただし、生活に使用した資産の場合は非課税で確定申告不要)のほか、ベビーシッターや家庭教師などの副業による所得、ネット広告やアフィリエイトによる収入などが該当します。

(3)その他の雑所得

上記(1)(2)以外の雑所得で、個人年金保険で受け取る年金、暗号資産や仮想通貨を売却して得た所得、FX取引で得た所得などが該当します。

雑所得 = 総収入金額 - 必要経費

事業所得とは

事業所得とは、農業・漁業・製造業・卸売業・小売業・サービス業などの事業から生ずる所得のことで、条件として以下のようなものがあります。

●継続した期間、安定した収入が得られている

●営利目的である

●業務に本業と同等の時間を費やしている

●職業として社会的に認知されている

事業所得の場合のメリット

副業の収入が雑所得ではなく、事業所得に区分されることでの主なメリットは以下の2点です。

・他の所得との損益通算が可能

事業所得は給与所得などの他の所得との損益通算が可能なため、仮に副業である事業所得がマイナスとなった場合、損益通算により所得税等を軽減できることがあります。

・青色申告特別控除を適用可能

事業所得では、一定の要件を満たすことで青色申告特別控除(10万円/55万円/65万円)を適用できる場合があります。また、その他の青色申告のメリットも利用可能です。

所得税基本通達の改正

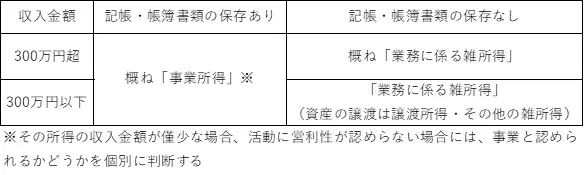

雑所得と事業所得の区分を分かりやすくするため、所得税基本通達が改正され、業務に係る雑所得の例示や、事業所得と業務に係る雑所得等の区分(イメージ)が示されています。

事業所得と認められるかどうかは、その所得を得るための活動が社会通念上、事業と称するに至る程度で行っているかどうかで判定するとした上で、記帳・帳簿書類の保存の有無により以下のように区分されます。

※国税庁 「所得税基本通達の制定について」の一部改正について(法令解釈通達)を基に筆者作成

つまり、収入金額が300万円超でも300万円以下でも、記帳や帳簿書類の保存があれば、基本的に事業所得に区分されることがポイントになります。ちなみに、改正前は300万円以下の場合、すべて雑所得に区分されるという内容でした。

まとめ

会社員の副業だけを見ても、その形態や種類などは多種多様となっています。以前から雑所得と事業所得の区分が難しいとの意見が多く聞かれていたため、今回、所得税基本通達が改正され、より明確な基準が示されました。

ただし、事業と認められるか個別判断を要する場合など、区分が難しいケースが想定されるため、税務署や税理士などの専門家に事前に相談することをお勧めいたします。

出典

国税庁 「所得税基本通達の制定について」の一部改正について(法令解釈通達)

執筆者:高橋庸夫

ファイナンシャル・プランナー