【税金相談】年収は順調に上がっていますが税金も上がっていきます。会社員でもできる節税対策はありますか? <後編>

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

面倒がらずに申告することで節税になる

前編では、所得税の仕組みを復習しました。どの計算段階で、どのような項目が差し引かれるのかを確認しました。例えば、住宅ローン控除は大きな節税効果があります。これは税額控除なので、控除額が所得税額から直接差し引かれるからです。

最近は、共働き夫婦がペアローンを利用して、住宅ローンを組むことがあると思います。これは借入金額を増やすことだけでなく、住宅ローン控除を両者で利用するメリットがあります。

もちろん、住宅ローン控除を受けられるからといって「家を買いなさい」というのはおかしな話です。もし住宅を購入されるのなら、控除期間や控除期間後も含めて資金のシミュレーションをすることをお勧めします。特に控除期間の終了後には要注意です。

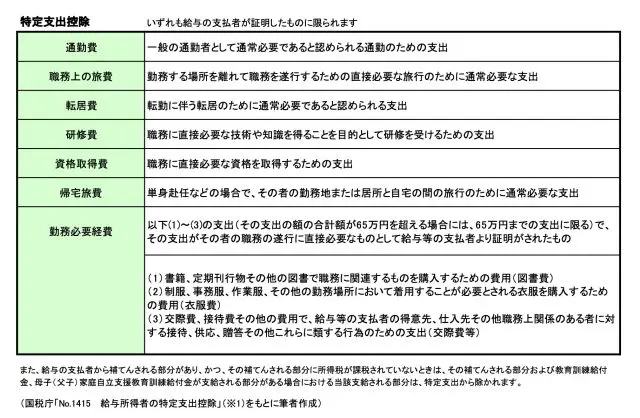

その他の控除について見てみます。特定支出控除は、図表1にある項目の支出額がその年分の給与所得控除額の2分の1を超えるときに、確定申告により超える部分の金額を給与所得控除後の所得金額から差し引くことができる制度です。

(図表1)

次に生命保険料控除など、所得から控除できる所得控除について考えます。生命保険や地震保険などは年末調整の際、会社から提出を指示されます。控除証明書を紛失して失念することのないように注意ください。

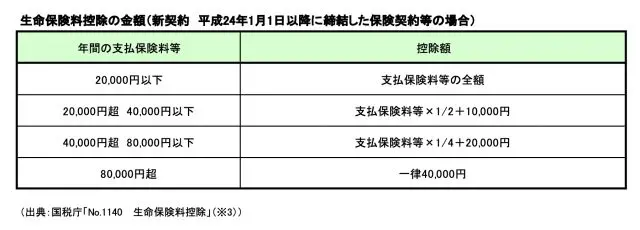

例えば生命保険の場合、図表2のような限度額があります。生命保険料、介護医療保険料、および個人年金保険料をそれぞれ支払っている場合は、最高で12万円の控除を受けることができます。新契約以前の旧契約の場合は、控除額が変わります。国税庁のホームページ「No.1140 生命保険料控除」を参照ください。

(図表2)

医療費が多くかかった場合は、確定申告の際に医療費控除を受けることができます。以前は医療機関の領収書を集めて集計するなどの手間がかかりましたが、医療保険者等から送られる医療費通知を利用することで、随分簡単に申告できるようになりました。

医療通知書に記載されていない事項、例えば通院のための交通費も算入できますので、遠方の大病院に行ったときなどはメモしておき、申告時に追記するとよいでしょう。

医療保険に加入していて給付金を受け取ったときは、補てんされた金額は該当する医療費から差し引く必要があります。通院ではなく市販薬の利用が多い場合は、「セルフメディケーション税制」を利用できますが、こちらは1万2000円を超える医薬品を購入したときに適用を受けることができます。

要件や対象医薬品は国税庁のホームページ「令和4年分確定申告特集 セルフメディケーション税制とは」でご確認ください。

次は寄附金控除についてです。ふるさと納税をしている方もいらっしゃると思います。災害時に復興支援のために日本ユニセフ協会や日本赤十字社などの団体に募金や寄附をした場合は、寄附金控除できる可能性があります。通常は、発行された領収書に税金に関する説明が記載されていますので、確認してみましょう。

iDeCoとNISAは節税効果あり

資産形成の手段であるiDeCoは、同じように節税効果があることで注目されています。このiDeCoは所得控除グループの「小規模企業共済等掛金控除」として、掛金の全額が控除対象となります。この「全額」というのが、iDeCoのお勧めポイントです。

先の生命保険料控除では、控除限度額があります。所得控除という面では、生命保険の個人年金よりもiDeCoに軍配が上がりますが、iDeCoは途中解約ができませんので注意が必要です。相談者のAさんが老後資金の積み立てを考えているのであれば、iDeCoを優先的に選択することで節税できます。

これまでは、「納付している所得税を節税するために、控除できるものは漏らさず申告しましょう」というスタンスで所得税の仕組みと控除について見てきました。「添付書類が見つからない」「計算が面倒」などという理由で、控除していないという人もいるかもしれません。

「私も確定申告をしたら納めた税金が戻ってきたかも。でも確定申告の期限は終わっているし」という方は、これからでも還付申告ができます。その年の1月1日から5年間が期限です。詳細は国税庁のホームページ「No.2030 還付申告」をご覧ください。

資産形成で、iDeCoと並び注目されているNISA(つみたてNISAを含む)も、節税効果は抜群です。株式投資をしていて配当金や売却益を受け取る場合は、本来なら20.315%の税金が発生します。

例えば、「10万円受け取れる!」と思ったところ、8万円弱の受取額になるのです。非課税のNISA口座での取引なら、10万円がそのまま受け取れるのですからお得です。これを利用して長期運用すると、複利効果を生かせるので効率的であることは言うまでもありません。

今回は、無理なく実行できる節税対策をご紹介しました。確定申告をしてみると、想像以上に還付金が戻ってくることがあります。またiDeCoやNISAを利用して、将来に備えることは大切です。この2つは、会社員でも比較的簡単にできる節税対策といえるのではないでしょうか。

出典

国税庁 No.1415 給与所得者の特定支出控除

国税庁 No.1140 生命保険料控除

国税庁 令和4年分確定申告特集 セルフメディケーション税制とは

国民年金基金連合会 iDeCo公式サイト iDeCoってなに?

国税庁 No.2030 還付申告

国税庁 No.1150 一定の寄附金を支払ったとき(寄附金控除)

金融庁 NISAとは?

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士