今年も「固定資産税」がやって来た! なんでこんなに高いの? 減額になる場合はあるの?

本記事では、固定資産税が高い理由について、その計算の仕組みから解説します。

2級FP技能士

固定資産税とは

固定資産税とは、毎年1月1日時点において土地または家屋を所有している人に対してかかる税金です。支払先はその固定資産が所在する市区町村となっており、地方税に該当します。つまり、マイホームを所有しているということは土地と家屋を所有しているということであるため、固定資産税が発生するのです。

なお、マイホームが市街化区域内に所在している場合には、都市整備などの費用に充てるための目的税として都市計画税もかかりますが、税額は少額ですので本記事では割愛します。

固定資産税の支払い方法

「固定資産税の納税通知書・課税明細書」は郵送で届きます。その中の納付書には、一括払い用と4回での分割払い用が入っているため、自身の都合に合わせて選択しましょう。「一括払いだから安くなる」、「分割払いだから利息が付く」などはありません。どちらで支払っても総額は同じです。

支払い方法の選択肢は、口座振替や銀行窓口での支払いをはじめとして、コンビニ払い、クレジットカード決済、スマホ決済などがありますが、市区町村によって対応している方法が異なるため注意しましょう。

固定資産税の計算方法

固定資産税の計算は、以下の算式で計算されます。

固定資産税評価額×1.4%=固定資産税

固定資産税評価額は市区町村が決定する金額となっており、固定資産税の納付書と一緒に届く固定資産税納税通知書・課税明細書に記載されています。

また固定資産税評価額は、土地や家屋の時価の70%程度が目安となっています。新築初年度で固定資産税の納付書をまだ受け取ったことがないという人は、購入金額に70%を乗じるとおおよその固定資産税評価額を知ることでできます。

土地:1000万円×1.4%=14万円

家屋:2000万円×1.4%=28万円

1年間にかかる固定資産税は42万円にもなる計算となりました。これではマイホームを取得しようとする人たちの購買意欲を奪うことになりかねません。そこで、住宅用地と新築住宅については特例措置が設けられており、固定資産税が軽減される仕組みになっています。

住宅用地の特例措置

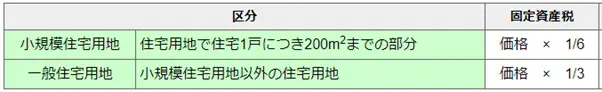

住宅用地にかかる固定資産税の計算においては、図表1の区分に応じて、固定資産税評価額に6分の1または3分の1を乗じた金額に税率が乗じられます。

図表1

東京都主税局 固定資産税・都市計画税(土地・家屋)

前述の例では、1000万円の土地に対して14万円の固定資産税がかかっていましたが、小規模住宅用地に該当する場合には、1000万円×1/6×1.4%=2万3333円となり大きく軽減されます。

新築住宅の特例措置

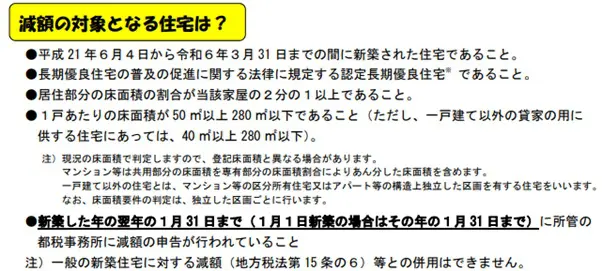

家屋についても土地と同様に特例措置が設けられています。対象となる家屋は図表2の通りです。

家屋は新築時の固定資産税評価額が最大で、その後は下がり続けることが一般的です。そこで、築年数が浅いうちの高い固定資産税を軽減できるように、原則として5年度分の期間限定で、家屋の固定資産税額(1戸当たり床面積 120 平方メートル相当分までを限度)の2分の1が減額されます。固定資産税額が直接半額になる点がポイントです。

図表2

東京都主税局 認定長期優良住宅を新築し、1 月 31 日までに申告された場合、固定資産税が減額されます

前述の例では、2000万円の家屋に対して28万円の固定資産税がかかっていましたが、減額対象となった場合には、2000万円×1/2×1.4%=14万円となります。

ただし、「20万円程度の固定資産税であれば支払える」と考えてマイホームを購入した人は要注意です。前述しましたが、この特例措置は原則として5年間、マンション等の場合は7年間の期間限定になります。6年度目から家屋の固定資産税は倍増することを忘れないようにしましょう。

なお、 認定長期優良住宅以外については、原則として3年間、マンション等の場合は5年間です。新築の際に、認定長期優良住宅に該当するか否かについて確認しておきましょう。

住宅ローン控除で納税資金の準備

住宅ローンを利用してマイホームを購入した人は、住宅借入金等特別控除(住宅ローン控除)が適用できます。年末調整や確定申告時に還付金があれば、これを固定資産税の納税資金に充てることをおすすめします。

月1、2万円の積立貯金をするよりも、還付金をそのまま保管しておき、数ヶ月後に固定資産税として支払うサイクルの方が簡単ではないでしょうか。

まとめ

マイホームを所有する人にとって固定資産税は非常に大きな負担に感じられるでしょう。しかし、マイホームを手に入れて間もない人は、「高い」と思っている固定資産税は、特例措置によって軽減されていること、家屋の軽減については原則5年間または3年間の期間限定であることを知っておいてください。

減税措置がなくなるタイミングは、新築時点ではまだ先のことだと思ってしまいがちですが、意外とすぐに到来するものです。固定資産税が突然数万円アップしたと慌てないように、「20〇〇年から△△円」と把握しておきましょう。

出典

東京都主税局 固定資産税・都市計画税(土地・家屋)

東京都主税局 認定長期優良住宅を新築し、1月31日までに申告された場合、固定資産税が減額されます

国税庁 No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)

執筆者:佐々木咲

2級FP技能士