「今住んでいる家はどのくらいの価値がある?」を簡単に調べる方法とは?

この「いくら」を調べるにはさまざまな方法がありますが、本記事ではできるだけ手っ取り早く調べる方法として、固定資産税の納税通知書を利用する方法と、国土交通省が運営する「土地総合情報システム」を利用する方法の2つをご紹介します。

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。

長期に渡り離婚問題に苦しんだ経験から、財産に関する問題は、感情に惑わされず冷静な判断が必要なことを実感。

人生の転機にある方へのサービス開発、提供を行うため、Z FinancialandAssociatesを設立。

目次

固定資産税の納付書から「土地」の価値を知る

まず1つ目の方法が、固定資産税の納税通知書を利用する方法です。毎年4月頃に市区町村から送付されるこの通知書には、その年に支払うべき固定資産税(および都市計画税)の税額だけでなく、土地・家屋の評価額も記載されています。

この評価額を使って、自宅のおおよその価値を知ることができます。具体的には、土地の評価額÷70%で土地の実勢価値を算出し、家屋は評価額をそのまま使用します。

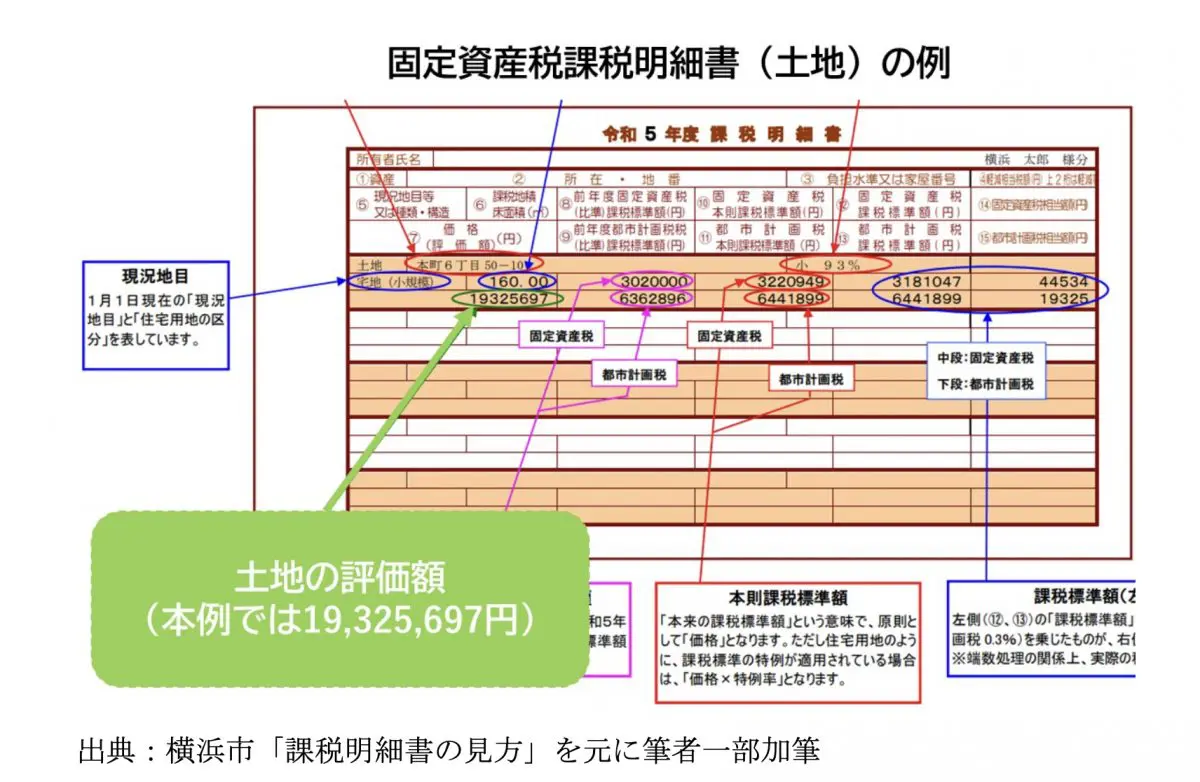

例を使って実際に計算してみましょう。図表1は、神奈川県横浜市が発行する固定資産税納税通知書に添付されている固定資産税課税明細書の例です(明細書の書式は、各市区町村によって異なります)。

【図表1】

出典:横浜市「課税明細書の見方」を元に筆者一部加筆

明細書には、所有者名や土 地の所在・地番などの基本情報、固定資産税や都市計画税額の計算に使われる「課税標準額」に加え、その土地の評価額が記載されています。

図中の「7 価格(評価額)(円)」の箇所が、その評価額です。 本例では、その額は1932万5697円となっています。

この評価額を70%で割り、自宅のおおよその実勢価値を算出します。しかし、なぜ70%で割ることが必要なのでしょうか? その理由は、この評価額が固定資産税の計算用に調整を加えたものだからです。

具体的には、この評価額は国土交通省が毎年算出する土地の適正価格である「地価公示価格」に70%をかけて算出されています。つまり、課税明細書上の評価額を土地の適正価格に戻すために、÷70%の調整が必要になる、という訳です。

それでは、上記の実例で計算してみましょう。

1932万5697円÷70%=2760万8139円

おおよその土地の価値は2761万円であることが分かりました。

固定資産税の納付書から「家屋」の評価額を知る

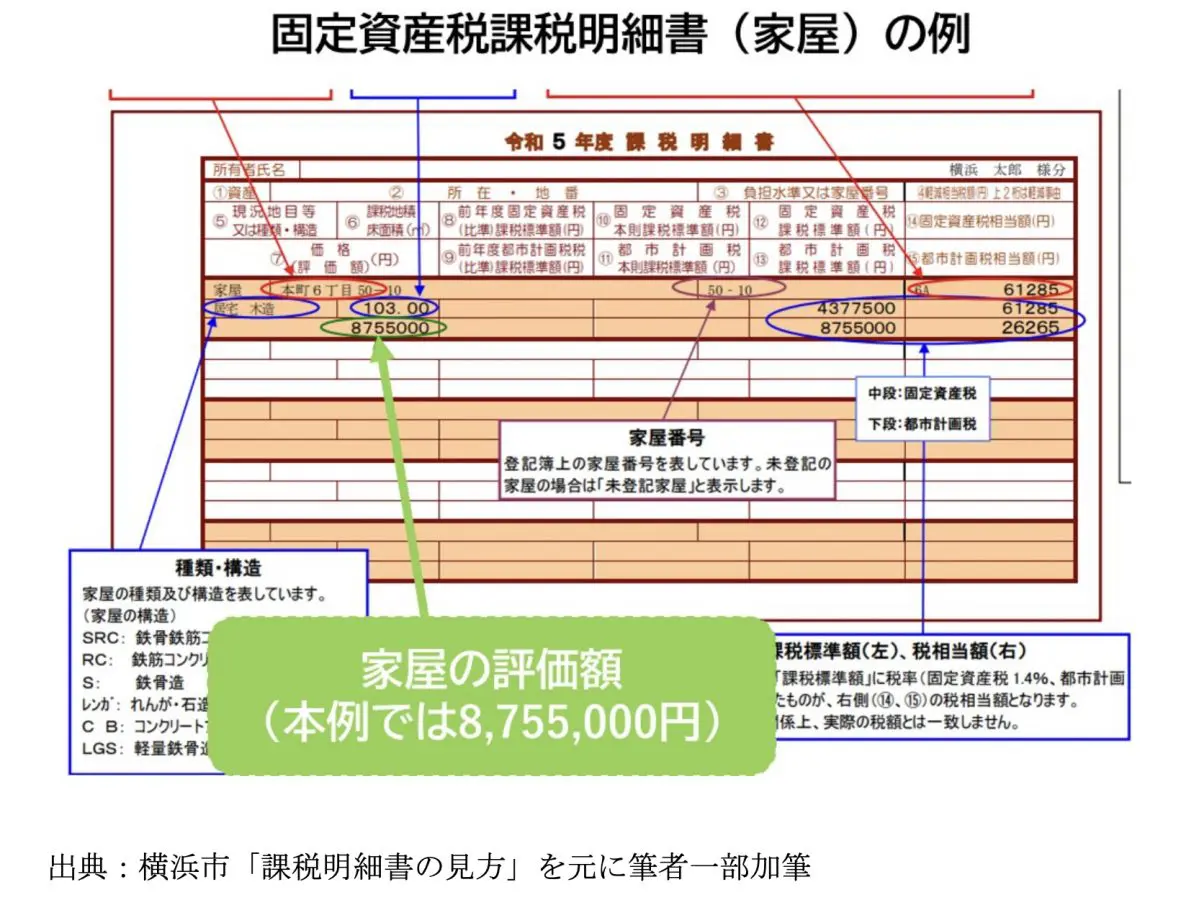

次に、家屋の評価額を調べてみましょう。

こちらも土地と同様に、家屋の課税明細書に評価額が記載されています。図表2の例から、家屋の評価額は875万5000円であることが確認できます。家屋の価値は、前述の土地における7割掛けといった調整は必要ありません。

【図表2】

出典:横浜市「課税明細書の見方」を元に筆者一部加筆

家屋の評価額は「再建築価格」、つまり「対象の家屋と同じ家屋を評価日時点において新築した場合にかかる費用」を元に、家屋の材質や地域ごとの物価、経年による減価などの補正をかけて算出されます。

したがって、評価額=適正な時価(※1)と考えて差し支えありませんが、この評価額はどんなに古い家でも固定資産税の計算上、再建築価格の20%を下回ることはありません。ですから、評価額がプラスでも、実際は売却価格ゼロということもあり得る点には注意が必要です。

もし固定資産税の納付書がなければ、固定資産評価明細を入手しよう

これで土地と建物のそれぞれの価格が分かりました。

それでは、この2つを合計して本例の不動産のおおよその価値を算出してみましょう。

土地2760万8139円+家屋875万5000円=3636万3139円

これで、土地・建物を合わせたおおよその価格は3636万円であることが分かりました。

このように、固定資産税の納税通知書があれば簡単におおよその不動産の価値を知ることができます。でも、紛失などで納税通知書がないときはどうすればよいのでしょうか?

その場合は、市区町村役場(もしくは一部市町村ではコンビニも可※2)で「固定資産評価証明書」を取得しましょう。有料にはなりますが、この証明書からも不動産の固定資産税評価額を知ることができます。

固定資産税評価額は原則3年間更新されない

固定資産税の納税通知書を使えば、簡単におおよその価値を知ることができることが分かりました。

しかし「おおよその価値」と書いたとおり、実際の売却価格と大きく異なることも少なくありません。

その理由の1つとして、評価タイミングの違いがあります。

固定資産税の評価額は、原則3年に1回評価替えが行われます。言い換えると、宅地が商業地になるなどの地目変更や地価の大幅な下落など特殊な要因がなければ、3年間評価が据え置かれます。

一方、不動産の価格は日々変動しています。自身の土地や家屋自体の条件に加え、周辺の環境や日照条件、道路、交通の便など、さまざまな外部要因によって価格は影響を受けます。さらに、その時点での不動産の需給状況など、市場の動向も不動産価格に大きく影響します。

固定資産税の評価額はあくまで、評価日時点での「適正価格」であり、日々変動する不動産市場における価格とは差が出るのはある意味当然なのです。

それでは、この方法は使えないのか、というとそうでもありません。次に説明する「土地総合情報システム」を利用する方法など、複数の方法で算出した価格と比較することで、より正確な見積もりに近づけることは可能です。

「土地総合情報システム」から近隣の取引事例を見る

次にもう1つの方法、国土交通省の「土地総合情報システム」(※3)をご紹介します。

このシステムはインターネット環境があれば誰でも利用できる上、(固定資産税上の)「評価額」ではなく、実際に売買された価格を知ることができる点が大きなメリットです。

操作も簡単で、取引された時期、取引対象の種類(土地のみか、それとも土地と建物合算かなど)、調べたい地区を指定することで、その時期に取引された物件を一覧形式で表示できます。

【図表3】

出典:国土交通省「土地総合情報システム」より「不動産取引価格情報」

出てきたリストの中から、ご自身の所有物件に近い物件を探します。

例えば、最寄り駅からの距離(分)、土地面積や形状、前面道路の幅員、都市計画などはどれも不動産価格に大きく影響する要素ですので、これらが近いものを見つけましょう。その物件の取引価格が、ご自身の物件のおおよその価値と考えられます。

ただし、注意点もあります。あまり取引が活発でない場所では取引事例がほとんど見つからないことがあります。また、取引事例があったとしても、似たような条件の土地で価格が大きく違うこともあり、どちらを使用すべきか迷うこともあります。取引事例には個別の住所が表示されないため、より細かい物件の状況を調べて比較することはできません。

複数の方法で見積もり比較してみよう

ここまで簡単に自宅の価値を調べる方法を2つご紹介しました。どちらも、正確な価値を算出するには向いていませんが、おおよその価値を知る方法としては、十分使える方法です。

ただし、これらの方法を単独で使って自宅の価値を見積もることは、あまりお勧めできません。最低でもこの2つの方法を両方試した上で、その地域の物件情報に詳しい不動産専門業者の見積もりを入手して、併せて比較しておくことをお勧めします。

(※1)総務省 自治税務局 資産評価室 固定資産評価のしくみについて(家屋評価)

(※2)飯塚市 マイナンバーカードを使ってコンビニで簡単・便利に証明書を取得!

(※3)国土交通省 土地総合情報システム

出典

横浜市 課税明細書の見方 土地の場合

横浜市 課税明細書の見方 家屋の場合

執筆者:酒井 乙

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。