「年収103万円」でも住民税を「0円」にできる? 子育て中でパート勤務の人が「損」しないために知っておきたい方法を解説

本記事では、正社員とパート勤務の夫婦の家庭を前提として解説します。

2級FP技能士

年収103万円に住民税がかかる理由

「年収103万円」といえば、配偶者の扶養として税金も社会保険料もかからず、お得に働ける年収として広く認識されているかと思います。ただし、これは所得税と社会保険料の話であって、住民税はかかる場合が多いので注意が必要です。

住民税が発生する年収のラインは自治体によって異なりますが、多くで年収100万円前後となっており、東京23区内であれば年収100万円で設定されています。つまり、年収103万円であれば年収100万円を超えるので、住民税が発生します。

年収100万円の壁を上げる方法がある

東京23区内の場合、住民税は年収100万円を超えると発生しますが、この100万円というのは扶養親族がいない場合です。扶養親族がいる場合には、「35万×(本人・同一生計配偶者・扶養親族の合計人数)+31万円」に給与所得控除55万円をプラスした金額となります。

例えば、子ども2人を扶養に入れる場合には、年収191万円(35万円×3人+31万+55万円)までは住民税がかかりません。

正社員の配偶者から子どもの扶養を移しても損はない

「けれど、子どもの扶養はパートの私よりも、正社員の配偶者の扶養にしておいた方がお得なのでは?」と思った人も多いのではないでしょうか。実は16歳未満の子どもの扶養人数については、住民税の非課税判定にのみ使用されるので、もともと住民税の非課税とは無縁の年収の人については、扶養に入れていようと税額に影響はしていません。

つまり、税額に影響しない人の扶養にしているより、住民税がかかるか否か微妙な年収ラインの人の扶養にした方がお得になる可能性があるということです。

ただし、給与の「家族手当」など会社独自の扶養制度が設けられている場合には、扶養を減らすことで影響する場合があるので注意しましょう。

16歳未満の子ども以外は移動させない方がよい

16歳未満の子どもの扶養については、住民税の非課税判定にのみ使用されると解説しました。何人扶養していようと、所得税や住民税を軽減する効果はないのです。しかし、16歳以上の扶養については所得税や住民税の計算において「扶養控除」が適用されるので、税金を多く支払っている人の扶養に入れた方がお得になります。よって、16歳未満の子ども以外の扶養については正社員の配偶者のままがよいでしょう。

どうやって扶養にするの?

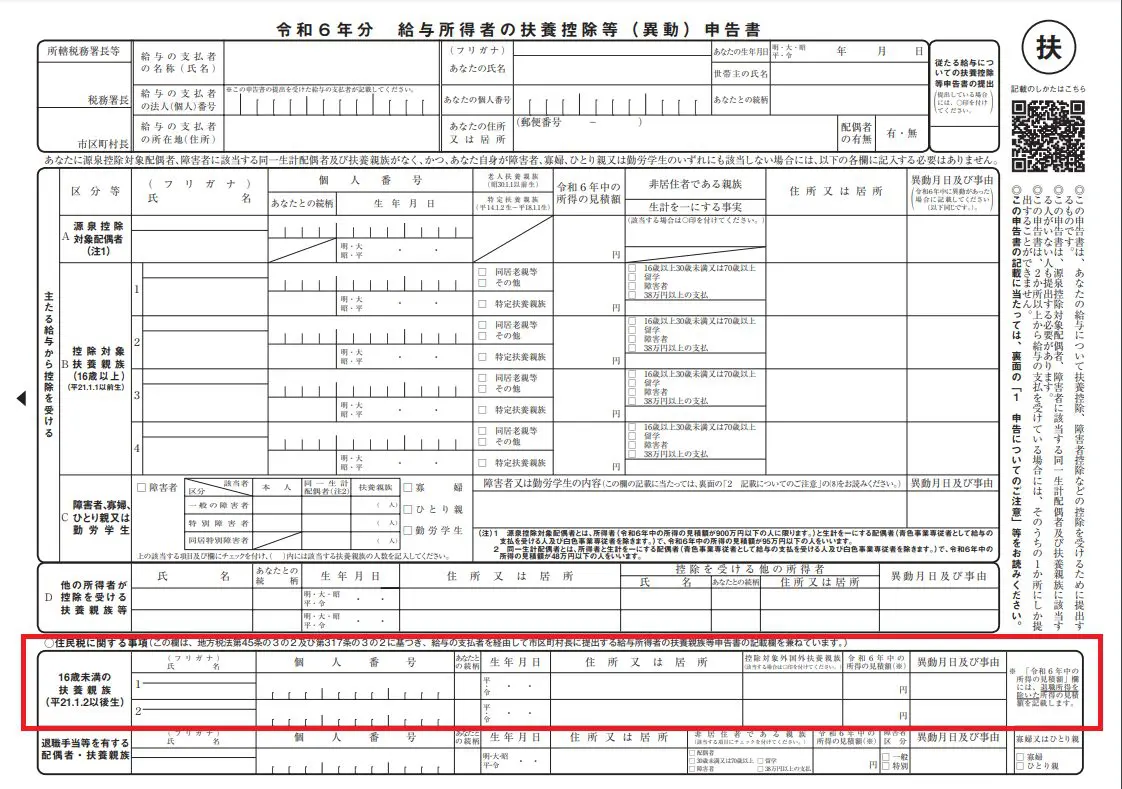

年末調整で提出する「給与所得者の扶養控除等(移動)申告書」の「住民税に関する事項」欄に子どもの情報を記載すれば完了です。反対に、配偶者の方では記載しないので注意しましょう(図表1)。

図表1

国税庁 令和6年分給与所得者の扶養控除等(異動)申告書

まとめ

年収103万円で住民税がかかっている人は、16歳未満の子ども1人を扶養に入れるだけで住民税がかからなくなります。16歳未満の子どもの扶養を移動することによって、配偶者側で税金が増えることはないので安心してください。ただし、「家族手当」など扶養による給与制度がある会社については、扶養の移動によって影響があるかもしれない点に注意しましょう。

出典

東京都主税局 個人住民税

国税庁 令和6年分給与所得者の扶養控除等(異動)申告書

執筆者:佐々木咲

2級FP技能士