親と同居しています。昨年の親の医療費が「50万円」かかったのですが、確定申告で「医療費控除」はできますか? 控除額はいくらになるでしょうか?

実は親の治療にかかった医療費は、条件を満たせば控除対象となります。本記事では、医療費控除の対象となったケースを例にとって解説します。

CFP、行政書士

親の医療費で支払った金額は控除対象にできる

医療費控除の対象となる医療費の要件は以下の2点です。

(1)納税者が、自己または自己と生計を一にする配偶者やその他の親族のために支払った医療費であること

(2)その年の1月1日から12月31日までの間に支払った医療費であること

ポイントは「生計を一にする」という部分です。

親と同居しており、生計を一にしている場合は支払った医療費は医療費控除の対象となります。「生計を一にしている」というのは、同居しているだけでは条件が満たされません。家計を共有している、つまり同じ財布で生活しているというイメージです。

例えば親と同居していなくても、親に仕送りをしており、親がそのお金で生活をしているような場合は生計を一にしていることになります。また、仮に母親が父親の控除対象配偶者であっても、母親と子どもが生計を一にしていれば、子どもが母親の医療費を支払った場合でもその金額は医療費控除の対象となります。

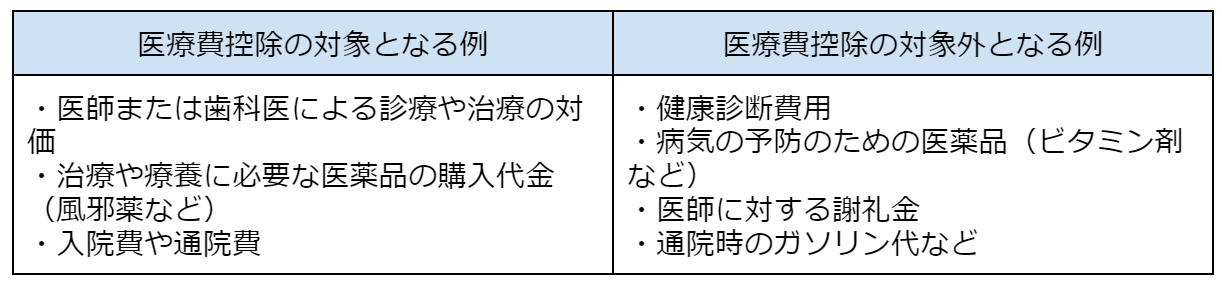

ただし、医療費の対象となるのは図表1のとおり、治療費や治療に必要な医薬品の購入費、入院費などです。健康診断や美容整形の費用、疾病予防のための医薬品等は医療費控除の対象とならない点に注意してください。

図表1 医療費控除の対象となる例

国税庁 No.1122 医療費控除の対象となる医療費を基に筆者作成

医療費で50万円支払った場合、控除額はいくらになる?

それでは、医療費に年間50万円を支払った場合、控除額はいくらになるか計算していきます。医療費控除額は以下の式で計算します。

医療費控除額=その年に支払った医療費の合計額-医療費補てん金額-所得金額の5%(上限10万円)

※医療費補てん金額とは、高額療養費や保険金、給付金等を指します。

それでは、実際に50万円支払った一例をみてみましょう。

その年の医療費:50万円

受け取った保険金:15万円

所得金額:300万円(よって上限の10万円を採用)

医療費控除額=50万円-15万円-10万円=25万円

上記の例の場合、医療費控除額は25万円となります。なお、控除額の上限は200万円である点に注意してください。

まとめ

ここでは計算しやすいケースで親の医療費の医療費控除について説明しましたが、医療費控除は対象となる費用や保険金の受取時期などの状況によっても控除額が変わります。

親の医療費を子どもが支払った場合は、生計を一にしていれば原則として医療費控除の対象となりますが、医療費控除は年末調整では申告できないので、会社員の人で年末調整をしている場合でも確定申告が必要になります。

自身の医療費控除について確認したい人は、税務署や税理士など専門家に相談することをおすすめします。

出典

国税庁

No.1120 医療費を支払ったとき(医療費控除)

同居していない母親の医療費を子供が負担した場合

父親の控除対象配偶者である母親の医療費を子供が負担した場合

No.1122 医療費控除の対象となる医療費

執筆者:御手洗康之

AFP、FP2級、簿記2級