減税額はどのくらい? 令和6年分所得税と個人住民税の定額減税について解説

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

定額減税の対象となる人

定額減税の対象となる人は、所得税と個人住民税で同様の条件です。具体的には、令和6年分の所得税の納税者である居住者(国内に居住する個人または現在まで引き続いて1年以上居所を有する個人)で、令和6年分の所得税に係る合計所得金額が1805万円以下(給与収入のみの場合、給与収入2000万円以下)である人となります。

定額減税となる特別控除の額

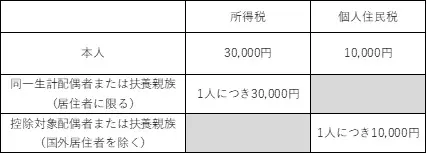

定額減税は、所得税では居住者の所得税額から、個人住民税では納税義務者の所得割の額から、「特別控除」の額(図表1参照)が控除されます。ただし、特別控除できるのは所得税額および所得割の額までとなります。

図表1

※同一生計配偶者とは、生計を一にする配偶者(事業専従者を除く)で、配偶者の合計所得金額が48万円以下の場合に該当します。

※控除対象配偶者とは、同一生計配偶者のうち、納税者本人の合計所得金額が1000万円以下の場合に該当します。

出典:国税庁「定額減税について」、総務省「個人住民税の定額減税に係るQ&A集」より筆者作成

定額減税の実施方法

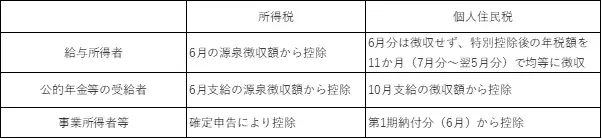

今回の定額減税においては、給与所得者、公的年金等の受給者、事業所得者等と、所得の違いに応じた特別控除が実施されます。その基本的な実施方法は、図表2のとおりです。

図表2

出典:国税庁「定額減税について」、総務省「個人住民税の定額減税に係るQ&A集」より筆者作成

令和6年6月1日以後最初に支給を受ける給与等の源泉徴収税額から、特別控除の額が控除されます。特別控除の額を控除しきれない場合には、7月以降の給与等で順次控除されることになります。なお給与所得者の場合、本人(会社員等)は定額減税を受けるために別途手続きなどを行う必要はなく、給与の支払者である会社が事務負担を負うことになります。

また個人住民税は、給与所得者で特別徴収の場合、6月分を徴収せず、7月分から令和7年5月分の11ヶ月で、特別控除後の年税額を均等に徴収します。

まとめ

会社員等の給与所得者の方は、まずは6月支給の給与明細等で所得税額を確認してみましょう。基本的には、6月の給与から特別控除の額が控除されているはずです。例えば、本人に加えて同一生計配偶者と扶養親族1人、合計3人がいる世帯の場合は、合計9万円の特別控除がなされます。

なお、この場合の「扶養親族」には、所得税の扶養控除の対象とならない16歳未満の扶養親族も対象となります。また、個人住民税についても6月分の徴収が実施されていないこと、7月以降の徴収額がおおむね前年の徴収額と比べて少なくなっていることを確認してみましょう。

給与の支払者である会社が減税事務を行う場合には、社員等から提出された扶養控除等申告書により、現況の配偶者および扶養親族の有無等を把握します。仮に、扶養関係の異動等により特別控除の額に変動が生じた場合には、最終的に年末調整にて調整されることになります。

出典

国税庁 定額減税 特設サイト

国税庁 定額減税について

総務省 個人住民税における定額減税について

総務省 個人住民税の定額減税に係るQ&A集

執筆者:高橋庸夫

ファイナンシャル・プランナー