親を扶養に入れるか検討するとき ~税金の扶養と健康保険の扶養はどう違う?~

CFP(R)認定者

宅地建物取引士、住宅ローンアドバイザー

蟹山FPオフィス代表

大学卒業後、銀行勤務を経て専業主婦となり、二世帯住宅で夫の両親と同居、2人の子どもを育てる。1997年夫と死別、シングルマザーとなる。以後、自身の資産管理、義父の認知症介護、相続など、自分でプランを立てながら対応。2004年CFP取得。2011年慶應義塾大学経済学部(通信過程)卒業。2015年、日本FP協会「くらしとお金のFP相談室」相談員。2016年日本FP協会、広報センタースタッフ。子どもの受験は幼稚園から大学まですべて経験。3回の介護と3回の相続を経験。その他、宅地建物取引士、住宅ローンアドバイザー等の資格も保有。

親を扶養に入れるとどうなる?

【税金計算上の扶養】

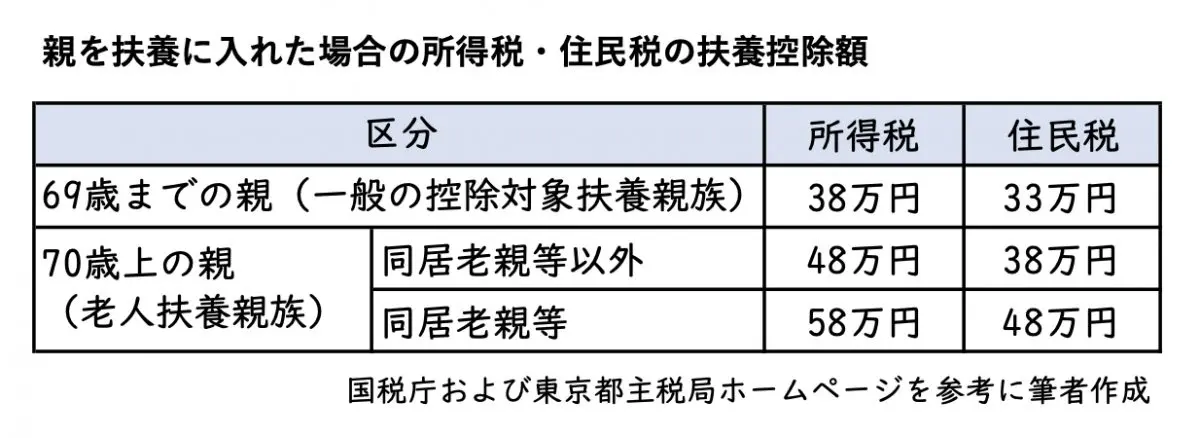

親を扶養に入れることで、所得税を計算する際の扶養控除の対象にできます。被扶養者となった親の年齢や、同居・別居の別によって控除される額は異なるので、わが家の場合はどうか、確認してみましょう。

図表1

控除額が増えれば課税所得が減るので、納める所得税額が安くなるのです。平均的な会社員であれば控除額に税率の10~23%をかけた額だけ、納めるべき所得税の額が減るでしょう。同様に、住民税においても納付額が減ります。

【健康保険の扶養】

健康保険の扶養は、会社員等が加入する健康保険と個人事業主等が加入する国民健康保険で考え方が異なるため、自分が加入している健康保険に合わせて検討しなければなりません。

会社員等が加入する健康保険の場合、保険料は世帯主1人の所得額で計算し、扶養家族が何人いても保険料は変わりません。したがって、老親を扶養に入れると、親は健康保険料を負担することなく健康保険に加入できます。ただし、親が75歳以上になると後期高齢者医療制度の対象になるので、健康保険料は別々に払わなければなりません。

一方、個人事業主等が加入する国民健康保険には、扶養という考え方がありません。保険料は同一世帯の家族の人数と所得合計額で計算されます。老親と子が同一世帯になれば、親本人は保険料を払わずに済みますが、世帯主である子が負担する保険料が増えてしまいます。

どちらの健康保険であっても、収入が少ない親を健康保険の扶養に入れる場合、注意しておかねばならないことがあります。もしも親が大きな病気をして入院治療することになった場合、高額療養費制度の自己負担額は健康保険の世帯の所得額で判断されるので、扶養に入ると医療費の負担額が高くなることが多いのです。親に持病がある場合など、特に慎重に検討しましょう。

親を扶養に入れる際の要件と手続き

【税金計算上の扶養】

次の3つの要件を満たせば、親を扶養控除の対象にできます。

・納税者と生計を一にしていること

・年間の合計所得金額が48万円以下(収入が年金のみの場合は158万円以下)であること(遺族厚生年金は非課税なので、所得額の計算に入りません)

・青色申告者の事業専従者としてその年に給与をもらっていないこと。または白色申告者の事業専従者でないこと

「生計を一にしている」とは、同じお財布のお金で生活しているという意味です。この要件は、親と同居していれば基本的に認められます。別居の場合でも、常に生活費を仕送りしているのであれば、認められる可能性が高いでしょう。手続きの際に、生計を一にしているのか確認されることがあるので、仕送りは銀行口座に振り込みなどして、定期的な送金の状況を目に見えるような形にしておくと安心です。

親を税金計算上の扶養に入れる手続きは、会社員等の場合は年末調整の際に、勤務先に必要書類を提出して行います。個人事業主等の場合は確定申告の際に手続きを行います。

【健康保険の扶養】

会社員等が加入する健康保険で親を扶養に入れる場合、「主として被保険者に生計を維持されていること」が要件となります。

・同居の場合:親の年間収入が130万円未満(60歳以上は180万円未満)であって、かつ、被保険者の年間収入の2分の1未満であること

・別居の場合: 親の年間収入が130万円未満(60歳以上は180万円未満)であって、かつ、被保険者からの援助による収入額より少ないこと

なお、税金計算上の扶養では、収入基準を所得額で判断するのに対し、健康保険の扶養は収入額で判断します。したがって、健康保険の収入には遺族厚生年金の受給額も収入の計算に含めなければなりません。

健康保険の扶養に入れる手続きは随時、勤務先に必要書類を提出して行います。

まとめ

「親を扶養に入れる」という場合、「税金計算上の扶養」と「健康保険の扶養」の2種類があります。この2つは扶養に入れる際の要件も手続きも別で、親を両方の扶養に入れることも、どちらか片方の扶養に入れることも可能です。特に健康保険の扶養は、子が加入している健康保険や親の年齢によっては、扶養に入れられないこともありますし、扶養に入れたためのデメリットも考えられるので慎重に検討しましょう。

親への経済的支援は、20年、30年にわたって続くことも考えられます。まずは今後の自分のライフプランを考え、親を支える余力がどのくらいあるか検討してみましょう。必要な支援はお金のことだけとはかぎりません。親の希望も聞きながら家族で相談し、長く続けられる支援プランを考えることが重要です。

出典

国税庁 No.1180 扶養控除

東京都主税局 個人住民税 7 個人住民税の所得控除

全国健康保険協会 協会けんぽ 被扶養者とは?

執筆者:蟹山淳子

CFP(R)認定者