膨大な数の中から、投資信託をどうやって選ぶのか?

では、その膨大な数の中から、投資信託をどうやって選ぶのでしょうか?

本稿では、「投資信託の種類と、そのコスト」に着目してみたいと思います。

株式会社fpANSWER代表取締役

専門学校東京スクールオブビジネス非常勤講師

明星大学卒業、放送大学大学院在学。

刑務所職員、電鉄系タクシー会社事故係、社会保険庁ねんきん電話相談員、独立系FP会社役員、保険代理店役員を経て現在に至っています。講師や執筆者として広く情報発信する機会もありますが、最近では個別にご相談を頂く機会が増えてきました。ご相談を頂く属性と内容は、65歳以上のリタイアメント層と30〜50歳代の独身女性からは、生命保険や投資、それに不動産。また20〜30歳代の若年経営者からは、生命保険や損害保険、それにリーガル関連。趣味はスポーツジム、箱根の温泉巡り、そして株式投資。最近はアメリカ株にはまっています。

目次

投資信託の種類…草食系と肉食系

投資信託は、いくつかの種類に分けることができます。

例えば、「草食系」と「肉食系」とか。…という書き方をすると、読者の方からお怒りをいただきそうですね。

筆者は「パッシブ(=消極的)型」投資信託のことを「草食系ファンド」と言っております。また、同じく「アクティブ(=積極的)型」投資信託のことを「肉食系ファンド」と呼んでおります。

では、パッシブとアクティブは、どのように違うのでしょうか?

「指数」に「連動する」のか、「上回る」のか

パッシブ型とアクティブ型の違いは、目指すべき「運用の成績」です。

パッシブ型の投資信託は「指数に連動した」運用の成績を目指しています。

アクティブ型の投資信託は「指数を上回る」運用の成績を目指しています。

では、「指数」とは何でしょうか?

日本でしたら、TOPIXや日経平均225など。アメリカでしたらNYダウとか。

いずれも、「昨日の日本の株価は?」という話題やニュースの時に耳にする数字ですね。「指数」というのは(特に国別の指数なら)、その「国全体の株価」の動向や平均をイメージできる数字なんですね。

それにしても、「そういった指数、すなわち日本の株価を上回る運用の成績を目指そう」というアクティブ型の投資信託のほうが、なんとなく良さげに思われますね。

アクティブ型の投資信託のほうが良さげに思われるけど

肝心の運用の成績が気になるところですが。

パッシブ型とアクティブ型の運用成績の違いは、後日、別の稿で改めるとして、ここではコスト(=手数料など)を比較してみましょう。

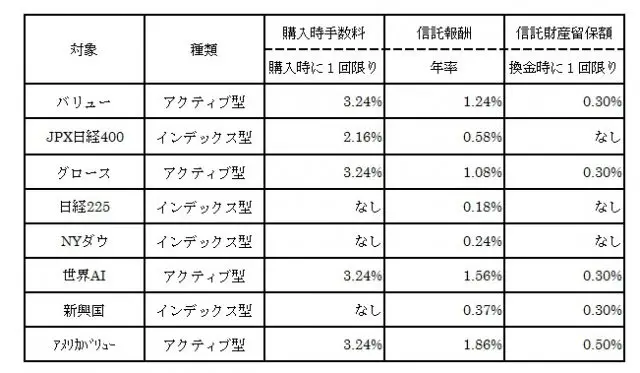

上の表は、すべて同じ運用会社の、ほんの一部の投資信託です。

いかがでしょうか?

ちなみに、購入時手数料は上限で、実際の購入時手数料は販売会社(=銀行や証券会社)によって異なることがあります。

まず、購入時手数料から見ていくことにしましょう。インデックス型のほうは「なし」という投資信託がありますが、アクティブ型のほうは「なし」という投資信託はありませんね。

インデックス型は高くても2.16%。アクティブ型はすべて3.24%で、その差は1.08%です。

たかが1.08%ですし、差し引かれるのは1回限りの購入時手数料です。しかし、購入時、すなわち投資信託による運用を「スタートしたばかり」のタイミングで、すでに勝負がついているとも言えます。

もし、投資信託の購入額が100万円だとしたら、1.08%は1万800円。同じく10万円だとしたら、1080円です。金額にして比べると、見過ごすことはできないですよね?

では、信託報酬を比べてみましょう。

インデックス型で、最も高いのは、およそ0.6%です。アクティブ型は、すべて1%を超えています。

例えば、NYダウとアメリカバリューで比べると、信託報酬の差は1.6218%です。

この差を以下のように検証してみましょう。

100万円で投資信託を買うとして、仮に信託報酬以外の諸条件が全く同じで運用の成績も同じだったとすると(あり得ないことですが)、…信託報酬は年率ですから、信託報酬の差だけで年間1万6218円の差が生じます。さらに、10年経ったらどうなるのか?なんと17万4543円の差になります(終価係数で計算しています)。

信託報酬は年率ですが、日割りで計算され、毎日差し引かれます。ちなみに、新聞やWEBサイトで発表される投資信託の基準価格は「信託報酬を差し引いた後の金額」です。

信託報酬は「お客さまが間接的に負担する」と表現をすることもあるようです。信託報酬を気にされる方は意外と多くありませんが、いざ具体的な金額にしてみると結構な差になることにお気づきいただけたと思います。

最後に信託財産留保額です。

信託財産留保額は換金時に差し引かれますが、「投資信託の中に残しておく」お金であり、販売会社や運用会社が受け取るお金ではないので、コストという表現には疑問を感じます。

とは言うものの、換金時ということで、最後の最後に「差し引かれる」お金ではあります。インデックス型には、やはり「なし」がありますが、アクティブ型には「なし」はありませんね。

運用成績だけではなく、コストの比較も

投資の世界に絶対はあり得ません。運用の成績も「過去の実績」を比べるしかありませんし、将来のことは「始めてみなければ」分からないことです。

でも、コストは目論見書(=投資信託の説明書)に書かれた数字(=率)ですから、ある意味「絶対」ですし、目論見書を見れば分かることです。

(先述の表は、筆者が目論見書から拾い上げた数字です)。

そして、コストはお金を出して投資信託を買う投資家にとって、数字のうえではマイナスです。

もちろん、コストが掛かる分、運用で取り返す、イマドキの言葉で「コスパが良ければ」それで良いのですが、運用がイマイチもといマイナスになってしまっている時は、それに加えてコストが差し引かれるのです。

コストは運用の成績に関係なく、差し引かれるんですよ。

過去の運用実績を比べて将来の運用実績を予想(=夢見る)することも、もちろん大切ですが、投資信託を買う前から具体的な数字(=率)で明示されたコストを比較することも大切です。

コストは、投資信託を選ぶモノサシの一つになるのではないでしょうか?

まとめに代えて…筆者の場合

筆者の場合、この夏まで持っていた投資信託のほとんど、いえ、そのすべてがアクティブ型の投資信託でした。

しかし、今年の夏の終わり頃に売却し、利益を確定しました。(損失はありませんでした)。

そして、最近、購入している投資信託はすべてパッシブ型の投資信託です。

と言いますのも、以前、アクティブ型の投資信託を買う時は、「短期か中期(=2年~5年ほど)で利益を確定する」という方針だったからです。しかし、最近、買った投資信託は「中期か長期(=5~10年ほど)で利益を確定する」方針だからです。

いかがでしょうか?

投資信託を選ぶヒントの一つ、投資信託を選ぶためのモノサシの一つになり得たでしょうか?

Text:大泉稔(おおいずみ みのる)

株式会社fpANSWER代表取締役