将来の不安を少しでもなくすためには、老後に向けた資金作りが大事です。しかし、現在のような低金利では、なかなかお金は増えてはくれません。定期預金と同じようにコツコツと積立投資をしていく時代ではないかと思いますが、投資を始めるときは、やはり基礎的な知識は必須です。

今回はその「投資のきほん」をお伝えできればと思います。

1級ファイナンシャルプランニング技能士 CFP®認定者

1級ファイナンシャルプランニング技能士 CFP®認定者 鹿児島県出身 現在は宮崎県に在住 独立系ファイナンシャル・プランナーです。

企業理念は「地域密着型、宮崎の人の役にたつ活動を行い、宮崎の人を支援すること」 着物も着れるFPです。

あなたのライフプラン・マネープランを考える

投資の話をする前に、まず考えていただきたいのは、あなたはどんな生き方がしたいのか、自分自身のライフプランについてです。

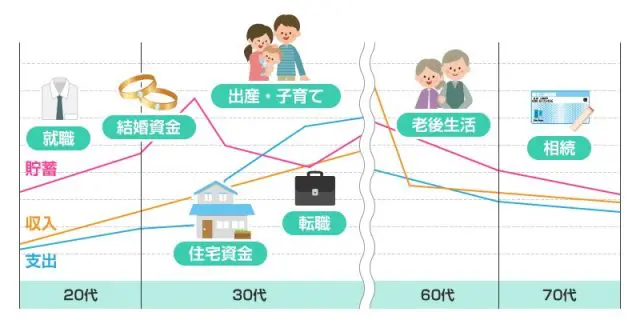

人生にはさまざまなイベントが待っています。そのイベントはいつ起こるのか? そのイベントにいくらお金がかかるのか? など、自分の人生設計を考えてみましょう。そうするとお金がいつ、いくらくらい必要になるのかが分かります。

下図では世代に合わせた平均的な人生のイベントが紹介されており、収入、支出、貯蓄のバランスの例もグラフで確認できます。あなたが思い描いたイベントに合わせて、必要となる金額をイメージしていくと、お金に困らないような計画的な人生を送るための目安になります。目標を立てて、優先順位を決めることが大切ですので、投資を始める前に人生の見える化をしていきましょう。

出典:金融庁 「投資の基本」

目的に合わせて貯蓄と投資を使い分ける

日常生活を送っていて突然、予想もしないことが起こり、お金が急に必要になることがあります。そんなとき、お金に困らないように貯蓄しておくことが大事です。銀行預金などで蓄えておくと、すぐに引き出せるメリットがあります。いざ困ったときの生活防衛資金として、生活費の3ヶ月分は貯蓄で確保しておきましょう。

教育資金や老後資金はすぐに必要となるお金ではありませんが、将来のために増やしておきたいですね。長期的な資産形成を考え、株式や投資信託などを購入することでお金が増える可能性があります。

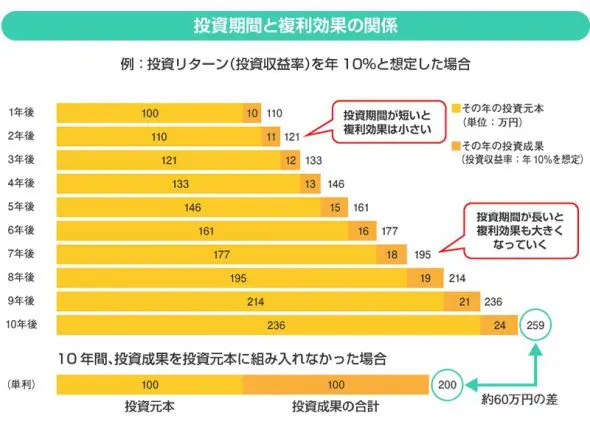

投資をするときは長期の投資を考えた方が良いでしょう。下図は投資期間と複利効果の関係を比べたものです。10年間の投資で得られた収益を元本に組み入れて運用した場合(複利)と、組み入れなかった場合(単利)では、約60万円という大きな金額の差が出ています。運用は複利効果を最大限に発揮できるように、運用益を元本に組み入れた長期運用をお勧めします。

出典:金融庁 「投資の基本」

分散投資の効果は?

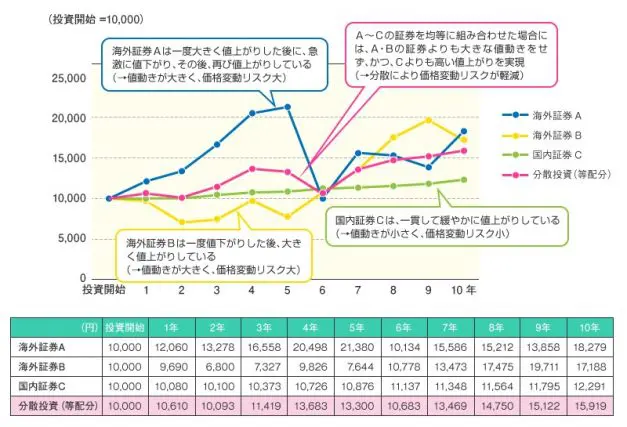

分散投資をすることによってリスクを軽減できる可能性があります。分散投資には「資産の分散」「地域の分散」「時間の分散」などがありますが、下図は「資産の分散」と「地域の分散」の例です。

海外証券A、海外証券B、国内証券Cはそれぞれに違う値動きをしています。ピンクのグラフ「分散投資(等配分)」を見てください。値動きの違うものを分散して保有することで、3つの証券の平均のような比較的安定した値動きになっているのが分かります。これが分散投資の効果といえます。

出典:金融庁 「投資の基本」

時間分散の効果は?

上図のグラフで見たように、投資では日々、値動きしていることが分かります。日常的に上がったり下がったりを気にしていると、とても右往左往させれられますが、そうならない考え方をお伝えします。

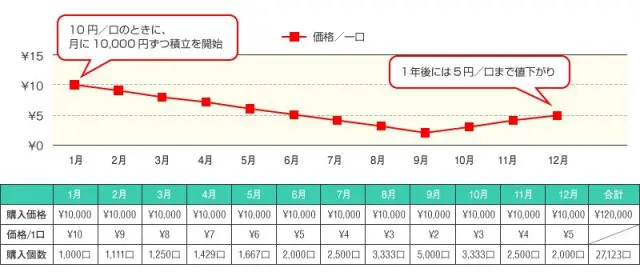

毎月、決まった金額を定期的に積立購入していく方法を「ドルコスト平均法」といいます。下図の例では購入金額は毎月1万円で、価格は毎月変動しています。表の下にある「購入個数」を見てください。1月に価格が1口10円のときは1000口、9月に1口2円のときは5000口買えており、価格が下がると口数がたくさん買えることが分かります。投資した金額と12月末の価額で比べてみます。

●1年間に投資した金額

1万円×12ヵ月=12万円……(1)

●12月末の投資信託の価額

5円/口×2万7123口=13万5615円……(2)

●12月末時点の損益

(2)-(1)=1万5615円(利益)

12月末時点では5円/口で価格は下がっているのに、1年間の投資結果は利益が出ています。投資の時間を分散することによってトータルで見ると、1口当たりの投資価額が平準化されています。

まとめ

今回は投資を始めるときの基本についてお話ししました。まずはあなたのライフプラン・マネープランを考え、目標、優先順位を決めることから始めてください。そして投資をするときは「長期(複利)」「分散」「積立」を実行してみてください。

投資に回すお金がない方は家計の見直しをしてみましょう。そこで浮いたお金を投資に回し、老後の資金を増やしていくことも、これからの時代は大切です。

出典

(※)金融庁 投資の基本

執筆者:上山由紀子

1級ファイナンシャルプランニング技能士 CFP®認定者