ロシア国債の格付けが引き下げに。そもそも「格付け」ってどんなもの?

今回は、この格付けとは何か、どのように国や会社、投資家に効果や影響があるのかみていきましょう。

※4月6日執筆時点の情報です。

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

格付けとは

格付けとは、国債や公社債などの債券の信用力や元利金が、約束どおり支払われるか否かの確実性や、信用度を第三者(格付け会社)の視点から評価・判断するものです。

一般的にA、B、Cなどの記号であらわされ、デフォルト(債務不履行)リスクや信用リスクともよばれます。

格付けってどのように決まるの?

格付けは、各格付け会社それぞれの意見ですので、各社によって同じ債券であっても異なる場合があります。

また、金利変動などの要因に変化がなくても、格付けの見直しによって債券の利回りは影響を受けることがあります。

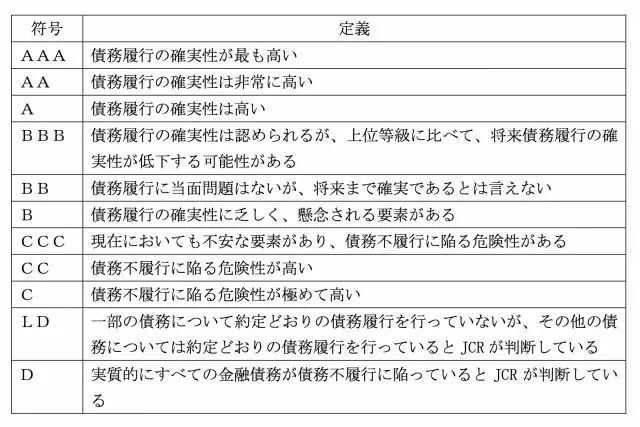

また、株式会社日本格付研究所による長期発行体の格付けの信用格付の記号と定義は図表1の表のとおりです。

図表1

※AAからBまでの格付記号には同一等級内での相対的位置を示すものとして、プラス(+)もしくはマイナス(-)の符号による区分を付す。

(出典:株式会社日本格付研究所「信用格付の種類と記号の定後」)

AAAが最も信用力が高く、Dになるとデフォルト(債務不履行)し、元本を失う可能性がかなり高いということになり、一般的に格付けが低くなるほど利回りは高くなる傾向があります。

当然ですが、格付けが低い=高リスクですので、必然的に利回りを高くしないと、投資家からの購入を期待することができないからです。

また、BBB以上の格付けを「投資適格債」といい、BB以下は「投機的債券」とよばれています。

ただし、BBB以上でも絶対的に安心・安全というわけではなく、実際にリーマンショック時(2008~2009年)には、BBB以上の企業も債務不履行に陥ったケースもあります。

発行体(国や企業)と投資家の格付けの必要性は

債券の発行体である国や企業にとって、格付けが高ければより低い金利で債券発行が可能なので、金利負担コストが軽減されます。

投資家にとっては、投資(購入)を考えている債券の安全性や利回りの妥当性が客観的に確認できますので、投資判断の材料となります。

あくまでも「お金を返せるかどうか」の指標

今回は、債券の格付けについてお話しました。債券投資の紹介については、過去の記事(※)をご覧ください。

株式投資やリートに比べリスクが低い債券への投資で、信用リスクを基に投資することが多いので、投資初心者の方からすると安心・安全感が高いのは事実です。

しかし冒頭にも書いたように、国際情勢の流動化や戦争によって、急激に格付けが変更されることがあります。また、外国債券の場合は為替の影響も受ける場合が多いです。

ただし、誤解してはいけないこととして、格付けはあくまで「お金を返せるかどうか」の指標ということで、良い国や良い会社、悪い国、悪い会社の判断材料ではありません。

投資はあくまで自己責任です。購入金額を含めご自身で無理のない範囲から始めることをお勧めします。

参考記事

(※)ファイナンシャルフィールド「リスクは取りたくない方向け? 債券投資ってどうなの?」

出典

株式会社日本格付研究所 信用格付の種類と記号の定後

執筆者:田久保誠

田久保誠行政書士事務所代表