ワンルームマンション投資はやめとけ? 失敗理由や事例、メリット・デメリットを徹底解説!

実際にワンルームマンション投資には、「やめとけ」といわれるようなマイナス面も、プラス面も両方あります。

本記事では、ワンルームマンション投資はやめとけといわれる理由や、メリット・デメリットについて解説します。ワンルームマンション投資に不安がある人は、まずはマイナス面もプラス面も理解した上で、投資するかどうかを検討しましょう。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

ワンルームマンション投資はやめとけといわれる理由

ワンルームマンション投資はやめとけといわれる理由は、次のとおりです。

・運用に費用がかかる

・家賃が下落していく

・投資用ローンを利用すると利益を出しにくい

ワンルームマンション投資には以上のようなマイナス面があり、これらが理由で投資に失敗する人がいます。やめとけといわれる理由を理解しておけば、リスクを抑えられるため、ワンルームマンション投資を始めるときにはデメリットとされる部分の理由をしっかりと把握しておきましょう。

ワンルームマンション投資はやめとけといわれる理由 1.運用に費用がかかる

ワンルームマンション投資をおこなうには、さまざまな運用費がかかります。

ワンルームマンション投資に必要な主な運用費は、次の表のとおりです。

図表1

| 費用名 | 内容 |

|---|---|

| 管理委託料 | ・管理会社に管理を委託する費用 ・家賃の5%程度かかる |

| 固定資産税 | ・不動産を所有していると毎年課税される税金 ・築年数やエリア、面積によって課税額が変わる |

| 都市計画税 | ・不動産を所有していると毎年課税される税金 ・都市計画区域内に不動産がある場合にのみ課税される ・築年数やエリア、面積によって課税額が変わる |

| 修繕費用 | ・入居者が退去したときに必要なリフォーム費用 ・入居者の過失で室内が汚れた場合は敷金を差し引ける |

| 管理費 修繕積立金 |

・マンション全体の管理・修繕に必要な月額の費用 ・マンションごとに金額が異なる |

| 火災保険料 | ・加入する火災保険の補償内容により料金は異なる |

筆者作成

ワンルームマンション投資にはランニングコストが多くかかるため、経費を収入よりも低く抑えなければなりません。しかし、費用を抑えられず損失を出してしまう人がおり、ワンルームマンション投資はやめとけといわれる原因になっています。

ワンルームマンション投資はやめとけといわれる理由 2.家賃が下落していく

家賃は、築年数に応じて下落していきます。

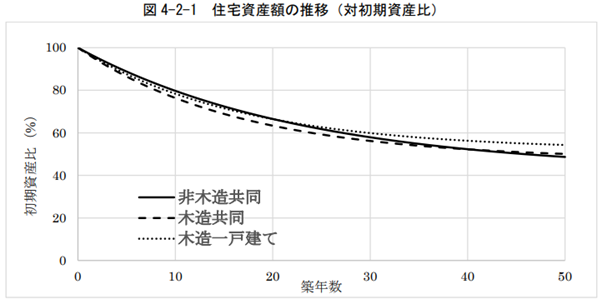

総務省の「借家家賃の経年変化について」によると、次のグラフのように建物の資産価値が落ちていくとされています。

図表2

出典:総務省 借家家賃の経年変化について

一般的に家賃は、建物の住宅資産額に連動して落ちていくといわれています。つまり、図表2のグラフをみる限り、新築で購入した場合でも、20年後には住宅資産額が約40%も下落してしまいます。

家賃の下落を甘く想定していると、ワンルームマンション投資に失敗する原因となり、後悔することになるでしょう。

ワンルームマンション投資はやめとけといわれる理由 3.投資用ローンを利用すると利益を出しにくい

ワンルームマンション投資で投資用ローンを利用すると、利益を得にくくなってしまうでしょう。

というのも、ワンルームマンション投資は取り組みやすい金額ではあるものの、他の不動産投資よりも収入が低いためです。投資用ローンを借りていると利益のほとんどが返済金額に圧迫されてしまい、利益がほとんど出ない可能性もあります。

突発的な費用が発生するとすぐに赤字になるおそれがあり、自己資金で購入しないと失敗しやすい投資といえます。そのため、ワンルームマンション投資は不動産投資初心者に向いていないとされ、やめとけといわれる原因にもなってしまっているのです。

ワンルームマンション投資の仕組み

ワンルームマンション投資で利益が得られる仕組みは、次のとおりです。

・インカムゲイン(運用益)

・キャピタルゲイン(売却差益)

どのような方法で利益を得られるのかを解説しますので、ワンルームマンション投資を始めようと考えている人はぜひ参考にしてください。

インカムゲイン(運用益)

ワンルームマンション投資をおこなうと、インカムゲイン(運用益)が得られます。

インカムゲインとは、資産を保有して得られる利益です。不動産投資におけるインカムゲインとは、次のような収入を指します。

・家賃

・共益費

・更新料 など

不動産投資でメインとなる収入はインカムゲインです。家賃は築年数やエリア、アクセスの良さなどに影響を受けるため、投資するマンションの内容によってインカムゲインの多さは変わります。

キャピタルゲイン(売却差益)

ワンルームマンション投資では、キャピタルゲインを得られることがあります。

キャピタルゲインとは、資産を売却したときに得られる売却差益です。キャピタルゲインはあくまで売却差益であるため、売却価格が購入価格を上回らなければキャピタルゲインを得られません。

キャピタルゲインを得るためには、不動産市況や需給バランスが重要になります。人口が多く資産価値が低下しにくい都心部を選ぶ必要がありますが、その分ワンルームマンション購入額も高くなります。

ワンルームマンション投資のメリット

ワンルームマンション投資のメリットは、次のとおりです。

・安価に購入できる

・流通性が比較的高い

・所得税や住民税が節税できる

・生命保険の代わりになる

・インフレ対策になる

ワンルームマンション投資には多くのメリットがあります。メリットの内容を理解していれば、どのような方針で運用すればいいのか、リスクを抑えるにはどうしたらいいのかがわかります。

ワンルームマンション投資のメリット 1.安価に購入できる

ワンルームマンションは、他の投資用不動産よりも比較的安価に購入できます。

ワンルームマンションはファミリータイプマンションや、一棟アパート・マンションよりも安価に購入することが可能です。

自己資金が少ない人や年収が多くない人でも、ワンルームマンションであれば購入できるという人もいます。

ただし、安価で購入できる不動産種別であるからといって、投資用ローンを借入上限まで借りるのはおすすめできません。投資用ローンの返済額が収入を圧迫してしまうため、できる限り頭金を用意しておきましょう。

ワンルームマンション投資のメリット 2.流通性が比較的高い

ワンルームマンションは比較的安価であり、他の投資用不動産よりも流動性が高い傾向にあります。

ワンルームマンションは価格が安く、投資用に向いている不動産のため比較的流動性がある物件種別です。

不動産は一般的に流動性が低く、売却したくてもなかなか売れないということも少なくありません。投資用不動産は売却した資金を流用し、新たな投資用不動産を購入するという流れで進めることが多く、早く売れるほど不動産事業の拡大スピードが上がります。

ワンルームマンションは比較的売れやすいことから、不動産投資事業の拡大スピードが高い不動産種別といえます。

ワンルームマンション投資のメリット 3.所得税や住民税が節税できる

ワンルームマンション投資をおこなうと、所得税や住民税が節税できます。

不動産投資では減価償却と損益通算を利用し、給与所得を減らして所得税・住民税を節税することができます。不動産投資における減価償却とは、不動産購入代金を法定耐用年数に応じて分割し、分割した金額を決まった年数経費として計上できる仕組みです。

減価償却を利用すれば、キャッシュフローを悪化させることなく会計上の赤字を出せます。会計上の赤字は損益通算を利用することで、給与所得を減らせます。

損益通算とは、次のような仕組みです。

不動産所得の金額は、その年中の不動産所得に係る総収入金額から必要経費を差し引いて計算します。

この結果、不動産所得の損失(赤字)の金額があるときは、他の黒字の所得金額から差し引くことができます(損益通算)。

出典:国税庁 No.1391 不動産所得が赤字のときの他の所得との通算

減価償却と損益通算を活用すれば、現金を使うことなく給与所得を圧縮することが可能です。

ワンルームマンション投資のメリット 4.生命保険の代わりになる

ワンルームマンションを投資用ローンで購入すれば、生命保険代わりになります。

投資用ローンを借りるには団体信用生命保険に加入しなければなりません。団体信用生命保険とは、ローンの返済中に死亡したり、高度障害状態となったりしたときにローン残高がゼロになる保険です。

投資家がローン返済中に死亡した場合、ローン残高がない状態で相続人がワンルームマンションを相続できます。このため、不動産投資は生命保険の代わりともいえるわけです。

ワンルームマンション投資のメリット 5.インフレ対策になる

ワンルームマンション投資をおこなえば、インフレ対策になります。不動産はインフレでも資産価値が下がりにくく、影響を受けにくいといえるでしょう。またインフレになるとサービスや物の価格も上がることから、家賃が上昇しやすくなります。

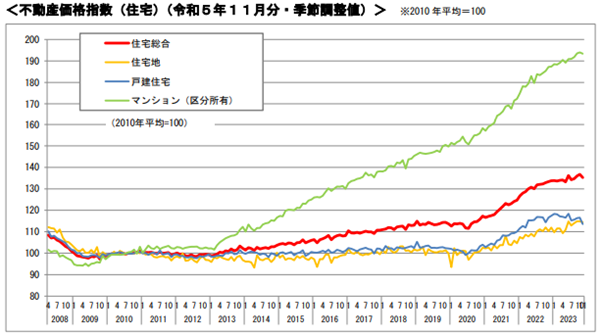

次のグラフは、国土交通省が2024年2月に公表した「不動産価格指数」です。

図表3

出典:国土交通省 不動産価格指数

不動産価格指数とは、不動産価格の動向を示した数値です。グラフのようにマンションは一戸建てや住宅地に比べ、市況の影響を受けやすいことがわかります。

インフレになると、インフレ率の分だけ相対的にお金の価値は下がります。しかし、マンションはインフレに伴って価値が上がっていくため、インフレによる資産減少を抑えることが可能です。

ワンルームマンション投資のデメリット

ワンルームマンション投資のデメリットは、次のとおりです。

・空室リスクが高い

・利益が少ない

・突発的な費用がかかる

・他の不動産投資に比べメリットを活かしにくい

ワンルームマンション投資にはメリットは多いものの、デメリットもあります。メリットだけでなくデメリットの内容も理解し、ワンルームマンション投資を成功させましょう。

ワンルームマンション投資のデメリット 1.空室リスクが高い

ワンルームマンション投資を1室だけでおこなう場合、空室リスクが高くなり、空室が発生した時点で収入が途絶えます。ランニングコストは、空室が発生しても払わなければなりません。1室しか運用していないと空室が発生した途端に、キャッシュフローが大幅に悪化してしまいます。

複数の部屋を同時に運用していればリスク分散ができますが、1室だけを運用する際には空室リスクを下げられるようマンションのエリアを厳選するなどの対策を講じておきましょう。

ワンルームマンション投資のデメリット 2.利益が少ない

ワンルームマンション投資は、他の不動産投資よりも利益が少ない投資です。

家賃は築年数だけでなく、面積や間取りによって異なります。ワンルームは面積が小さく、間取りとしても用途が少ないため、家賃が低くなる傾向にあります。低い家賃で運営費をまかなっていかなければならず、大きな利益は期待できません。

ちょっとした費用が発生するだけで利益がなくなるケースもあるため、投資計画を綿密に立てないと失敗してしまうおそれがあります。

ワンルームマンション投資のデメリット 3.突発的な費用がかかる

不動産投資をおこなうと、突発的な費用を支払わなければならなくなることもあります。

突発的に発生する主な費用は、次のとおりです。

・入居者退去による修繕工事費用

・室内設備の故障や不具合

・修繕積立一時金の徴収 など

ワンルームマンション投資は毎月得られる利益が少なく、突発的な費用が発生すると損失を出してしまいます。節税目的でワンルームマンションに投資しているとしても、支出を伴う赤字では節税にはなりません。

突発的に発生する費用に対してあらかじめ予備費を捻出しているのであれば問題ありませんが、予備費がない場合には自己資金から費用を払う必要があります。

ワンルームマンション投資のデメリット 4.他の不動産投資に比べメリットを活かしにくい

ワンルームマンション投資は、他の不動産投資に比べてメリットを活かしにくい傾向にあります。

ワンルームマンションは購入価格が安価であるため、減価償却費が多く計上できません。また、生命保険の代わりになるといっても、大きな資産を残せるわけでもありません。安価であることが、不動産投資のメリットを薄めてしまっています。

ワンルームマンション投資は規模が小さく大きなリスクは負わないため、他の不動産を比べてローリターンローリスクともいえます。

ワンルームマンション投資の失敗事例

ワンルームマンション投資の失敗事例は、次のとおりです。

・思ったよりも減価償却費が少なかった

・表面利回りをみてワンルームマンションを購入してしまった

・借入限度額まで投資用ローンを借りてしまった

ワンルームマンション投資をして失敗したという人もいます。なぜ失敗してしまったのか知れば、同じような失敗を防止できます。

ワンルームマンション投資の失敗事例1:思ったよりも減価償却費が少なかった

ワンルームマンション投資では、思ったよりも減価償却費が計上できません。

減価償却は、不動産購入価格を基にして算出されます。耐用年数30年のマンションの減価償却費が、購入価格によりどのように変わるのか計算してみましょう。

【購入価格300万円】

300万円÷30年=10万円(減価償却費)

【購入価格1500万円】

1500万円÷30年=50万円(減価償却費)

以上の計算式をみてわかるとおり、減価償却費は購入価格に大きな影響を受けます。購入価格の低いワンルームマンションでは、ほとんど減価償却費を計上できません。つまり、節税効果がほとんどないということです。

節税を目的とするなら、安価なワンルームマンションではなく、高価な物件を選択しなければならないということです。また、購入するときには価格だけでなく、築年数も気にしなければなりません。減価償却は築年数によっても、計上できる費用が変わってくるからです。

減価償却を活用するには専門的な知識が必要であるため、税理士などの専門家に確認しつつ、購入する物件を選んでいく必要があります。

ワンルームマンション投資の失敗事例2:表面利回りをみてワンルームマンションを購入してしまった

表面利回りをみただけで投資用不動産を購入すると、ワンルームマンション投資で失敗しやすいという傾向があります。

表面利回りは、実質利回りと違って購入諸費用やランニングコストを加味していません。利回りをみて物件の検討をするのであれば、実質利回りを参考にしましょう。

なお、表面利回りと実質利回りの計算方法は、次のとおりです。

【表面利回り】

表面利回り=年間に得られる家賃÷不動産購入価格×100

【実質利回り】

実質利回り=(年間に得られる家賃-ランニングコスト)÷(不動産購入価格+購入諸費用)×100

以上の計算式のとおり、実質利回りはコストを考慮した数値です。不動産投資を成功させるには正確な数値が求められるため、表面利回りを検討材料にしてしまうと投資に失敗しやすくなります。

ワンルームマンション投資の失敗事例3:借入限度額まで投資用ローンを借りてしまった

借入限度まで投資用ローンを借りて運用すると、収入よりも損失のほうが大きくなってしまう可能性があります。

ワンルームマンションの購入価格には、建物だけでなく土地(もしくは土地の持分)も含まれます。つまり、ワンルームマンションを購入する際には、収益を生まない土地も購入する必要があるということです。

収益を生まない部分まで投資用ローンを借りてしまうと、月々返済がより一層厳しくなってしまいます。投資用ローンを限度額まで借りると、ワンルームマンション投資に失敗するおそれがあるためできる限り頭金を入れておきましょう。

ワンルームマンション投資に成功するためのポイント

ワンルームマンション投資に成功するためのポイントは、次のとおりです。

・綿密な投資計画を立てる

・頭金を多く出す

・節税目的だけでワンルームマンションに投資しない

・エリアを厳選する

・複数のワンルームマンションを購入する

ワンルームマンション投資にはリスクが存在するため、成功させるにはポイントを押さえておく必要があります。ポイントを理解しリスクを回避すれば、ワンルームマンション投資に成功する可能性が高まります。

ワンルームマンション投資に成功するためのポイント1:綿密な投資計画を立てる

ワンルームマンション投資をおこなうときには、綿密な投資計画を立てましょう。

ワンルームマンション投資は収益が少ない分、綿密な投資計画が必要になります。収益が多ければある程度の損失をカバーできますが、収益が少ないとそうはいきません。

突発的な費用が発生する可能性や、空室がどの程度発生するのかなど細かくシミュレーションすることが大切です。綿密な計画を立てるのが難しいと感じる人は、不動産投資会社のサポートを受けるのもよいでしょう。

ワンルームマンション投資に成功するためのポイント2:頭金を多く出す

ワンルームマンションを購入する際には、頭金を多く出しましょう。

ワンルームマンションは収入が少なく、利益を出すにはランニングコストを抑える必要があります。ランニングコストの中でも大きな割合を占めるのが、投資用ローンの月々返済です。

しかし、頭金を多く出せば、投資用ローンの借入金額が減って月々返済も減ります。利益を大きくすることで、自己資金が貯まる速度も上がるため突発的な費用が発生しても対処しやすくなります。

ワンルームマンション投資に成功するためのポイント3:節税目的だけでワンルームマンションに投資しない

節税する目的だけなら、ワンルームマンション投資は向いていないといえます。ワンルームマンションは購入金額が低い不動産であるため、多額の減価償却費が計上できないからです。

減価償却費が少ないと不動産所得で会計上の赤字を作るのは難しくなり、損失を出したときにしか節税できなくなります。実際に損失を出してしまった場合は節税とはいえず、単に所得が減っただけです。

節税目的で不動産投資をするなら、減価償却費を多く計上できる木造一棟アパートを選択したほうがよいでしょう。ワンルームマンションよりも高額になることが予想され、また木造はRCよりも耐用年数が短いため、減価償却費も高くなります。

ワンルームマンション投資に成功するためのポイント4:エリアを厳選する

購入するワンルームマンションは、立地を厳選して購入しましょう。

ワンルームマンションは、基本的に駅近くの繁華街に集中して建築されます。そのため、他のワンルームマンションと比べ特徴が出しにくく競合してしまいます。他のワンルームマンションと競合してもいいように、エリアを厳選することが大切です。例えば、駅から徒歩3分以内のエリア、買い物施設が整っているエリア、人口が増加しているエリアなどです。

特色のあるエリアを選択すれば、他のワンルームマンションよりも入居者が集まりやすくなります。

ワンルームマンション投資に成功するためのポイント5:複数のワンルームマンションを購入する

ワンルームマンション投資をおこなうなら、複数の区分マンションを購入しましょう。

複数のマンションを同時に運用することで、空室リスクを分散できます。1つの部屋だけで運用していると、空室が発生した時点で収入が途絶えます。しかし、他にも運用している部屋があれば、片方の部屋の収入は継続して手に入れることが可能です。

複数の区分マンションを運用すれば利益も積み重なり、リスク分散も図れます。

ワンルームマンション投資が向いている人の特徴

ワンルームマンション投資が向いている人の特徴は、次のとおりです。

・自己資金でワンルームマンションを購入できる人

・手間をかけずに不労所得を得たい人

・不動産投資について学ぶのが苦にならない人

ワンルームマンション投資に向いている人には一定の特徴があります。どのような人がワンルームマンション投資に向いているのか確認してみましょう。

自分が向いている人の条件にあっていないとしても、どのような人があっているのか理解し、自分も同じように投資をしていけば成功する可能性が高まります。

ワンルームマンション投資が向いている人の特徴1:自己資金でワンルームマンションを購入できる人

自己資金でワンルームマンションを購入できる人は、ワンルームマンション投資に向いているといえるでしょう。

ワンルームマンション投資は収入が少ないため、いかにランニングコストを抑えられるかが成功の鍵です。投資用ローンの月々返済額はランニングコストの中でも、とくに金額が大きく、その返済額が抑えられると運用が非常に楽になります。

また、投資用ローンの借入金額を減らせば返済総額も減り、最終的に手元に残るお金も増えます。自己資金が多いほど投資の成功率が上がりやすいといえるため、自己資金の多い人はワンルームマンション投資がおすすめです。

ワンルームマンション投資が向いている人の特徴2:手間をかけずに不労所得を得たい人

手間をかけずに不労所得を得たい人には、ワンルームマンション投資がおすすめです。

ワンルームマンション投資をおこなうには、さまざまな手続きをしなければなりません。しかし、手続きの大半は管理会社に委託することが可能です。管理会社に管理を委託すれば、労力をかけずに収入を得られます。

ワンルームマンション投資は手間をかけずに収入を得られる投資であるため、不労所得を得たい人にあっているといえるでしょう。

ワンルームマンション投資が向いている人の特徴3:不動産投資について学ぶのが苦にならない人

不動産投資について学ぶのが苦にならない人は、ワンルームマンション投資に成功しやすい人です。

ワンルームマンション投資を成功させるには不動産や節税、市況など多くの知識が必要です。これらの知識は高度なものであり、常に変化していくものでもあります。そのため、常に学び続けなければなりません。

不動産投資を学ぶのに苦がない人であれば、最新の情報に更新することができるため、ワンルームマンション投資に成功しやすくなります。

ワンルームマンション投資によくある質問

ワンルームマンション投資によくある質問は、次のとおりです。

・サブリース契約とは何ですか?

・ワンルームマンション投資はどのように始めればいいのですか?

・ワンルームマンション投資に必要な年収はどのくらいですか?

ワンルームマンション投資について、悩んでいる人や疑問をもっている人は多くいます。世間ではどのような悩みや疑問があるのかを確認することで、自身の不安も解消できるかもしれません。

Q1:サブリース契約とは何ですか?

サブリース契約とは、サブリース会社に不動産を一括借り上げしてもらう契約です。

サブリース契約を締結すれば借り上げしてもらえ、空室が発生したとしても家賃が途絶えることはありません。

ただし、サブリース契約ではトラブルが多発しており、消費者庁も次のように注意喚起しています。

・契約期間中や契約更新の際に賃料が減額される可能性があります!

・契約期間中でも契約が解約される可能性があります!

・家賃を受け取るだけでなく出費がある場合もあります!

出典:消費者庁 賃貸住宅経営において特に注意したいポイント サブリースの注意点(オーナー)より一部抜粋

メリットは大きいもののトラブルが多発しているため、サブリース契約の締結は慎重におこなわなければなりません。

Q2:ワンルームマンション投資はどのように始めればいいのですか?

ワンルームマンション投資は、次の手順で始められます。

Step1.投資の目的を明確にする

Step2.不動産会社とともに投資計画を立てる

Step3.物件の探索をおこなう

Step4.物件の現地確認をおこなう

Step5.投資用ローンの仮審査をおこなう

Step6.物件の売買契約を締結する

Step7.管理会社を選ぶ

Step8.物件の引渡しを受ける

Step9.保険に加入し運用を開始する

ワンルームマンション投資をおこなうには多くの手続きが必要です。また、手続きには不動産などの専門的な知識が必要であるため、不動産会社を通じて進めていきましょう。

Q3:ワンルームマンション投資に必要な年収はどのくらいですか?

ワンルームマンション投資に必要な年収は、500万円前後といわれています。

500万円というのは、ワンルームマンション購入に必要な投資用ローンの借り入れ条件に当てはまる年収だからです。

ただし、節税を目的とする場合は、年収1200万円(所得900万円)程度が必要でしょう。なぜなら年収1200万円程度でないと所得税率が高くならず、大きな節税効果が得られないからです。

不動産投資する目的により必要な年収は変わるものの、不労所得を得たいのであれば年収500万円くらいで始めるのもいいでしょう。

ワンルームマンション投資まとめ

ワンルームマンション投資とは、ワンルームの区分マンションを購入し、貸すことで利益を得る投資方法です。

ワンルームマンション投資は不動産投資の中でも少額から始めやすく、節税の効果もあります。しかし、空室リスクが高い、運用中に突発的な費用がかかるなどのデメリットもあります。

ワンルームマンション投資を成功させるには、メリット・デメリットを理解し、リスク回避の対策を講じることが不可欠です。ワンルームマンション投資をするのであれば、失敗事例や成功するためのポイントも確認した上で投資をおこないましょう。

出典

総務省 借家家賃の経年変化について

国税庁 No.1391 不動産所得が赤字のときの他の所得との通算

国土交通省 不動産価格指数

消費者庁 賃貸住宅経営において特に注意したいポイント