家賃収入の相場は? 大家は本当にもうかる? 手取り年収やメリット・デメリットを徹底解説!

本記事では、賃貸経営が気になる人の、「大家業ってどのくらいもうかる?」「年収は?」という疑問について具体的に解説します。

大家になるメリット・デメリットや注意点についても知って、失敗しない賃貸経営のイメージをつかみましょう。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

家賃収入とは?

「家賃収入」とは、「所有する不動産(収益物件)を貸し出すことでオーナーが得る賃料」です。家賃を受け取れる不動産の代表的なものがアパートやマンション、戸建てなどの住居用物件ですが、ほかにも事務所物件や店舗物件などの貸テナントや貸倉庫、貸駐車場などもあります。

物件の需要が高く借り手が安定してつけば、時間で労働する必要がなく毎月定期的に収入を得られるため、大家業は「不労所得」として高い人気があります。しかし家賃収入を得るためには当然借り手が必要であり、エリアの需要に合った物件種別の選択が必要です。

ほかにも、建物ならば入退去をはじめとする入居者対応の必要があるほか、物件の資産価値を落とさないための定期的なメンテナンスや修繕などの手続きの必要があります。そのため、完全な「不労」とはいえない点は知っておくべきでしょう。

通常の「賃貸借契約」では、家賃は改定可能なため、物価や市場の変化に合わせて増額も可能です。しかし特に住居系の建物では、築年数の経過による需要の減少により、当初の家賃から価格を下げないと借り手が付かない可能性が高い点にも注意が必要です。

家賃収入が発生するまでの流れ

次に、家賃収入が発生・入金するまでの流れについて住居系の物件を例に解説します。

家賃収入が発生するまでの流れ(1)物件の入手

賃貸経営を始める際に、最初に必要なのは家賃を得るための物件の入手です。もともと保有している土地がある場合には建物を建築し、そうでない場合には中古のオーナーチェンジ物件を購入することになるでしょう。

物件の新規建設、オーナーチェンジ物件の購入いずれにしても資金繰りが必要になります。自己資金でまかなえない場合にはアパートローンや不動産投資ローンを組む必要があり、ローンを組める金額以上の物件は購入できません。調達できる資金に応じてワンルームマンションなどの区分マンションや一棟アパートのなかから物件種別を選択します。

家賃収入が発生するまでの流れ(2)入居者の募集

物件が入手できたら、オーナーチェンジ物件ですでに入居者がいる場合を除いて次に必要なのが入居者の募集です。

一般的には依頼する管理会社が情報を店頭やインターネットの物件検索サイトで公開して入居者を探します。

賃貸は新生活にともなう引っ越しの多い1~3月など動きの多い時期が決まっており、時期を外すと次の繁忙期まで空き室になる可能性が上がります。クリーニングやリフォームなどをおこなう場合には繁忙期のタイミングまでに内見ができる状態にしておくとよいでしょう。

また入居希望者がいればよいというものでもなく、安定して家賃を支払う能力があるか、入居者トラブルを起こす可能性は低いかなども最終的には大家が判断する必要があります。

家賃収入が発生するまでの流れ(3)家賃の支払い

入居者が無事に決まり、入居手続きが終われば入居者から家賃の支払いが始まります。

一般的に家賃は翌月分を支払うシステムのため、月の途中から入居する場合には通常日割りで家賃を受け取ります。逆に解約の場合には、退去後の分まで家賃を受け取っていれば日割りで返還する必要がある点に注意しておきましょう。

家賃の支払方法は通常口座振替ですが、最近は管理会社に直接振り込む以外に家賃保証会社を通じて家賃を集める方法が主流になってきています。家賃保証会社は借主が家賃を支払えなくなった場合や滞納してしまった場合に借主の代わりに支払いを立て替えてくれるため便利ですが、保証料がかかるためその分入居者の家賃支払いの負担が大きくなります。

家賃収入が発生するまでの流れ(4)管理会社の事務処理

大家が自分で物件を管理することも可能ですが、負担が大きいため複数戸を保有する場合には管理会社に管理業務を委託するのが一般的です。

管理会社に委託すれば家賃の徴収から未払いの催促、入居者対応、軽微な点検や修繕対応、入退去手続きまでおこなってくれます。入金された家賃は管理会社で今までの入金状況と合わせて確認され、一棟物件の場合にはすべての部屋の家賃を取りまとめて集計がおこなわれます。

家賃収入が発生するまでの流れ(5)家賃の入金

最終的に、入居者から支払われた家賃収入が大家の口座に入金されます。管理会社を介した場合には、管理料や手数料、そのほかにかかった費用(清掃費など)を差し引いた金額が大家の口座に振り込まれます。

ここまでは家賃入金の1サイクルで、以後必要に応じて(2)入居者の募集をおこないながら、(3)家賃の支払い~(5)家賃の入金までが繰り返されます。

家賃以外に賃貸経営で得られる収入

賃貸経営で得られる収入は、家賃だけではありません。ここでは、追加の収益を上げるもととなる家賃以外の収入源について解説します。

家賃以外に賃貸経営で得られる収入(1)共益費・管理費

「共益費」や「管理費」とは、共用部分の水道光熱費や電球などの消耗品費、清掃・修繕費、管理をする人員の人件費などの維持管理費用として入居者から徴収する費用です。共益費と管理費はほぼ同様の意味で使われており、一般的にはどちらか片方を設定します。

このように家賃と共益費・管理費は目的が別のものですが、実務的には検索サイトで有利になるように管理費の比重を上げて家賃を低く設定したり、「管理費無料」をうたうために家賃に管理費を含めているケースもあります。

家賃以外に賃貸経営で得られる収入(2)礼金

礼金は入居者から入居時に受け取る一時金で、大家への謝礼の意味合いを持ちます。そのため入居者には返還せず大家の収入となります。礼金の目安は家賃の1ヶ月分です。

しかし初期費用の高さから入居者が付きにくいリスクを回避するために、人気の高い物件以外や閑散期では礼金を取らないケースも多くあります。

礼金と混同してはいけないのが敷金です。敷金は契約期間中の滞納や、借主責任になる入居中の部屋の損傷に備えるためのお金であり、あくまで大家が「預かる」という形で受け取ります。敷金の目安も礼金と同じく家賃の1ヶ月分ですが、退去時に精算して使用しなかった分は返還する必要があるため注意が必要です。

家賃以外に賃貸経営で得られる収入(3)更新料

更新料は賃貸借契約の更新時に、大家側が手数料として入居者から徴収するお金です。普通賃貸借契約の期間は2年間が一般的であり、更新ごとに受け取れます。更新料の目安も礼金と同じく家賃の1ヶ月分です。

しかし入居者が更新料の支払いを避けるため更新を退去のきっかけにするケースも多く、更新料を下げたり無料にしたりしている物件も見られます。

家賃以外に賃貸経営で得られる収入(4)駐車場代など

物件に対する通常の家賃以外から得られる収入として、駐車場代やバイク置き場代などがあります。また、人通りの多い道路沿いに一棟を所有しているような場合には、自動販売機の設置などで追加収入を得るのも可能です。

家賃以外に賃貸経営で得られる収入(5)権利金

権利金とは貸事務所・店舗など事業用不動産の賃貸借契約で商慣習として借り手から大家に受け渡されるお金です。

国税庁によると「事業用の建物の賃貸借契約の締結や更新にともなう保証金、権利金、敷金または更新料などのうち、返還しないもの」は、「権利の設定の対価」として扱うとされています。厳密には違うものの、扱い的には礼金に近い性質のお金です。

ここまで解説した収入のなかで、家賃、共益費・管理費、駐車場代が「家賃収入」とされます。

賃貸経営にかかる費用(支出)

賃貸経営で得られる収入が全額大家の利益になるわけではなく、賃貸経営にはさまざまな費用(支出)がかかります。収支が悪化すると利益が少なくなるだけでなく資金繰りが行き詰まる可能性が高くなるため、以下のコストについても知っておきましょう。

賃貸経営にかかる費用(支出)(1)各種税金

賃貸経営をする場合、図表1のような税金がかかってきます。

図表1

| 固定資産税 | 土地や家屋を所有する者に課される税金。固定資産の価格を基に算定される税額をその固定資産の所在する市町村(あるいは都)が課税する。 |

| 都市計画税 | 都市計画事業に要する費用に充てるための目的税。 |

| 所得税 | 個人が得た所得(不動産所得)に対して課される。 |

| 住民税 | 行政サービスの活動費に充てる目的で居住地の自治体に納める税金。所得(不動産所得)を基に計算される地方税。 |

| 事業税 | 個人が営む事業のうち、地方税法等で定められた事業(法定業種)に対してかかる地方税。賃貸経営を事業(貸家5棟またはマンション・アパート10室以上)としておこなう場合に課され、所得が290万円を超えた場合に支払う。 |

| 消費税 | 契約期間が1ヶ月以上の住居用賃貸物件には消費税がかからないため、事業用物件の家賃が1000万円を超えた場合には課税業者となり支払いが必要。 |

東京都主税局、国税庁、総務省各公式ホームページを基に筆者作成

このように、所得、事業規模などに応じてさまざまな税金が課されますが、賃貸経営で支払った税金は経費として計上可能です。

賃貸経営にかかる費用(支出)(2)管理委託料

管理会社に建物の管理や入居者管理を委託する場合には、手数料として管理委託料を支払います。管理委託料は賃貸物件の入退去手続きや家賃管理など事務作業、清掃・建物管理、入居者を見つけた際の仲介手数料などに充てられます。管理委託する会社や委託範囲によって管理料は変わりますが、家賃収入の一定割合(5%程度が相場)を支払うのが一般的です。

自分で管理をおこなう場合には管理委託料が不要になりますが、その分手間も増えるためコストダウンと手間のバランスを考慮して決定しましょう。管理会社の選定は入居率にも影響するので十分な検討が必要です。

賃貸経営にかかる費用(支出)(3)保険料

賃貸経営をおこなう際には、リスク回避として保険への加入が必須です。

保険には物件が火災や地震に遭った際の損害を補てんする火災保険や地震保険、保有する物件の欠陥・不備により入居者や周辺住民などに被害を与えた場合の賠償に備える施設賠償責任保険があります。

賃貸経営にかかる費用(支出)(3)水道光熱費

一棟物件を保有している場合、共用部分にかかる水道代や電気代などの水道光熱費は大家負担となります。

賃貸経営にかかる費用(支出)(4)清掃費・点検費など

入居者の退去にともなうクリーニング代のほかに、一棟物件を保有しているような場合には定期的な清掃費の支払いが必要です。また、一棟物件で管理人がいる場合には管理人の人件費も発生します。管理会社に委託している場合には、管理委託料と合わせて家賃収入から差し引かれます。

また、一棟物件や機械式駐車場では設備のメンテナンス費用も必要です。

賃貸経営にかかる費用(支出)(5)修繕費

修繕費は物件や設備の修繕にかかる費用です。建物の築年数経過にともない以下のような修繕が発生します。

●外壁塗装/補修

●屋上防水/補修

●鉄部(階段・玄関など)塗装

●給排水設備の修理/交換

●破損/故障設備の交換

●壁紙の貼り換え

●空室対策のリフォーム(和室を洋室に変更、間取りを変更など)

一棟物件の場合には、それぞれの耐久年数を考慮したうえで計画的に資金を用意する必要があります。

入居者の退去にともなう原状回復費用も修繕費の一部です。入居者の過失による分は敷金を充てられますが、通常使用で劣化した分については大家が負担する必要があります。

賃貸経営にかかる費用(支出)(6)ローン返済費

物件購入にローンを利用した場合、支出の大部分を占めるのはローンの返済でしょう。変動金利を選択した場合には、金利の変動も考慮する必要があります。

家賃収入で大家は本当にもうかる? 手取り年収について解説

次に、「家賃収入で利益がどのくらい出るのか」と「どうしたら家賃収入で暮らせるのか」について実際に検証してみましょう。

大家の手取り年収の平均は?

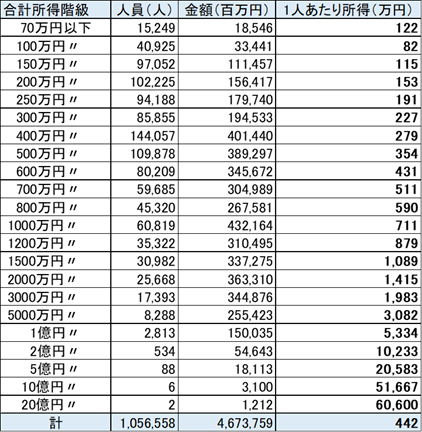

図表2は2022年の国税庁の申告所得税標本調査のデータを基に、不動産所得がある人の所得をまとめたものです。

図表2

国税庁「申告所得税標本調査結果 統計表(第2表 所得種類別表)2022年」を基に筆者作成

図表2によると、1人あたりの不動産所得の平均は442万円となっています。不動産の経費率は15%~20%が目安といわれているため、年収としては約520万円~550万円程度と考えられます。

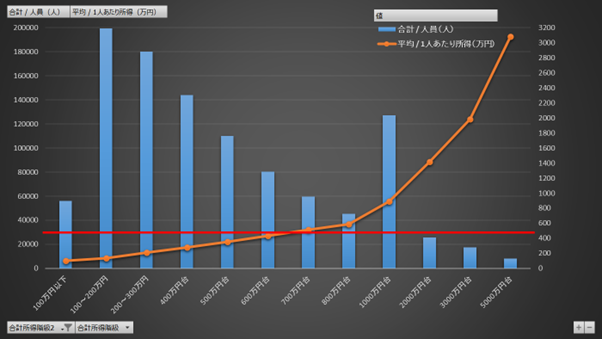

次に、収入帯ごとの人員と1人あたりの不動産所得をグラフにした図表3を分析してみましょう。(※1億円以上は所得額の差が大きすぎるため除いています)

図表3

国税庁「申告所得税標本調査結果 統計表(第2表 所得種類別表)2022年」を基に筆者作成

図表3からは合計所得が100~300万円台の人が多く、あとは1000万円台になると急に人数が増えるのがわかります。所得は収入から経費を引いたものなので、実際の年収はもっと多くなります。賃貸経営の高い節税効果を生かして所得を抑えている人が多い可能性もあるでしょう。

また不動産所得、つまり利益が500万円(グラフ中の赤い線)を超えている人も多いことがわかります。

「家賃収入で食べていく」ってどのくらいでできる? 実際に試算

「不労所得で暮らす」、つまり家賃収入だけで生計を立てると仮定すると、最初の目標とするのは年収500万円くらいではないでしょうか。国税庁によると、1年を通じて勤務した給与所得者の1人あたりの平均給与は523万円であることからも、生計が立てられる妥当なラインと考えられます。

年収500万円になるためには、年間420万円程度の所得を得る必要があります。

実質利回りが5%と仮定したら8400万円の物件の運用が必要です。実質利回りは経費を考慮した不動産価格に対する年間の賃貸収入の割合であり、計算式は以下のとおりです。

実質利回り(%)=(年間家賃収入-年間経費)÷(不動産購入価格+購入時諸経費)×100

実質利回り5%になる一例が、図表4のケースです。

図表4

| 物件価格 | 8400万円 |

| 購入時諸経費(物件価格の10%が目安) | 840万円 |

| 年間家賃収入 | 564万円(月額47万円) |

| 年間経費(家賃収入の15%~20%が目安) | 102万円 |

| 実質利回り | 5% |

筆者作成

図表4の運用が可能なら1物件で年収500万円が達成できます。ただしこの計算ではローン返済が含まれていないため、年収500万円になるのはローンの完済後です。

仮に以下の条件でローンシミュレーションをおこなってみると、月々約36.5~38.5万円を家賃から返済して完済は20年後になります。

頭金:1400万円+諸経費

ローン借り入れ:7000万円

金利:3年固定/年利2.3% 特約付き変動金利、変動金利後は3%で試算(※金利はオリックス銀行 不動産投資ローンを参照)

しかし、「やはり家賃収入で食べていくのは難しい……」と考えるのは尚早です。ローンを返済しながら、物件は着実に資産となっている点が賃貸経営の醍醐味でもあります。ローン完済後は物件という資産に加えて家賃収入の大部分が手元に残ります。

賃貸経営で家賃収入を得るメリット

賃貸経営から安定した家賃収入を得ることには、さまざまなメリットがあります。以下で一つひとつ見ていきましょう。

賃貸経営で家賃収入を得るメリット(1)不労所得になる

家賃収入の大きな魅力は、「不労所得」と呼ばれあまり手間をかけずに毎月収入が得られるところです。一定の初期投資は必要ですが、一旦収益化されれば安定した月々の収入を生みだします。

また、家賃収入を得たあとにも収入を得られる可能性がある点も魅力です。地価の上昇やエリアの発展などによる物件の資産価値の上昇が起きれば、売却により「キャピタルゲイン」としてまとまった現金資産を手に入れることも可能です。

さらにあまり手間がかからず固定の時間に拘束されない大家業は、安定した副業としても適しています。本業とは別の収入源を持てるため、金銭的のみならず精神的安定にもつながります。

賃貸経営で家賃収入を得るメリット(2)インフレ対策になる

資産の大部分を現金で保有している場合、インフレによる実質価値の低下が懸念されます。その点賃貸経営なら、インフレ時には資産価値が上がる一方で借入金の実質的な負担が下がります。

さらにインフレにともない周辺地価や物価が上昇すれば、家賃収入の増額改定も可能です。不動産はインフレに強い投資であり、将来の資産価値の目減りを防ぐためにも有効です。

賃貸経営で家賃収入を得るメリット(3)レバレッジ効果が使える

賃貸経営で物件を取得する場合、自己資金はほんの一部で資金のローンを組み合わせるケースがほとんどです。実際、国土交通省の「賃貸住宅管理業務に関するアンケート調査(家主)」でも半数以上の投資家が資金の8割以上を借り入れて物件を取得しています。

「投資のために資金の大半をローンを組んで調達する」と聞くとリスクが高いイメージがありますが、借入金を活用してレバレッジをかけることにより自己資金よりはるかに大きな金額の物件を運用できるため収益性が高まります。

賃貸経営のメリットはレバレッジ効果を活用して資産形成の速度が早まる点にもあります。信用力が高く、ローンを組みやすい会社員が賃貸経営に向いているのもレバレッジ効果を生かせる点からです。

「レバレッジ効果」というとまず思い浮かぶのがFXや株の信用取引などですが、為替はドル/円を例に挙げても1日で数円価格が変動することもありリスクが高い取引です。また、株も企業の不祥事や業績悪化で大きく価格が下落する可能性があります。その点、短期で価値が急落する可能性が少ない不動産は、レバレッジ効果を生かせる投資のなかでは比較的低リスクです。

賃貸経営で家賃収入を得るメリット(4)保険代わりになる

家賃収入は収入が減った場合の支えや老後の蓄えにもなるだけでなく、物件購入時に加入する団体信用生命保険(団信)により「保険」としての役割も持たせられます。

団信とは借り入れた物件のローン残高相当額が保険金として支払われる保険で、加入者が死亡や高度障害状態になった場合には、団信から受け取った保険金によってローン残債が完済されます。返済義務のない物件を家族へ資産として残せるため、万一のときでも家族の生活を守れます。

賃貸経営で家賃収入を得るメリット(5)節税対策になる

賃貸経営では多くの費用がかかりますが、家賃収入から必要経費を控除できるうえに不動産の価値が減少した分を「減価償却費」として経費計上可能です。支払いのタイミングと減価償却費の計上のタイミングが異なるため、帳簿上所得を減らすことができ節税効果があります。

さらに帳簿上赤字になれば、給与所得など不動産所得以外の所得から差し引ける「損益通算」が可能です。賃貸経営が会社員の副業としておすすめなのは、ほかの所得の節税にも効果があるためです。

さらに、不動産の保有は相続税対策にもなります。相続税の計算の際、課税対象となる土地や建物の価値は主に相続税評価額や固定資産税評価額を基に算出されますが、不動産は評価額が低く評価される仕組みになっています。特に人に貸している不動産は借り手の権利分評価額が低くなる(所有者が自由に使えないため価値が低くなる)ため、節税対策として有効です。

賃貸経営で家賃収入を得るメリット(6)資産の分散になる

分散投資の観点からも、賃貸経営は有効な選択肢です。株式などの運用資産とは異なるリスク特性を持つ不動産の保有により、資産全体のリスクを抑えられます。

資産全体のリスクを抑えつつ運用と資産形成ができる点が賃貸経営のメリットです。

賃貸経営で家賃収入を得るデメリット

賃貸経営にはメリットがある一方で、いくつかのデメリットも存在します。デメリットについても十分に把握したうえで賃貸経営に挑戦するかを判断しましょう。

賃貸経営で家賃収入を得るデメリット(1)初期投資額がかかる

賃貸用物件を購入または建設するには、初期費用としてまとまった金額が必要であり、ローンを組むにしても仲介手数料、ローンの事務手数料や保証料、頭金が必要になります。

オリックス銀行やSBIエステートファイナンスのように頭金も含めてフルローンを組める不動産投資ローンもありますが、利用には条件があるほか返済総額が高くなるため頭金を用意してから始めたほうがよいでしょう。

賃貸経営で家賃収入を得るデメリット(2)空き室や家賃滞納リスクがある

入居者がいる間は安定した家賃収入が得られますが、空き室の間は当然家賃収入は入りません。入居者個人の事情での退去もあるため、大家側の努力では空室リスクをゼロにはできません。

一括で借り上げてくれるサブリース会社と契約すれば空室リスクに備えられますが、通常サブリース契約で受け取れる家賃収入は手数料分相場より安くなるうえに、家賃を減額される可能性もあります。

しかし国土交通省の「賃貸住宅管理業務に関するアンケート調査(家主)」では半数以上の大家が入居率は95%以上と回答しており、意外に入居率は悪くないことがわかります。

また、家賃滞納リスクは保証会社の利用が対策になります。滞納があっても保証会社が入居者の家賃を立て替えてくれるため安心です。

賃貸経営で家賃収入を得るデメリット(3)災害リスクがある

地震や台風、火災など自然災害によって物件が損壊すれば、修繕や家賃収入の減少など多大な損失が発生するリスクがあります。

保険の加入で一定の補償は受けられますが、事故の内容次第では補償外となることもあります。

賃貸経営で家賃収入を得るデメリット(4)金利上昇リスクがある

物件購入の際に変動金利でローンを組んだ場合にデメリットとなるのが、将来の金利上昇にともない返済額が増える可能性です。

金利負担が増えるとキャッシュフローが悪化して資金繰りが厳しくなる恐れがあるため、金利上昇リスクも考慮した資金計画を立てるようにしましょう。

賃貸経営で家賃収入を得るデメリット(5)手間がまったくかからないわけではない

管理会社に業務委託すれば自らの手間は少なく済みますが、空室対策や最終的な入居の判断、トラブル対応など、ある程度の手間は避けられません。特にクレームの多い人や入居者トラブルを度々起こすような人が入居者のなかにいると、対応の手間が大きく増加します。

ただし、国土交通省のアンケートでは半数近くの大家が「特にトラブルの経験はない」と回答しており、ほとんどの入居者はトラブルを起こさないといえます。

賃貸経営で家賃収入を得るデメリット(6)築年数が経過すると収益が下がる

年数の経過とともに建物が劣化するのにともなって避けられないのが、家賃収入の低下です。物件の資産価値が下がり設備も古くなるため、近隣に築年数の浅い物件があると競争力が下がってしまうためです。

物件の資産価値の低下を少なくし収益性をたもつためには、定期的なメンテナンスや修繕が必要です。そのため、築年数が増えるにつれ修繕費が家賃収入を圧迫していきます。

ただし立地が良く安定した需要が見込める物件では家賃を下げなくても入居者が途切れないケースもあるため、物件選定も重要です。

安定した家賃収入を得るためのポイント

賃貸経営での安定した家賃収入を確保するには、始める前から実際の運営に至るまでいくつかのポイントを押さえる必要があります。次に、それぞれのポイントについて見ていきましょう。

安定した家賃収入を得るためのポイント(1)情報収集

「おすすめされたエリアで良さそうな物件をとりあえず買う」のではなく、プロのアドバイスを受けるにしてもまずは地域の賃貸市場に関する情報収集が欠かせません。

エリアごとの賃料相場や人口動向、エリアの発展の可能性や需要のある層、競合物件など情報を幅広く収集する必要があります。間取りや立地条件による家賃の違いについても、しっかりと把握しておくべきです。

また、急いで購入せずに多くの物件情報を見たり実際に訪れたりして良い物件が見分けられるように知識をつけていきましょう。

安定した家賃収入を得るためのポイント(2)物件選び

情報収集の結果を踏まえ、投資に最適な物件を選びましょう。家賃収入だけでなく、出口戦略として将来的に売却する観点からも物件の将来性をチェックします。また、既存の物件を購入する際は劣化の程度によるリフォームの必要性についても検討するようにしましょう。

物件の種別と現在のエリアの需要が合っていても、競合物件が多かったり将来的にターゲット層の減少が見込まれたりする場合には再考の余地があるでしょう。例えばエリアの需要の大部分が1つの大企業や大学により発生している場合、移転や縮小で一気に需要が減ってしまうためリスクが大きくなります。

安定した家賃収入を得るためのポイント(3)管理会社選び

物件の取得が済めば、次は管理体制を決める番です。まずは管理会社に業務委託するのか自分で管理するのか決めましょう。

管理会社へ委託すれば手間が削減でき、自分で管理すれば経費削減になります。管理会社に委託する場合、入居者や物件と一番関わるのは管理会社になるため管理会社選びは入居率にもかかわる重要な部分です。

実績や料金体系、管理の範囲、対応の様子などを確認したうえで、物件のある地域に強いかや集客力はあるかについてもチェックしましょう。

安定した家賃収入を得るためのポイント(4)空室対策

安定した家賃収入を得るために重要なのが「入居率」であり、築年数が経過しても高い入居率を維持するために空室対策は欠かせません。また入退去は費用がかかるうえに空室リスクが上がるため、新しい入居者を増やす対策とともにできるだけ現在の入居者に契約更新を続けてもらう対策が必要です。

現在の入居者に不満を持たれないようにするためには設備の修繕や何かあったときの対応のスピードが重要です。設備の修繕は物件の劣化を遅らせるだけでなく新しい入居者も好印象を持つため、目立つ部分はこまめに修繕をおこなうようにしましょう。それでも退去が続くようなら管理会社の対応に問題がないか確認も必要です。

また、退去が出たタイミングでキッチンの水栓や鏡のようなコストがあまりかからず見栄えがする設備を交換するのも効果的です。

ほかに手軽にできる集客力を高める方法としては、一定期間家賃を無料にするフリーレントや客付けしてくれた不動産会社への広告料の支払いなどが考えられます。

家賃収入を得るときの注意点

賃貸経営で安定した家賃収入を得るためには、さまざまな点に気を付ける必要があります。最後に、賃貸経営における注意点について説明します。

家賃収入を得るときの注意点(1)最初から大きな利益は得られない

物件取得に多額の初期費用がかかるため、賃貸経営で最初から大きな利益を出すのは難しいでしょう。賃貸経営は入居者の家賃でローンを返済することで負担なく物件という資産を手に入れる投資であり、長期的な視点が必要です。

ただし1軒目で得た利益を元に物件を増やしたり、ローン完済後の売却で元手を増やしたりできるため、将来的に利益をどんどん大きくできる可能性があります。

家賃収入を得るときの注意点(2)表面利回りと実質利回りの違いに注意する

不動産投資における利回りには、表面利回りと実質利回りの2種類があり、それぞれの違いの理解が必要です。

表面利回りは年間の家賃収入を物件価格で割った数値で、経費を差し引いていない表面上の利回りにすぎません。一方の実質利回りは運営にともなうさまざまな経費を家賃収入から差し引いた実質的な利回りです。

広告では表面利回りが使用されている場合が多いですが、収入として見る際には実質利回りを意識しておきましょう。

家賃収入を得るときの注意点(3)キャッシュフローを把握する

家賃収入を長期にわたって安定的に確保するには、健全なキャッシュフローの維持が欠かせません。

月々の収支はもちろんのこと、一棟物件の場合には大規模な修繕に備えた積み立ても考慮したうえでキャッシュフローを管理するようにしましょう。

家賃収入を得るときの注意点(4)確定申告が必要になる

不動産所得に限りませんが、給与所得以外の所得が20万円を超えた場合には確定申告が必要です。基準となるのは「所得」のため、収入から経費を引いた額である点に注意しましょう。

確定申告には青色申告と白色申告があり、青色申告のほうが控除額は大きいですが事前の申請が必要です。青色申告には最大65万円の「青色申告特別控除」をはじめとして税制面でメリットが多いですが、特に賃貸経営の場合経費が多いため記帳が大変になります。

家賃収入を得るときの注意点(5)物件種別が最適か検討する

「家賃収入」というとアパートや一戸建てなどの住宅が一般的ですが、収益物件にはさまざまな形態が存在します。

土地を保有しているなら駐車場経営や店舗の賃貸、貸コンテナボックスなども選択肢の1つです。立地や設備、需要動向など、収益性の観点から、自身の保有資産や目的に合わせて最適な物件種別を検討しましょう。

賃貸経営で家賃収入を得るのがおすすめな人の特徴

家賃収入での不動産投資がおすすめな人の特徴は以下の3つです。

●老後の収入を得たい

●土地が余っている

●会社員

賃貸経営から得られる家賃収入は、老後の生活費や蓄えに充てられる安定した収入源になります。現役時代に会社員の信用でローンを組み、老後までの期間で資産を形成しつつ安定収入を得られるまで事業を育てれば年金収入に頼らない生活が送れます。

また、すでに土地を持っていたり相続で土地を取得したりする可能性がある人にとって、賃貸物件の新築は土地活用の有効な手段となるでしょう。

家賃収入まとめ

賃貸経営から得られる家賃収入は、長期的な資産形成や節税、老後の安定した収入源確保などの観点から大変有用です。その一方で、空室リスクや入居者トラブル、修繕費の大きな出費など、さまざまなデメリットやリスクも存在します。

しかし適切な物件選定と運営でリスクを抑えれば不労所得として高い安定収入を得られる可能性もあるのが賃貸経営です。リスクとメリットを十分に理解し、長期的な視点で不労所得を目指しましょう。

出典

国税庁 No.6225 地代、家賃や権利金、敷金など

国税庁 所得税のしくみ

国税庁 No.2100 減価償却のあらまし

国税庁 No.1391 不動産所得が赤字のときの他の所得との通算

国税庁 No.2070 青色申告制度

国税庁 II 1年を通じて勤務した給与所得者

国税庁 標本調査結果 申告所得税標本調査結果 2022年 統計表 第2表 所得種類別表

東京都主税局 固定資産税・都市計画税(土地・家屋)

総務省 個人住民税

国土交通省 民間賃貸住宅の計画修繕ガイドブック 事例編

国土交通省 賃貸住宅管理業務に関するアンケート調査(家主)

SBIエステートファイナンス 不動産投資ローント

執筆者:FINANCIAL FIELD編集部