老後に向けた資産作りに不動産投資を考えみよう

不動産投資と言っても、マンション投資のような現物不動産投資だけでなく、比較的少額から始められる不動産投資信託などもあります。前編となる今回は、不動産投資信託の仕組みとメリット、デメリットなどをご紹介します。

一級ファイナンシャル・プラニング技能士、CFP、相続診断士、証券外務員(2種)

早稲田大学大学院を卒業して精密機器メーカーに勤務。50歳を過ぎて勤務先のセカンドライフ研修を受講。これをきっかけにお金の知識が身についてない自分に気付き、在職中にファイナンシャルプランナーの資格を取得。30年間勤務した会社を早期退職してFPとして独立。「お金の知識が重要であることを多くの人に伝え、お金で損をしない少しでも得する知識を広めよう」という使命感から、実務家のファイナンシャルプランナーとして活動中。現在は年間数十件を越す大手企業の労働組合員向けセミナー、およびライフプランを中心とした個別相談で多くのクライアントに貢献している。

不動産投資信託とは

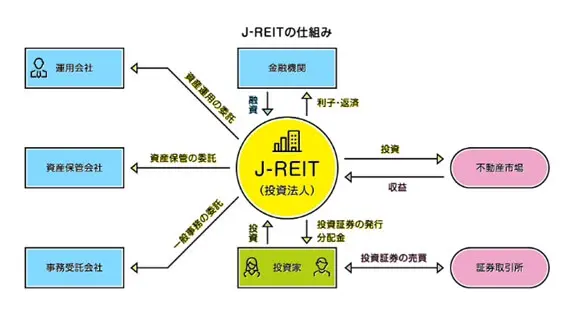

不動産投資信託は、有価証券を発行して投資家から広く資金を集め、それを元手に、不動産投資法人(会社)が複数の不動産などを対象にして投資、運用する仕組みです。

不動産投資法人は、日本の法律によって、業務を他の会社に委託しています。例えば、資産運用は「運用会社」に、資産管理は「資産管理会社」に委託しています。投資家は、不動産から得られる賃料や売却益などから分配金を受け取ります。

REITの種類

不動産投資信託はREIT(Real Estate Investment Trustの略)と呼ばれており、日本の法律にのっとって日本の不動産に投資する投資信託をJ-REIT(ジェイリート)、世界中のさまざまなREITに投資する投資信託をワールドリート、またはグローバルリートと言います。米国のREITに投資する投資信託はUS-REITです。

J-REITの多くは、株式やETFと同じように証券取引所に上場していて、証券会社に口座があれば、株式と同様に自由に売買できます。

一方、ワールドリートなどは、上場していない公募投資信託で、こちらは証券会社だけでなく、銀行などの金融機関から購入できるものも多くあります。

J-REITの種類

J-REITは2001年から現在までに57銘柄が証券取引所に上場しており、それぞれに証券コードが付いています。

オフィスビル特化型やマンションなどの住居特化型といった単一用途の不動産に投資するもののほか、複数の用途の不動産に投資する複合型や統合型などがあります。分配金は半年毎に受け取れますオフィスビルは高収益を上げられる一方、景気変動に左右されやすく、住居は景気変動を受けにくく安定しているが、地域により賃料収入に差が出るなどの特徴があります。

J-REITのメリットとデメリット

J-REITのメリットを挙げると、

1.現物不動産から比べると、はるかに低い金額(1口当たり10万円前後~70万円程度)で投資ができます。

2.数件から数百件と複数の不動産に投資しているため、分散投資が図られます。

3.証券取引所に上場しているため流動性が高く、売買が容易です。

4.利益の90%超を配当すると法人税が免除されるため、配当性向(利益に対する配当分配率)が高く、他の金融商品と比べて分配金が多くもらえます。

J-REITのデメリットを挙げると、

1.市況により資産価値が変動して、元本割れや分配金利回り減少のリスクがあります。

2.現物不動産を所有しているわけではないので、J-REITの上場廃止や倒産などにより証券が無価値になってしまうリスクがあります。

3.自然災害や不動産価格の下落などにより、資産価値が下落するリスクがあります。

上記の中で筆者が特に注目している点は、分配金の高さにあります。不動産証券化協会によると(※2)、2018年11月現在での平均配当利回りは4.07%と東証1部全銘柄平均2.11%のほぼ倍で、銘柄によっては7%を超えるものもあります。

ワールドリートなど

ワールドリートなどの投資信託は、過去には非常に人気がありました。理由は、毎月分配金を受け取れ、しかも年利回りで20%を超える高配当のものが多くあったからです。毎月高配当で受け取れる分配金を、年金代わりに考えた人もいました。

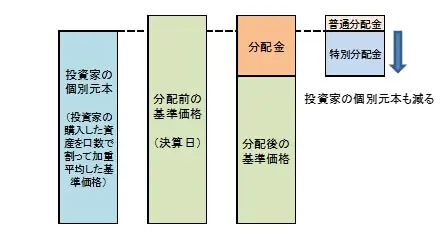

しかし、高配当を実現するため、本来の不動産収益だけでなく、新興国通貨建てによる為替差益などを組み合わせた複雑な仕組みであったため、不動産価格の下落だけでなく、新興国通貨の下落とともに基準価格が大幅に下落しました。

これにより、高配当を維持するために、投資信託自身の純資産を削って配当金を出しました。これを特別分配金または元本払戻金と言います。その結果、基準価格は数年足らずのうちに1/3や1/4になってしまったのです。投資した資産が1/3や1/4になってしまった投資家も多くいます。

現在では、配当金も昔と比べて適正な分配率となり、基準価格も安定しているようです。

特別分配金(一部払戻金)の説明図

まとめ

不動産投資信託は、現物不動産投資に比べ少額から投資ができて、しかも複数の不動産に分散して投資しているのでリスク低減が図れています。

また、株式などに比べると平均して高い配当利回りが得られる魅力もあります。

出典

(※1)一般社団法人 投資信託協会 J-REIT(リート)を学ぼう

(※2)一般社団法人 不動産証券化協会 Jリートの総合サイト J-REIT分配金利回り(10年間)

執筆者:村川賢(むらかわ まさる)

一級ファイナンシャル・プラニング技能士、CFP、相続診断士、証券外務員(2種)