更新日: 2024.10.10 働き方

フリーランスを目指すなら、まずは知っておきたい税の仕組みや社会保険制度

再就職先を探すにも厳しい雇用環境のなか、企業に属すのでなく、フリーランスという「働き方」を選ぶケースも多くみられます。選択肢としては有効ですが、長期的にライフプランをふまえ、慎重に検討したいものです。まずは知っておきたい税の仕組みや社会保険制度を解説します。

執筆者:大竹麻佐子(おおたけまさこ)

CFP🄬認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

コロナ禍での雇用不安

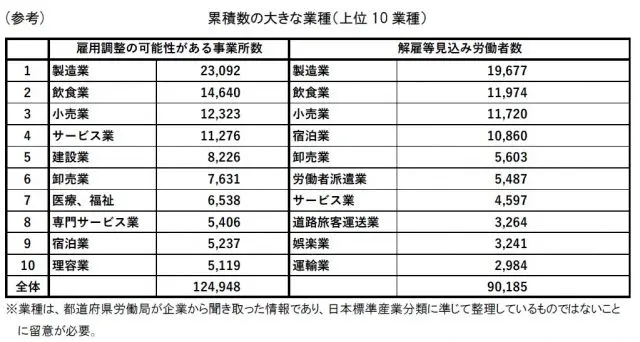

厚生労働省では、新型コロナウイルス感染症拡大による雇用への影響について、継続的に「雇用調整の可能性がある事業所数」「解雇等見込み労働者数」を集計し、発表しています(図表1)。累積値であるため、すでに再就職している場合も含まれている可能性がありますが、いずれにしても、雇用環境が不安定であることが理解できます。

業種別にみると、雇用面で大きく影響を受けているのが製造業で、飲食業、小売業が続きます。2020年5月からの解雇等見込み労働者数は、すでに9万人を超えています(2021年2月26日発表より)。

【図表1】

(出典)厚生労働省「新型コロナウイルス感染症に起因する雇用への影響に関する情報について」(2月26日現在集計分)

雇用形態の変化

再就職先を探すにも、これまでと同じ雇用条件を望むことは難しいのが現状です。これまでも一部の企業では、正社員という「雇用」から業務委託契約という形態を選択できる制度など「働き方」に変化がみられましたが、コロナ禍において、そのような傾向が一気に加速した印象です。

社員の業務委託契約への移行は、企業にとって、仕事の質を担保しつつ、社会保険料や福利厚生費などの負担を軽減できるのでメリットの多いものです。社員にとっても、人間関係や時間に捉われず、また継続的に受注できる体制が確保できるため、選択肢として有効といえます。

ただ、一事業主として継続的に収入を維持していくことは、想像以上に困難な道です。

雇用ではないため、委託契約の継続は約束されたものではありません。また、これまで会社がやってくれていた社会保険料の支払いや納税、必要経費の負担など自分自身ですべてやらなければなりません。甘い面だけがクローズアップされますが、意外と抜け落ちていることが多いため、注意が必要です。

給与所得から事業所得へ

まず、税金について考えてみましょう。会社員などの給与所得者でも、個人事業主の事業所得でも、また年金生活者、不動産賃貸収入のある方でも、税金の算定方法は変わりません。

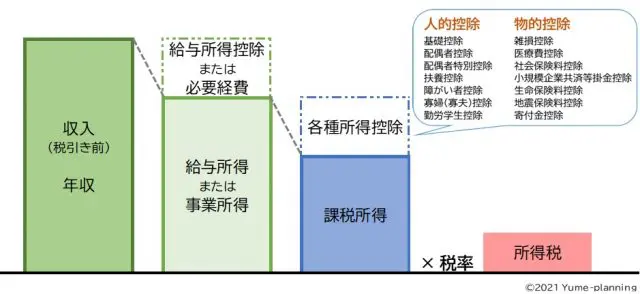

【図表2】

※著者作成

図表2のように、収入に対して、給与所得控除を差し引いた金額が給与所得、その収入を得るためにかかった経費(必要経費)を差し引いた金額が事業所得と呼ばれます。ほかに不動産所得や雑所得など、所得の種類は全部で10種類あります。

業種や業態により「かかる経費」はさまざまですし、収入に対する比率もさまざまです。会社員の場合は、実際にかかった費用ではなく、収入により一定の金額が経費相当額として決められています。

所得金額から各種所得控除を差し引いた金額を「課税所得金額」と呼び、その金額に応じて定まった税率により所得税額が決定します。

会社員の場合は、給与収入から毎月源泉所得税が差し引かれます。「年末調整(年末に家族構成や生命保険料などそれぞれの事情を考慮して徴収した税額を調整)」により、所得税の金額が確定するため、原則確定申告は不要です。

一方、フリーランスである個人事業主は、1年間の収支から確定申告をしなければなりません。

フリーランスへの転向を考える際は、受注額や報酬額を意識しがちですが、経費などの支出を考慮した事業計画がポイントになります。

国民年金や健康保険などの社会保険料負担と将来の受取額

会社員の場合は、国民年金の第2号被保険者であり、上乗せ部分の厚生年金とあわせて、保険料は労使折半(会社と従業員で半分ずつ)での負担です。

一方、個人事業主は、第1号被保険者となり、国民年金の保険料(2020年度は1万6540円/月)を支払います。会社員で継続して厚生年金に加入していた場合よりも、65歳以降に受け取ることができる年金額は減ってしまいますので、自助努力で老後資金の形成を考えましょう。

また、健康保険についても、個人事業主は国民健康保険の被保険者となります。それまでの勤務先の健康保険組合での任意継続や、扶養家族となる選択肢もありますので、比較検討のうえの判断をおすすめします。

ライフプランに与える影響をふまえた長期計画を

夢の実現に向けての開店・開業はもちろんすばらしいことです。ただ、現実的な数字や制度を知らずに、「想い」だけで取りかかるのは回避したいところです。経済状態や社会情勢といった時流を考慮することも大切です。

最近では、副業禁止解除や複業を認める会社も増えてきました。会社員生活を継続しつつ、少しずつ事業主としての一歩を進めていくのも選択肢の1つです。くれぐれも、一時的な感情で判断するのではなく、1年後、10年後、20年後といった長期計画でライフプランを考えて、「働き方」を慎重に検討するようにしましょう。

[出典]厚生労働省「新型コロナウイルス感染症に起因する雇用への影響に関する情報について(2月26日現在集計分)」

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士