最低賃金アップしたのに、扶養から外れて支出増。パートするなら知っておきたい、税金・社会保険の壁とは?

そこで、今回は2017年の税制改正を踏まえたうえで、「◯◯円の壁」について解説します。なお、正社員として主に家計を支えるのが夫で、妻がパートタイマーとして働いている家庭を想定した解説である点をご了承ください。

ファイナンシャルプランナー(日本FP協会 AFP認定者)

フリーランスライター

保険を得意ジャンルとするFP・フリーライター。

代理店時代、医療保険不要論に悩まされた結果、1本も保険を売らずに1年で辞めた経験を持つ。

FPとして、中立公正な立場から保険選びをサポートしています。

よく耳にする「◯◯万円の壁」とは?

「◯◯万円の壁」とは、妻の収入がその金額を超えると納税義務が生じたり、夫の負担が増えたりすることを指しています。負担が増える原因は以下の3種類です。

・税金(所得税・住民税)

所得税や住民税は、所得が一定の金額を超えると妻自身も支払うことが必要になります。

・社会保険(健康保険、年金)

収入が一定の金額を超えるなどの要件を満たすと夫の扶養から外れ、妻自身が健康保険や厚生年金に加入することが必要になり、保険料を支払う義務が生じます。

・夫の勤務先での取り扱い

夫の勤務先が家族手当を支給している場合、収入が一定の基準を超えると手当を受けられなくなることがあります。

「◯◯万円の壁」は5種類ある

「◯◯万円の壁」は、具体的には次の5つのものがあります。

●100万円の壁

100万円の壁は住民税に関するものです。住民税は「均等割」と「所得割」の合計です。均等割は1人あたりいくらという形で納税額(定額)が決まり、所得割は所得の金額に応じて決まります。それぞれに所得の金額を基準とした非課税限度額が定められており、これが壁となります。

・均等割

均等割の納税義務は多くの自治体で、前年の「合計所得」が非課税限度額である35万円を超えると生じます。金額は大半の自治体で5000円です。

パートの収入が100万円なら給与所得控除額(自営業者の必要経費に相当するもの)は65万円なので、所得は100万円-65万円=35万円です。そのため、パートの収入が100万円を超えると負担が生じることから「100万円の壁」と言われます。

なお、35万円にあたる部分は自治体によって異なり、31.5万円と28万円のところもあります。そのため、「96.5万円の壁」「93万円の壁」になることもあります。

・所得割

所得割の納税義務は、前年の「総所得金額」が35万円を超えると生じます。均等割と同様にパート収入が100万円なら所得は35万円なので、収入が100万円を超えると負担が生じることになります。

所得割の税率はほとんどの自治体で10%なので、100万円を大きく超えなければ、税額は超えた金額の10%と考えてください。

●103万円の壁

妻の年収が103万円を超えると、所得税の納税義務が生じます。収入が100万円なら、所得税でも住民税と同様に給与所得控除額は65万円なので、所得は35万円です。

所得税には38万円の「基礎控除」があるので、給与所得が38万円までなら所得税はかかりません。そのため、38万円+65万円=103万円が所得税の発生するラインになります。税率は所得が195万円までは5%なので、増える負担は103万円を超えた金額の5%と考えてください。

●106万円の壁・130万円の壁

106万円の壁と130万円の壁は、いずれも社会保険に関連したものです。妻が以下の条件を満たしている場合、年収が106万円以上になると妻自身が厚生年金や健康保険に加入して保険料を支払う義務が生じます。この条件を満たさない場合は130万円が基準となります。

・従業員数が501名以上であること

・収入が月8万8000円以上(年収106万円)であること

・勤続年数が1年以上と見込まれること

・労働時間が週20時間以上であること

・学生でないこと

なお、収入については単月で8万8000円を超える月があるとすぐに適用となるわけではありません。いずれの金額が適用されるかについては勤務先で確認してください。

●150万円の壁

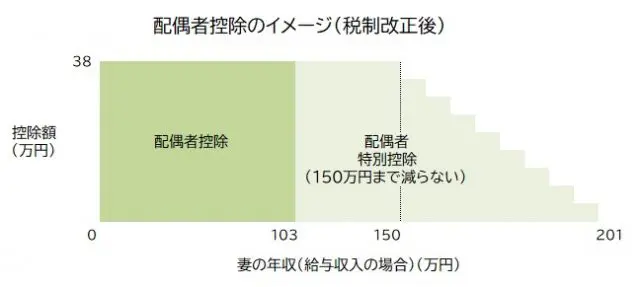

以上は全て妻の負担が増えるものでしたが、150万円の壁は配偶者控除の適用に関するもので、夫の負担に影響します。配偶者についての所得控除は「配偶者控除」と「配偶者特別控除」の2種類があります。103万円を超えると名称は変わりますが、150万円まで控除額は一定で、その後は201万円まで段階的に削減されます。

なお、夫の所得が900万円までなら配偶者特別控除額は38万円ですが、900万円超950万円以下の場合は26万円、950万円超1000万円以下の場合は13万円からスタートし、段階的に削減されます(1000万円を超えている場合は適用なし)。

まとめ

5つの壁の中で最も影響が大きいのは、社会保険への加入義務が生じる106万円または130万円の壁でしょう。ただ、社会保険に加入することで老後の年金が増えたり、休職したときに傷病手当金がもらえたりするメリットもあります。一概に負担だけが増えるわけではありませんので注意しましょう。

出典:税制改正等の内容(国税庁)

短時間労働者に対する被用者保険の適用拡大(厚生労働省)

執筆者:横山琢哉

ファイナンシャルプランナー(日本FP協会 AFP認定者)

フリーランスライター