友人が両親から「500万円」の援助で家を建てたそうです。「税金は払ってない」とのことですが、これって「脱税」ではありませんか? 非課税にならない金額ですよね?

本記事では両親から住宅資金援助をしてもらった場合の注意点などを簡単に紹介していきます。

CFP、行政書士

直系尊属からの支援は500万円まで非課税枠が利用できる

結論からいえば、住宅購入のために両親から500万円を援助してもらい、税金を払っていなくても、正しく申請をしていれば脱税には当たりません。

直系尊属から住宅取得等の資金贈与を受けた場合、贈与税の非課税の特例を利用することができます。この特例は2023年12月31日をもって終了予定でしたが、令和6年度の税制改正大綱で3年間の延長が発表されました。

この特例を受けるためには、以下のような条件を満たす必要があります。

・直系尊属からの援助であること

・贈与を受けた年の合計所得が2000万円以下であること

・贈与を受けた年の1月1日に18歳以上であること

・条件を満たした建物であること

※ほかにも細かな条件があります

対象となる建物等の要件は、新築または取得の場合と増改築で異なりますが、床面積や居住用の建物であることなどが挙げられます。また、建物を建築するための敷地であれば土地等の取得にも適用されます。

非課税限度額は省エネ等住宅で1000万円、それ以外の住宅では500万円です。したがって、両親から500万円の援助を受ける場合、この特例を利用すれば贈与税がかかることはありません。さらに、この特例は暦年課税を選択している場合、基礎控除(110万円)と併用可能ですので、610万円(省エネ等住宅では1110万円)まで非課税で資金援助が受けられます。

特例の利用には申請が必要

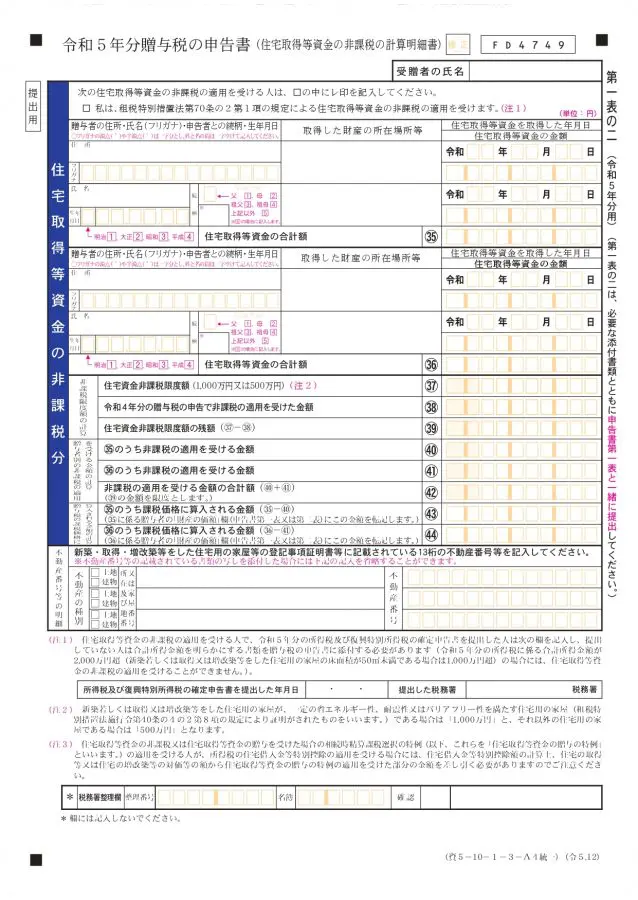

ただし、この特例を利用するためには、贈与税の申告書に加えて申告書第1表の2(図表1)やそれに伴う添付資料などをそろえて申請する必要があります。

図表1

国税庁 申告書第1表の2(令和5年分用)

添付資料には、戸籍謄本や契約書の写し、住宅性能証明書などが必要になり、個人で申請するのは難しい場合もあるので、税務署や不動産会社に相談しながら申請することをおすすめします。

脱税にならないためにも、早い段階から準備をしておくのがおすすめ

住宅取得の数年後にローン返済が厳しいからこの特例を利用するといったことはできません。原則として住宅取得時に申請する必要があるため、利用するのであれば早めに準備しておきましょう。

また、500万円の援助を受けた場合でも、贈与税の申告を怠れば脱税となります。国の制度は困っている人を助けてくれますが、困っている人を見つけてはくれないため、自分からその制度を利用しなくてはなりません。

直系尊属からの住宅取得資金の贈与は非課税の特例が利用できますが、実際に利用するのはかなり複雑な手続きが必要ですので、専門家に相談することをおすすめします。

出典

国税庁 No.4402 贈与税がかかる場合

国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

国税庁 住宅用家屋を新築するための土地の購入資金に充てるために金銭の贈与を受けた場合における住宅取得等資金の贈与の特例の適用の可否

執筆者:御手洗康之

CFP