認知症になると、預金の引き出しや不動産の売買などができなくなると聞きました。こういうとき、どのような制度を利用すればいいのでしょうか?

以前は、認知症を発症したと診断されると本人の銀行口座が凍結され、預金を引き出そうとする家族との間でトラブルも発生していました。金融機関の対応も柔軟になりトラブルは減りましたが、高齢者の財産管理と円滑な移転をどう進めるかは、課題となっています。

経済ジャーナリスト

大手新聞社出版局勤務を経て現職。

行政書士、社会保険労務士、宅地建物取引士、資格保有者。

長野県松本市在住。

銀行などの「代理人制度」を利用

銀行などの金融機関の対応策として、「代理人制度」を採用しているところがあります。

これは認知症などで預金などが凍結されるのを防ぐため、判断能力がある段階で「代理人」を定め、金融機関に登録しておけば、登録された代理人が本人に代わって、預金の引き出し、扱っている投資信託の売却などができる仕組みです。

本人名義の定期預金も引き出すことが可能です。金融機関の側でも認知症を発症した預金者の口座凍結に関しては、その家族とのトラブルが多発していたため、この制度によるメリットが認められます。

この制度は、メガバンクなどの金融機関で採用しており(ゆうちょ銀行は検討中)、預金などの引き出しを巡るトラブルはかなり減少したといえます。

70歳以上の方で、この代理人制度の登録を行っていない方は、信頼できる親族の方に代理人となってもらい、金融機関に登録手続きをされることをお勧めします。この登録には、信託契約などとは異なり、手数料も原則としてかかりません。

これまでも、キャッシュカードが手元にあり暗証番号を知っていれば、家族が引き出すことは可能でしたが、この登録をしておけば、違法性が問われることもなくなります。

ただし、誰を代理人とするかによるトラブルを避ける必要があります。子どもが複数いる場合、そのうちの1人だけを代理人として登録するため、金融機関はその代理人の要請があれば、預金の引き出しにも対応します。

ところが、子ども同士の仲が悪く、代理人が勝手に預金を引き出しているといったクレームが、代理人以外の親族から出てくる事態も想定されます。誰が代理人になるかを判断力が低下する前に決定し、他の親族にも周知しておくことが不可欠です。

円滑に財産を継承できる「家族信託」

預金の引き出しは「代理人制度」を利用すればできますが、不動産の管理や売買、各種の契約の締結、会社経営などの事業継承といったことになると、本人の判断力の低下が分かった時点では、簡単にはできません。

そこで、将来の事態を予測して準備が必要になりますが、その代表例が、「家族信託」と「成年後見人」の仕組みです。預金の引き出しを円滑にする代理人制度とは異なり、それぞれの事情に応じてきちんとした契約を結ぶ必要があり、書類の作成を含め経費もかかります。

そのなかでも、「家族信託」は比較的柔軟にできる制度です。将来判断力の低下が予測される本人と、その子どもなどの親族が「信託契約」を結び、財産を安定的に管理・保全を行っていく仕組みです。本人を「委託者」、親族を「受託者」として契約を結び、契約の趣旨に添って受託者は委託者の権利を行使します。

預金や株式など金融資産の売買だけでなく、不動産に関する契約更新・売買、その他各種契約の締結や解除などを行います。契約締結の時点で、どの項目について権利の行使を依頼するかも決めることができます。そのため、預貯金なども本人口座から勝手に引き出すことはできません。委託分は個人資産と区別し、「信託口座」に移して管理します。

委託者の権利を保全する立場で、受託者が行動することが大前提になります。手数料など費用はかかりますが、金融機関に信託口座を開設する際に提示を求められることもあるため、公証人が権利関係を確認した文書「公正証書」の作成をお勧めします。もし認知症になったとしても、すべて受託者が委託者に代わって権利を行使できます。

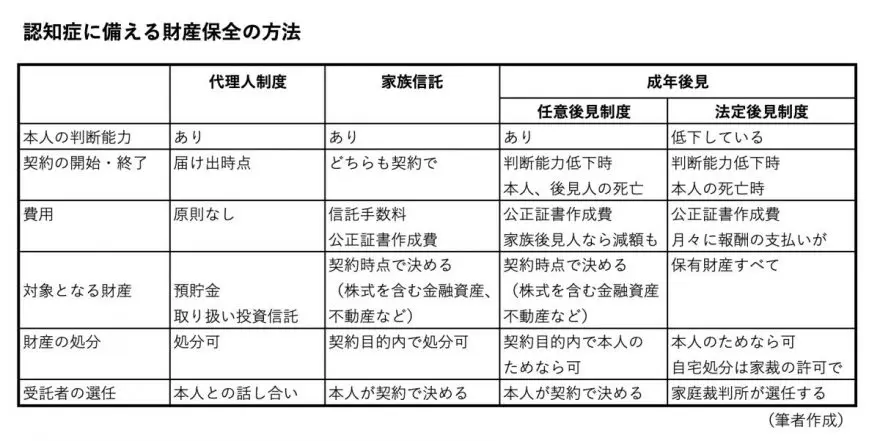

図表1

判断能力の低下には成年後見で対応

認知症に備える対応として、「成年後見」の制度があります。これは、本人の判断能力があるうちに契約する「任意後見」と、判断能力がなくなった後でも契約できる「法的後見」があります。どちらも成年後見人を決め、その人が金融資産の管理を始め、本人の利益を前提にして財産管理全般を行います。

任意後見の場合は、本人が家族を含め信頼できる人を後見人に選び契約を結び、家庭裁判所に届け出ます。本人が後見人を選ぶことができるため、トラブルになるケースも少ないといえるでしょう。ただし家庭裁判所から、後見人の仕事内容をチェックする仕組みがあります。

法定後見の場合は、後見人の選定は家庭裁判所が行います。そのため、家族や親戚などが選ばれるわけではなく、外部の専門家が選任されることが多くなっています。

さらに本人の財産管理が優先されるため、預金引き出しを巡る家族とのトラブルや、後見人を解任できないことへの不満が多く見られました。また月々に後見人に支払う報酬も財産額に応じて必要になり、それが長期に続きます。

必ずしも使い勝手のよい仕組みとはいえないため、この制度の利用をためらう方も多かったと思われます。そのため、判断能力が低下する前に、他の手段を検討しておくことも必要です。

執筆者:黒木達也

経済ジャーナリスト

監修:中嶋正廣

行政書士、社会保険労務士、宅地建物取引士、資格保有者。