相続のキホン(12)贈与税を軽減する「相続時精算課税制度」のメリット・デメリット

最大2500万円の贈与まで贈与税がかからない制度ですが、この制度の利用には気を付けなければいけないポイントもあります。

今回は「相続時精算課税制度」の内容とメリット・デメリットを考えます。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

目次

相続時精算課税制度とは?

「相続時精算課税制度」、名称がちょっと難しそうですよね。この制度は平成15年に新たに設けられた比較的新しい制度です。

「贈与税が2500万円まで非課税になる」ということでこの制度ができた当初、「相続対策の切り札」と思われた方も多かったようです。

高齢者層の人たちは若い世代に比べ、消費活動、すなわちお金を使う機会が減り、蓄えている資産が固定されてしまいがちです。こうした高齢者資産の若者世代への移転を促し、消費活動を活性化しようと考えたのがこの制度の目的です。

しかしその名前のとおり、この制度を利用した贈与は、贈与税はかからなくても相続が発生したときにその贈与分を相続財産に戻し相続税の課税対象になります。

最終的に相続財産に戻すため、相続時精算課税制度には「相続税の圧縮効果はない」といわれます。では、制度の内容について詳しく見てみましょう。

相続時精算課税制度適用の条件

相続時精算課税制度には、適用を受けるための条件があります。

・贈与者(財産を渡す人)は60歳以上の父母または祖父母

・受贈者(財産を受け取る人)は20歳以上の直系卑属である推定相続人(子や孫)、または孫(推定相続人でなくてもよい)

年齢は贈与した年の1月1日時点で判定されます。

年の途中で20歳の誕生日を迎えた子どもにその年のうちに贈与する場合、1月1日時点では19歳ですのでまだ選択できません(成人年齢が18歳に引き下げられる2022年4月以降、受贈者の年齢も「18歳以上」に引き下げられます)。

推定相続人とは?

推定相続人というのは、将来相続が発生した時に相続人になると推定される人です。相続は発生した時に初めて相続人が確定します。

配偶者は常に相続人ですし、お子さまがいれば相続人になると考えるのが普通です。

しかし、相続が発生したときすでに配偶者や子などが不幸にして先に亡くなられていることもあります。相続時精算課税制度では贈与した時の受贈者が将来相続人となる予定の場合に選択できます。

相続時精算課税は暦年贈与課税との選択制

相続時精算課税制度を選択する場合、「相続時精算課税選択届出書」を贈与税の申告書に添付して提出する必要があります。相続時選択課税制度を一度選択すると、その選択を取り消すことはできません。

例えば、父から子への贈与について相続時選択課税を選択した場合、その子(受贈者)にとって父は「特定贈与者」となり、以後その子は特定贈与者である父から受ける贈与については、暦年課税贈与は摘要されなくなり、110万円の基礎控除は受けられず、少額の贈与でも贈与税の申告が必要になります。

父からの贈与では相続時精算課税制度を受けた場合も、母や祖父母からの贈与は暦年贈与を使えます。

相続時精算課税を選択した場合の贈与税と相続税

相続時精算課税を選択した場合、その贈与者(特定贈与者)からの贈与について2500万円まで贈与税が非課税です(特別控除額)。

2500万円までならば贈与の回数は1度でも複数回、複数年に分けても構いません。贈与の回数や資産の種類・用途の制限もありません。

相続時精算課税を選択し2500万円を超えて贈与を受けた場合、超えた部分の贈与税率は一律20%となります。贈与税を支払った場合、相続発生時にかかる相続税から支払い済みの贈与税分を差し引くことができます。

また、相続税がかからない場合、あるいは相続税よりも多く贈与税を支払っていた場合には、その分の還付を受けられます。

制度の活用が有利になるケース

1、相続財産が相続税の基礎控除以下になる場合

相続発生時に相続時精算課税制度を使って贈与した金額を戻して計算したとき、相続財産が基礎控除額以下になる場合、贈与しても贈与税がかからず、相続税もかからないためこの制度をフルに活用できます。

2、贈与した資産の価値が後に増加すると見込まれる場合

贈与した財産の価値(相続税評価額)が時間に経過とともに増大すると考えられる場合にも効果的です。相続時精算課税制度を使って贈与した財産の評価額は贈与した時の価額で計算します。

ですので、価格が上がると考えられる不動産や株式などの有価証券を贈与する場合、贈与した財産が2500万円であっても、相続発生時その価値が5000万円になっているような場合には、相続時精算課税制度を活用する効果が得られます。

成長過程にある中小企業の自社株対策などにも活用できます。

3、収益が得られる資産を贈与する場合

賃貸アパートやマンション、貸駐車場など収益不動産を贈与する場合も活用できる可能性があります。

収益不動産は賃料収入が得られます。相続税対策を行う際は資産の評価額を圧縮することが効果的ですが、これらの収益不動産を保有していると、賃料収入によって相続財産が増えてしまいます。

贈与によって資産を移転し、その後の賃料収入を受贈者が得ることで、被相続人の資産の増加を抑え、相続人は相続発生時の納税資金としてプールできるなどの効果が期待できます。

相続時精算課税制度を利用した場合の事例

<ケース1>

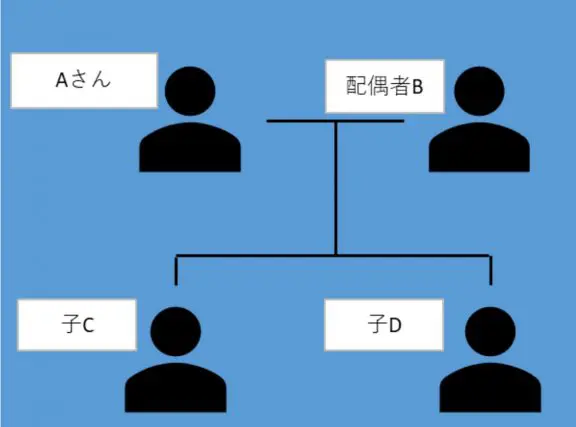

上のようなご家族の場合を考えます。

Aさんの財産が総額で5000万円。子Cに対し2000万円を1年の間に贈与した場合、暦年贈与課税であればCさんは585.5万円の贈与税がかかります

2000万円-基礎控除110万円=1890万円

1890万円×税率45%-265万円=585.5万円(特例贈与財産)

子CがAさんから受けた贈与について相続時精算課税を選択した場合、相続時精算課税を適用すれば贈与税はかかりません。

さらに、Aさんは子Dに対し100万円の贈与を2年間行ったとします。Bへの贈与は暦年贈与の基礎控除以下ですので贈与税はかかりません。

その後財産の移転、増減がないままAさんに相続が発生した場合、

Aさんの資産5000万円

-相続時精算課税によるCへの贈与2000万円

-暦年贈与によるBへの贈与=2800万円

相続発生

2800万円+相続時精算課税の贈与分2000万円=4800万円

基礎控除(3000万円+600万円×法定相続人の数3人)=4800万円

課税遺産総額 4800万円-基礎控除4800万円=0円

暦年贈与を使ったCへの贈与では585.5万円の贈与税がかかってしまいますが、相続時精算課税を使えば、贈与税も相続税もかかりません。

ただし、もともとAさんの持っていた資産に対する相続税額は相続時精算課税を利用した贈与財産を戻して計算しますので、最終的に支払う相続税については相続時精算課税制度を使わなかった場合も変わらず、どちらも0円です。

<ケース2>

ケース1と同じ家族構成で、Aさんの財産の総額が5000万円であり、子Cに対し2000万円を相続時精算課税を利用して贈与し、子Dには100万円ずつ2年に分けて贈与したとします。

ケース1と違い、子Cは贈与を受けた2000万円を運用し、4000万円に増えていたとします。この場合、支払う税金はケース1と同様0円です。

しかし、この運用をAさん自身が行って相続財産が2000万円増えていたとしたら、負担する相続税は増えます。

相続発生時のAさんの資産 6800万円(5000万円+運用益2000万円-Dへの贈与200万円)

基礎控除(3000万円+600万円×法定相続人の数3人)=4800万円

課税遺産総額 6800万円-基礎控除4800万円=2000万円

配偶者B 2000万円×1/2=1000万円 1000万円×税率10%=100万円

子C、D 2000万円×1/2×1/2=500万円 500万円×税率10%=50万円

相続税の総額 100万円+50万円+50万円=200万円

資産価値が上がることが見込まれる場合、相続時精算課税制度を活用するメリットがあります。

ただし、相続時精算課税で受けた贈与財産の価値が減少してしまった場合でも相続財産には贈与時の価額で戻すことになり、負担する相続税額は減少しませんので注意が必要です。

相続時精算課税のデメリット

1、暦年贈与が使えなくなる

最大のデメリットは暦年贈与の110万円の基礎控除が使えなくなることでしょう。相続時精算課税は暦年贈与制度との選択制。

一度「相続時精算課税」を選択すると、その贈与者から受ける贈与は将来にわたって暦年贈与の基礎控除は受けられず、撤回もできません。また、選択して以降、その贈与者から贈与を受けた場合は少額であっても申告が必要です。

2、価値の増加が見込めない資産の贈与には適さない

価値の増加が見込めない、あるいは価値が目減りする資産の贈与には適しません。

例えば、自宅購入資金を相続時精算課税制度を利用して贈与した場合、贈与税はかからないものの将来多額の相続税を負担することになると考えられます。

自宅購入の際には前回説明した「住宅取得資金の贈与の特例」などを利用したほうが有利です。

3、「小規模宅地等の特例」が使えなくなる

「小規模宅地等の特例」は被相続人の自宅などの資産を配偶者や同居する親族など一定の要件を満たす人が相続する際、その相続税評価を最大80%減にできる特例ですが、相続時精算課税を利用して贈与した資産には使えなくなることも大きなデメリットです。

4、物納できない

現金一括納付が原則の相続税ですが、どうしても現金での納付ができない場合「延納」や「物納」が選択できる場合があります。

ただし、相続時精算課税を利用して贈与された資産は物納することができなくなり、相続人の納税の選択肢を狭めてしまう可能性があります。

まとめ

相続時精算課税制度は本来負担すべき贈与税をその時には支払わない代わりに、相続発生時に相続税としてまとめて支払う制度です。表面的には相続税の圧縮効果はありません。

また、一度選択すると取り消せない制度であり、後に相続税として支払う可能性もあることから受贈者の納税資金対策が必要な場合もあります。贈与税を回避することだけを考えて選択すると後で後悔することにもなりかねません。

それぞれのご家庭の事情や資産の特性を見極め、どの制度・特例を利用するのが総合的に有利になるかを慎重に判断する必要があります。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役