息子夫婦のマンション購入を援助したい。賢い贈与の方法

しかし、住宅ローン返済への不安を持っておられるご家庭も多くあります。そこで、親御様からの資金援助を受け、安心してマイホーム購入ができる方法を考えてみましょう。

夢実現プランナー

2級ファイナンシャルプランニング技能士/2級DCプランナー/住宅ローンアドバイザーなどの資格を保有し、相談される方が安心して過ごせるプランニングを行うための総括的な提案を行う

各種セミナーやコラムなど多数の実績があり、定評を受けている

110万円までは非課税

マイホーム購入資金に限らず、年間110万円までの贈与に対しては非課税とする基礎控除があります。ご夫婦が贈与を受けられる場合には、おのおの110万円まで贈与が受けられますので、年間220万円の資金援助が可能となります。

ただ、この基礎控除の暦年贈与も、数年にわたって行うと計画的な贈与とみなされることがあります。仮に110万円を5年間贈与し、550万円の贈与を計画的に行ったとされた場合には、550万円-110万円=440万円に贈与税が課せられるのです。

数年後にマイホームを購入する時のために、計画的に資金援助を行うといった場合には、贈与契約書を作成しましょう。毎年異なった時期に、異なった金額を振り込んで、通帳に証拠が残るような工夫が必要となります。

60歳以上の父母・祖父母から援助が受けられる場合

60歳以上の父母・祖父母から、20歳以上の子・孫に生前贈与を行える相続時精算課税制度があります。こちらもマイホーム購入資金に限らず、親御様や祖父母から贈与をスムーズに行うために利用したい制度です。

2500万円の特別控除があり、贈与される側の限度額に達するまで、何度でも贈与税がかかりません。

2500万円を超えた場合には、超えた額に対して一律で20%の贈与税が課税されます。この課税された贈与税は相続が発生した時に相続税から差し引かれ、相続税額が贈与税額よりも少ない時には差額が還付されます。

ただ、この制度を選択した場合には、前述の贈与税の基礎控除は利用できなくなり、一度、選択すると取り消すことができなくなりますので、注意が必要です。しかし、一度に大きな資金の援助を必要とする場合には、この制度を活用するのも良いでしょうね。

2021年12月31日までに住宅取得資金を贈与される場合

住宅に関する資金贈与の税制優遇では、前述の基礎控除または相続時精算課税制度と併用ができる、「住宅取得等資金の非課税制度」があります。直系尊属の父母・祖父母からの資金援助を、2021年12月31日までに受けた場合、非課税となる制度です。

ただ、受け取る側の条件として、贈与を受ける年の1月1日現在で満年齢20歳以上、合計所得基金額が2000万円以下ということがあります。

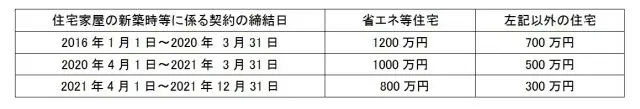

また、下記のように、住宅家屋の種類と「新築時に係る契約の締結日」に応じて、非課税限度額が異なります。

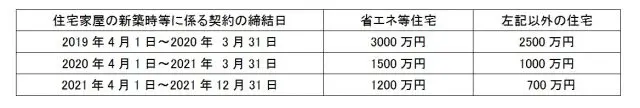

今年10月には消費税増税が行われる予定ですが、予定通り消費税率が10%となった場合には、下表の額となります。

上記の「省エネ等住宅」とは、省エネ等基準((1)断熱等性能等級4もしくは一次エネルギー消費量等級4以上であること、(2)耐震等級(構造躯体の倒壊等防止)2以上もしくは免震建築物であること、または(3)高齢者等配慮対策等級(専用部分)3以上であること)に適合する住宅用の家屋であることにつき、一定の書類により証明されたものを言います。

仮に今年の4月1日にマイホームの締結を行った場合で、消費増税が行われた省エネ等受託であれば、3000万円の贈与を受けることができます。基礎控除とあわせると3110万円、相続時精算課税制度を選択すると5000万円まで非課税で贈与することが可能となります。

執筆者:吉野裕一(よしの ゆういち)

夢実現プランナー