相続法改正で何が変わった? ~配偶者居住権の評価~

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

配偶者居住権の評価方法

配偶者居住権を設定できる場合には、その価値がどのくらいの価格に評価されるかが遺産分割に大きな影響をおよぼすことになります。

配偶者居住権は被相続人が所有していた建物にその後も住み続ける権利です。ということは、「配偶者は何年ぐらいそこに住み続けることになるのか」ということと、「そもそもその不動産にはどのくらいの価値があるのか」という2点が評価のポイントです。

配偶者が何歳まで生きるかはわかりませんが、高齢の場合にはその年数は短く、若ければ長いだろうと想定できるでしょう。また、その建物の構造や築年数によって「あと何年くらい持つか」の評価も変わってきます。

不動産は「建物+土地」です。もともとの不動産に所有権以外の権利が何もなかった場合、配偶者居住権が設定されると不動産の評価は「負担つき所有権+配偶者居住権」ということになります。

配偶者居住権を評価する際は、建物部分と土地部分を分けて評価し、最後に合算します(ここでご紹介する評価方法は簡易的なものです。より詳細な検討を行う場合は資産税に詳しい税理士にご相談ください)。

■事前に準備するもの

まず、配偶者居住権の評価を行うにあたり、必要になる情報を収集します。必要な情報は下記のとおりです。

(1)建物の時価

(2)建物の残存耐用年数

(3)配偶者の年齢

(4)生命表(完全生命表または簡易生命表のうち最新のもの)

(5)法定利率による法定複利現価率

(6)対象となる土地の路線価図

少し難しい言葉が出てきました。わかりやすく説明します。(1)の建物の時価は、固定資産税評価額を用います。固定資産税評価額は毎年送られてくる固定資産税の納付書で確認できるほか、都道府県税事務所で発行してもらえる固定資産税評価証明書などで確認できます。

(2)の残存耐用年数は所得税法上の耐用年数(住宅用)に1.5を掛けた年数(小数点以下の端数切捨て)から建築後経過した築年数を差し引いて算出します。

耐用年数は住宅の構造によって異なります[( )内は1.5を掛けた後の年数]。木造は22年(33年)、鉄筋コンクリート造は47年(70年)、鉄骨造の場合は使われている構造材の肉厚により異なり、骨格材の厚みが4ミリ超ならば34年(51年)、3ミリ超4ミリ以下ならば27年(40年)、3ミリ以下ならば19年(28年)となります。

(3)の配偶者の年齢と(4)の生命表の平均余命を用い、配偶者居住権の存続年数を計算します。生命表には5年ごとに発表される完全生命表と、毎年発表される簡易生命表があります。

2018年の日本人の平均寿命は女性が87.32歳、男性が81.25歳となり、過去最高を更新していますが、90歳の方もいらっしゃいますし、すぐに亡くなるわけではありませんよね。生命表にはそれぞれの年齢の人があとどのくらい生存されそうかという期待値などが男女別に示されています。

参考までに平成30年の簡易生命表から、男女それぞれ50歳から100歳の平均余命を5歳刻みで抜粋したものが以下の表です。

(5)の「複利現価率」というのは少し難しいですね。余談になりますが、「複利現価率」の考え方について説明します。

例えば、今100万円が手元にあるとします。このお金を年に3%で運用すると、1年後には100万円×1.03=103万円です。1年後の103万円をさらにもう1年同じ利率で運用すると運用開始から2年後には103万円×1.03=106.09万円となります。

逆に考えると金利3%のとき、2年後の106.09万円は今の価値に直すと100万円と考えることができます。現在の法定利率は3%。国税庁のホームページに掲載されている複利表(※1)にある複利現価率の係数は下記のとおりです。

その都度計算するのが面倒なので、この数値を使うことで計算できるようになっています。計算すると端数が発生するので、小数点以下4位を四捨五入しています(先ほどの例では106.09万円×2年の複利現価率0.943=100.04万円。端数が調整されているため誤差が出ます)。

(6)の路線価図は土地の相続税評価額を求めるために使います。相続税評価額を求めるために主に市街地では路線価図、郊外では倍率表を用います(国税庁のホームページなどで誰でも見ることができます)。

路線価図には対象の土地が面している道路に対し評価されている1平方メートル当たりの価格が記載されており、これに面積をかけて算出します。倍率地域では固定資産税評価額にそれぞれの場所に評価された倍率を用います。

ただし、詳細に評価を行う際は地型や接道状況、土地の起伏・勾配など、さまざまな要素を考慮するため、ここではあくまでも簡易な評価を行うためのものだと心得ておいてください。

配偶者居住権の評価例

これらがそろったものとして、下記の事例で計算例を見てみましょう。

<事例1>

前提条件 世田谷区のマンション 築12年

建物の固定資産税評価額 1250万円

敷地権の面積 32平方メートル(敷地全体の面積×持ち分比率で算出)

当該地の路線価 500千円/平方メートル

配偶者の年齢 女性 70歳

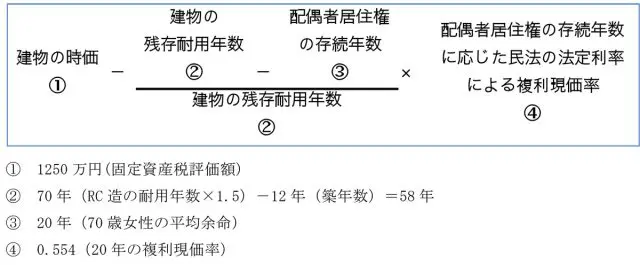

まず、建物の配偶者居住権を算出します。計算式は下記のとおりです。

建物の配偶者居住権の評価

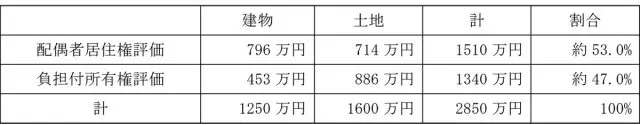

1250万円-1250万円×(58年-20年)/58年×0.554≒796万円

建物の負担付き所有権の評価

1250万円-796.3万円=454万円

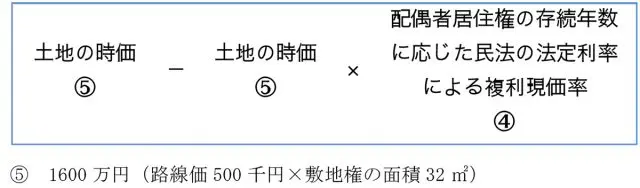

土地は配偶者居住権に基づく敷地利用権となり、計算式は下記のとおりです。

土地の配偶者居住権の基づく敷地利用権評価

1600万円-1600万円×0.554≒714万円

土地の負担付き所有権の評価は

1600万円-713.6万円=886万円

となります。

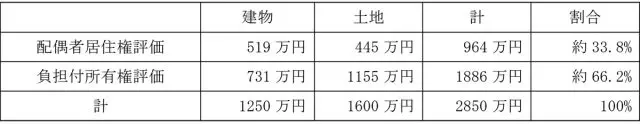

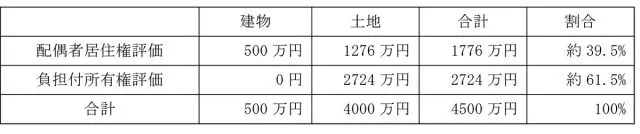

同じ物件で配偶者の年齢が80歳ならば下表のようになります。(計算式省略)

配偶者の年齢によってだいぶ評価が変わることがわかるでしょう。

<事例2>

建物の耐用年数が配偶者居住権の存続年数よりも短い場合

前提条件 大田区の戸建て住宅 築20年

建物の固定資産税評価額 500万円

敷地の面積 100平方メートル

当該地の路線価 400千円/平方メートル

配偶者の年齢 女性 70歳

木造住宅の計算に用いる耐用年数は33年、築後20年が経過しているので、残存耐用年数は13年です。一方、配偶者は70歳で平均余命は20年ですので、住宅の耐用年数のほうが短くなります。

この場合は先ほどの計算式で(表の2)-(表の3)を「0」として計算するため、配偶者居住権の評価は土地の時価と同額、負担付き所有権の評価は0になります。

土地は先ほどの計算式と同様に計算します。配偶者居住権は建物に設定される権利ですので、土地も配偶者居住権の存続年数で計算します(配偶者の余命が建物の残存耐用年数より長くても配偶者居住権の評価計算上は建物の残存耐用年数が上限です)。

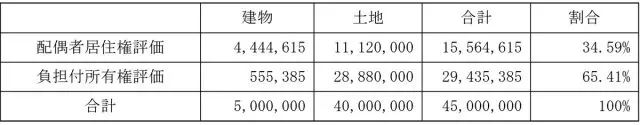

その結果は下表のとおりです。

配偶者が80歳ならばどうでしょう。

当然、80歳の方のほうが70歳よりも評価額は小さくなりますが、評価の計算上、配偶者居住権の存続期間が抑えられるため、マンションの時よりも差が小さくなります。

まとめ

配偶者居住権の評価は少し複雑です。しかし、配偶者居住権の活用を検討する場合には避けて通るわけにはいきません。また、本来の配偶者居住権の目的は「配偶者の救済」ではありますが、円満な相続のためだけでなく、活用の仕方によっては「節税」ができるケースもありそうです。

新しく作られた制度でありまだ活用事例がありません。また、過度な節税スキームに用いられるケースが目立つと再び法改正という可能性もあります。

そもそも、生前の相続対策には「いつ現実化するかわからない」という性質があり、その一方で、法改正はしばしば行われます。相続対策は法改正の動向を注視し、場合によっては再検討が必要になるものであるという認識も必要です。

(※1)国税庁「複利表」

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役