二次相続まで考えないと、子どもたちに思わぬ相続税の負担がかかるかも!

そんなケースでは、夫は自分が先に死んでも妻が生活に困らないようにと、「自分の全財産を妻に相続させる」という遺言をする人も多いでしょう。

これで安心と思いきや、残された妻が亡くなったとき(これを二次相続といいます)には、子どもたちに思わぬ相続税がかかる場合があります。こうした例についてどうすれば良いか、今回は二つの案を紹介します。

一級ファイナンシャル・プラニング技能士、CFP、相続診断士、証券外務員(2種)

早稲田大学大学院を卒業して精密機器メーカーに勤務。50歳を過ぎて勤務先のセカンドライフ研修を受講。これをきっかけにお金の知識が身についてない自分に気付き、在職中にファイナンシャルプランナーの資格を取得。30年間勤務した会社を早期退職してFPとして独立。「お金の知識が重要であることを多くの人に伝え、お金で損をしない少しでも得する知識を広めよう」という使命感から、実務家のファイナンシャルプランナーとして活動中。現在は年間数十件を越す大手企業の労働組合員向けセミナー、およびライフプランを中心とした個別相談で多くのクライアントに貢献している。

一次相続では

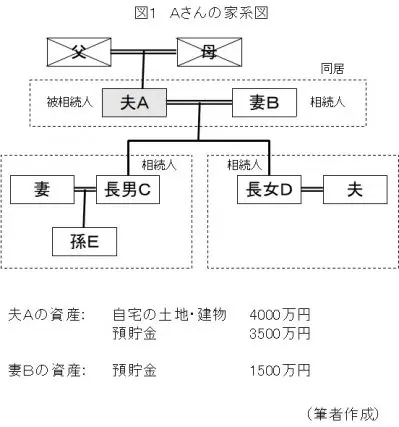

80歳の夫Aと78歳の妻Bには、45歳の長男Cと42歳の長女Dがいます。長男Cも長女Dも結婚して家庭を持ち、それぞれの家に住んでいます。

Aの両親は他界して、現在は妻Bと都内の自宅で2人暮らしです。Aの資産は、自宅の土地・建物(相続税評価額4000万円)と、預貯金が3500万円あります。妻Bには自分の預貯金として1500万円があります。

Aは日々の体調が悪く、自分が亡くなった後の妻Bの生活が心配でした。そこで、遺言書に「自分の遺産は全て妻Bに相続させる」と書き遺そうと考えています。長男Cと長女Dには遺留分として法定相続分の2分の1を受け取る権利があるのですが、父であるAの考えに従うつもりです。

Aが亡くなって相続が発生したときの相続税はどうなるでしょうか。相続税基礎控除額は法定相続人が3人ですから3000万円+600万円×3人=4800万円となり、相続税の課税対象額は7500万円-4800万円=2700万円となります。

しかし、配偶者には「配偶者の税額の軽減」(※)という制度があり、配偶者の課税対象が1億6000万円までか、遺産総額の半分までなら納める相続税はゼロとなることから、妻Bが控除申請すれば相続税はゼロとなります。もちろん長男Cと長女Dは、Aの遺産を受け取っていないのでゼロです。

二次相続では

一次相続では、納める相続税は全てゼロですみました。一見良かったと思えるのですが、次に母Bが亡くなったときの二次相続として長男Cと長女Dが払う相続税を計算してみましょう。

簡略化するため、Bが亡くなるまでの資産変動分と、葬式代などの控除分は考慮せず、長男Cと長女Dが遺産9000万円を相続したとします。基礎控除額は4200万円ですから、課税対象は4800万円となり、2人の相続税額は(2400万円×15%-50万円)×2人=620万円になります。

一次相続:妻Bは配偶者の税額控除で相続税ゼロ、長男Cと長女Dもゼロ

二次相続:長男Cと長女Dの相続税は合わせて620万円

長男Cと長女Dはかなり大きな相続税の負担を強いられます。

二次相続を考慮した相続とは?

二次相続のときの相続税を考慮した相続案を二つ紹介します。

案1:Aは自分の相続のときに、長男Cと長女Dにも1500万円ずつ相続させ、自宅と預貯金500万円を妻Bに相続させるように遺言を書き遺したとします。Bが亡くなって二次相続となるときには、長男Cと長女Dが受け取る遺産総額は3000万円減って6000万円になります。

このときの一次相続と二次相続の相続税額は、

一次相続:妻Bは配偶者税額控除でゼロ、長男Cと長女Dはそれぞれ80万円

二次相続:長男Cと長女Dの2人合わせて180万円

長男Cと長女Dは、一時相続のときにそれぞれ80万円の相続税を払うことになりますが、二次相続のときには相続税を440万円も減らすことができます。

案2:両親AとBがそれぞれ亡くなったときに相続配分をどうするか、長男Cと長女Dを含めて家族会議を開いて決めておきます。例えば、「夫Aが亡くなったときには妻Bに全ての資産を相続させる。

その後でBが亡くなったときには、長男Cが実家の土地と建物を相続し、長女Dが預貯金の全てを相続する」と決めたとします。このような場合では、受取人を長男C、契約者と被保険者を妻Bとする一時払い終身保険に1000万円加入しておきます。

Bが亡くなって二次相続となるときには長男Cに1000万円の保険金が入り、税金もかかりません。500万円×法定相続人の数2人=1000万円が控除されて、受け取るときの税額がゼロになるからです。

二次相続で、長男Cが土地と建物(相続税評価額4000万円)、長女Dが預貯金4000万円(長男への保険掛け金1000万円を5000万円から控除)を相続した場合の一次相続と二次相続のそれぞれの相続税額は、

一次相続:妻Bは配偶者の税額控除でゼロ、長男Cと長女Dもゼロ

二次相続:長男Cと長女Dはそれぞれ235万円

長男Cが受け取る1000万円の保険金は、長男Cの固有の財産となるので、Bの遺産総額には含めません。また、長男Cにとっては納税235万円の資金にもなります。

終わりに

配偶者と子どもがいる家族では、一次相続だけでなく、二次相続まで含めて相続案を検討する必要があります。

二次相続まで含めた相続案としては、配偶者居住権を使って自宅の所有権を長男Cにしておく案や、生前贈与として孫Eに教育資金1500万円を贈与しておく案など、いくつか考えられます。どのような相続案が良いかは、相続診断士や相続に詳しい税理士などに相談することをお勧めします。

出典 (※)国税庁 No.4158 配偶者の税額の軽減

執筆者:村川賢

一級ファイナンシャル・プラニング技能士、CFP、相続診断士、証券外務員(2種)