改めて知っておきたい祖父母からの贈与の注意点

しかし、孫に安易に贈与すると、後で思わぬ贈与税や相続税がかかってしまう場合がありますのでご注意ください。

今回は祖父母から孫に贈与をするときの注意点をおさらいします。勘違いしやすいポイントなどもわかりやすくまとめましたので、ぜひ参考にしてください。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

目次

孫への贈与は生前贈与が基本

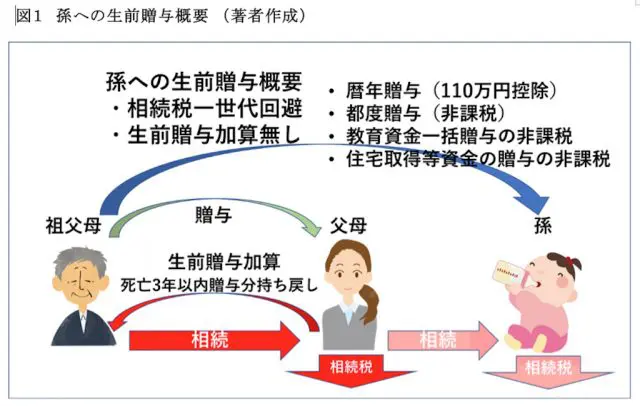

相続税対策と孫への子育て支援の基本は生前贈与です。生きている間にいろいろな形で費用を援助すれば、その都度子供や孫の喜ぶ顔を見ることができます。また、孫への生前贈与は、相続税対策としても以下のように有効です。

・孫へ贈与することで相続税や贈与税を1回減らすことができる

・原則として3年以内の贈与財産の相続財産への持ち戻しの対象外

孫への贈与の方法としては、図1のように、暦年贈与、教育資金の一括贈与、住宅取得等資金の贈与などがあります。相続税対策が必要な方は、このような非課税制度をうまく利用することをお勧めします。ただし、これらの制度を利用する場合にはそれぞれ注意すべき点がありますので、順番に見ていきましょう。

暦年贈与の利用

一般に人から人への贈与は、暦年贈与となり、年間110万円まで非課税で贈与できます。相続税対策としてよく知られているのがこの暦年贈与です。

例えば孫が2人いる場合は、1人に110万円ずつ、合計220万円まで贈与できます。逆に祖父母の両方から1人の孫に110万円ずつ、合計220万円を非課税で贈与することはできません。受け取る側の合計金額110万円までが非課税、と覚えておいてください。

財産の多い人は、110万円を超えてでも贈与したほうが節税になることがあります。贈与税も相続税も累進課税となっていますので、低い税率の範囲内で毎年分散して贈与することも有効です。

暦年贈与で問題となるのが、定期贈与とみなされることです。例えば最初に1000万円を毎年100万円ずつ10年間贈与するという約束をすると、定期贈与となります。

定期贈与とみなされると、贈与した金額全体が贈与税の課税対象となりますので注意してください。定期贈与とみなされないためには、毎年贈与契約書を作成し、孫が普段生活で使用している口座に振り込むことなどの対策が必要です。

それでは、孫がまだ小さな子供で預貯金の管理ができない場合はどうすれば良いでしょうか?

子供が小さい場合は、両親が法定代理人として贈与契約を結び、口座は両親が管理することになります。しかしその口座が名義預金(実態は祖父母や両親のもの)とみなされると、祖父母の相続財産となる場合がありますので注意してください。

結局、孫が自分のお金を管理できない間は、暦年贈与の利用は難しいかもしれません。しかし暦年贈与を使わなくても、養育費や学費など一般常識の範囲であれば、祖父母からの支援が認められています。

これを「都度贈与」と呼びます。これには税金がかかりません。子供が小さい間は、子育てにかかる費用や入園や入学などの都度、お祝いとして支援するのが良いでしょう。

参考:定期贈与とみなされるか、名義預金とみなされるかは、どちらが支払う税金が多いかで税務署が判断するようです。もちろん税額の多い方で課税されます。

教育資金一括贈与の非課税制度

「そんなに何年も相続税対策に時間をかけていられない」という場合は、教育資金一括贈与の非課税制度を利用するのも1つの方法です。この制度のポイントは、生前に一括で1500万円まで贈与しても非課税となることです。

教育資金が必要なタイミングで都度贈与しようと思っていても、もし祖父母が亡くなってしまったら、その先は非課税で贈与することはできず、相続税の課税対象となります。祖父母が高齢で、孫に高校や大学の学費を先に贈与しておきたいという場合は、検討の価値があります。

また、孫がまだ小さい場合にこの制度を利用すれば、暦年贈与のように後になって税務署から定期贈与や名義預金などの指摘を受けずに済みます。

ただし、金融機関と信託契約を結び、お金を引き出す場合は領収書を提出する必要があり、手続きが面倒なことや、費用は法律で規定された、教育に関連する支出しか認められないことに注意してください。また、孫が30歳(注1)になった時点で使い切れなかった分は贈与として課税されます。

(注1:30歳以降も学校等に在学の場合、最大40歳まで延長可)

教育資金一括贈与は、資金が1500万円ないと利用できないわけではありません。孫一人あたりの贈与の上限が1500万円ですので、祖父母が支援できる範囲でこの制度を利用してください。

また、祖父母は最大で4人いるわけですが、孫1人あたりの上限が1500万円です。祖父母の誰か1人がこの制度で1000万円贈与した場合は、他の祖父母は3人で残りの500万円が贈与の上限となります。

この制度は2021年3月31日までとなっています。また、受贈者(孫)の所得制限が1000万円以下となっていますので注意してください(暦年贈与と併用することができます)。

なお、贈与の3年以内に祖父母が死亡した場合の課税については以下をご覧ください。

孫が以下の1つ以上に該当する場合は、相続税や贈与税は発生しません。

・23歳以下

・学校に通っている

・職業訓練を受けている

孫が上記3つのどれにも該当しない場合、孫は管理残額を遺贈で取得したこととして相続税の対象です。また、関連する課税関係は以下のようになります(2018年度以前の贈与は対象外)。

・相続人ではない孫が遺産を相続する場合は、相続税の2割加算の対象ですが、この教育資金贈与の非課税制度の相続については2割加算の対象外となります。

・孫に相続開始前3年以内の贈与があった場合でも、生前贈与加算されることはありません。だたし、後述の生前贈与加算の対象となる3つの条件に該当しないことがその前提です。

住宅取得等資金の贈与の非課税の特例

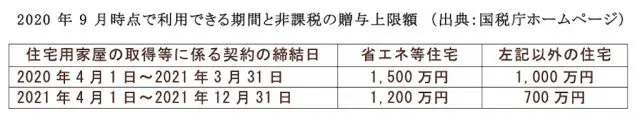

2015年から2021年の間に、親や祖父母等から自宅の新築、取得または増改築等のための資金の贈与を受けた場合において、一定の要件を満たすときは、住宅取得等資金の贈与の非課税の特例を利用できます。

この制度は受贈者(孫)が20歳以上という条件がありますので、孫が小さい場合は教育資金、20歳以上の場合は住宅資金という使い分けが良いでしょう(暦年贈与と併用することができます)。

利用上注意すべき点として、贈与を受けた年の翌年3月15日までに居住開始する必要があります。逆に「居住を開始してからは贈与を受けることはできない」などの要件があり、購入する物件の居住開始時期が明確になってから贈与を受けるようにしてください。

その他、購入する不動産の規定や年収の上限など、利用上の細かいルールがあります。制度の詳細は国税庁ホームページをご覧ください。

孫への贈与は相続開始前3年以内でも相続財産に加算されない

孫へ贈与するメリットとして、「3年以内の贈与でも相続財産に加算されない」ということがあります。

税法では、「相続などにより財産を取得した人が、被相続人からその相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に贈与を受けた財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与のときの価額を加算します」と規定されていて、これを「生前贈与加算」といいます。

つまり、死ぬ間際になって、法定相続人(配偶者や子供)に生前贈与しても、3年以内に贈与されたものは相続財産に加算され、相続税を免れることができない仕組みになっています。

しかし、孫は相続人(代襲相続を除く)ではありませんので、相続開始前の3年以内に受け取った贈与も、相続税の課税対象とはなりません。そのため、子に暦年贈与するより孫に贈与したほうが、節税効果が大きくなります。

(代襲相続:相続人である親が先に死亡している場合、その子供(孫)が親の代わりに相続人となること)

ただし以下の場合は、生前贈与加算の対象です。特に遺言書や生命保険は見落としがちですので十分注意してください。

孫が生前贈与加算の対象となってしまう3つの条件

・孫が代襲相続人である

・遺言書で「孫にも○○を相続させる」と書いてある(遺贈)

・孫が祖父母の生命保険の受取人になっている

遺留分の侵害に注意

民法では、法定相続人(兄弟姉妹を除く)に、相続できる最低限の割合を規定していて、これを「遺留分」と言います。相続人が遺留分を請求すれば、贈与や遺言書であっても、これを侵害することはできません。

もし、財産の多くの割合を不均衡な生前贈与に当てた場合、法定相続人の遺留分を侵害してしまう可能性があります。生前贈与によって遺留分を侵害すると、贈与者(祖父母)が亡くなった後に、遺留分の侵害を受けた法定相続人から孫に対して、遺留分侵害額請求(遺留分相当額を取り戻すための請求)が行われる可能性があります。

そのようなことにならないためにも、相続財産の分け方にも注意しながら、孫への生前贈与を行ってください。

まとめ

孫に贈与するときのポイントを整理すると以下のようになります。

・孫への暦年贈与は一代飛ばしとなり、相続税対策として有効

・暦年贈与の注意点

定期贈与にならないよう、毎年契約書を作成、締結する

名義預金とみなされないよう、振込先は孫が生活に使用している銀行口座にする

・生前贈与加算(3年前までの贈与の持ち戻し)とならないよう注意する

遺言書で孫に財産を相続させると書かない

孫を生命保険の受取人に指定しない

・孫が小さい間は暦年贈与ではなく、常識の範囲でその都度お祝いをする(都度贈与)

・祖父母が高齢の場合や孫が小さい場合は、教育資金一括贈与を検討する

・孫が20歳以上の場合は住宅取得等資金の贈与を検討する

・他の贈与と合わせて、相続人の遺留分を侵害しない範囲で贈与する

・余裕資金の範囲で孫に贈与する

相続税がかからない方は、今回ご紹介しました非課税制度を利用する意味はありません。出産、入学、卒業などの都度お祝いすることをお勧めします。事あるごとに子供や孫の喜ぶ顔を見ることができます。

また各制度を利用する場合も、老後資金が不足しないように必要な老後資金を計算し、念のために多めに残しておきましょう。特に教育資金一括贈与は、後で解約できないため十分ご注意ください。

※ 結婚子育て資金の贈与は、もともとそのような孫への資金援助は非課税ですので、節税メリットはありません。相続税対策としてもあまり意味がないので省略しました。

※ 記載内容は2020年9月時点の税制を基にしています。

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)