あなたが払っている保険、本当に必要?リスクマネジメントの基本から学ぶ、必要な保険と不要な保険の見分け方

本記事では「リスクマネジメントの4区分」に基づいた「必要な保険と不要な保険」について、要約していきます。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

目次

「純粋リスク」と「投機的リスク」

リスクは、「純粋リスク」と「投機的リスク」に分けられます。保険は主に、「純粋リスク」をカバーすることを目的としています。

純粋リスクとは、自然災害や火災など損失のみを伴うリスクで、利益をもたらす可能性のないリスクです。一方、株価変動・為替変動などの投機的リスクは、利益も損失もあり得るものであり、保険の対象にはなりにくいとされています。

保険とは、純粋リスクに関して多数のデータを収集することで発生の確率を求め、広く保険料を収集することにより、リスクのもたらす損失を経済的に担保しようとするものです。

リスクマネジメントのプロセス

リスクマネジメントとは、単に保険に加入して損失をカバーするだけでなく、リスクの発見・評価・処理といったプロセス全てのことを指します。火災というリスクに関し、リスクマネジメントを説明すると、次のようになります。

例えば、ここでいう「リスクの発見」とは、自宅の火災や隣家への類焼の可能性を認識することです。次に、そのリスクの発生頻度や損害規模を評価し、消火器やガス漏れ検知器の設置など、リスクを最小化するための対策を講じるのが「リスクコントロール」と呼ばれます。

そして、保険に加入して火災発生時の経済的損失をカバーすることが「リスクファイナンシング」となります。

リスクの分類と対策-リスクマネジメントの4区分

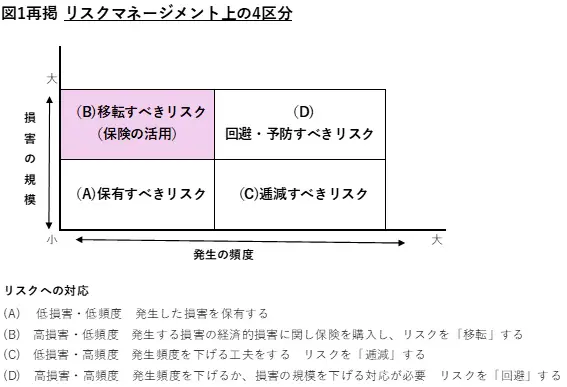

リスクは発生頻度と損失規模の組み合わせによって4通りに分類され、それぞれに適切な対策が異なります(図表1参照)。

図表1

筆者作成

例えば、低頻度かつ低損害のリスクは自己負担が推奨されますが、低頻度かつ高損害のリスクは保険でカバーするのが適切です。また、頻繁に発生するものの損害が小さいリスクは削減する努力が必要であり、高頻度かつ高損害のリスクは回避することが最善とされます。

保険の必要性とリスクへの対応

保険は、損害が大きいものの発生頻度が低いリスクに対して特に有効です。例えば、火災による事故や自動車による対物・対人事故は、一度の事故で大きな損害を被る可能性があるので、保険でカバーするのに適しています。

逆に、頻繁に起こるものの損害が小さいリスクに対しては、保険でなく、リスクを減らす努力が優先されます。また、保険料が高額になりすぎる場合は、リスクの改善や回避が優先されるべきです。

結論として、保険はあくまでリスクマネジメントの一部であり、全てのリスクをカバーするものではありません。リスクの種類や特性に応じて、保険が必要か不要かを慎重に判断し、適切にリスクを管理することが重要です。

リスクマネジメントの4区分に基づいた、個人のリスクマネジメントへのアプローチ

そもそも、こうしたリスクマネジメントの概念はもともと企業活動において発達したもので、それは個人についても応用可能です。

先述したリスクの4区分については、企業も個人も同様です。ただし資力の違いから、個人は自己負担できない損害も多く、企業では低損害に分類される場合でも、個人では高損害になることもあり得ます。これにより、個人のリスクマネジメントにおけるアプローチも異なることがあります。

では、個人におけるリスクマネジメントと、それに基づいて、それぞれのケースでどのような保険や工夫が必要になるかを説明します。

個人のリスクマネジメントは、企業と同じ4区分に基づいて行うことができますが、資力の違いから、個人では自己負担できない損害も多く存在します。そのため、個人のリスクマネジメントにおけるアプローチは企業向けのアプローチと若干異なります。

1. 低損害・低頻度のリスク

めったに起きず、損害も小さいものです。そのため自己負担が推奨される例として、「盗難」や「私物の輸送中の損壊」があります。

2. 高損害・低頻度のリスク

めったに起きませんが、起きた場合の損害が大きい例としては「地震」「火災」「自動車事故」「稼ぎ手の死亡」などがあります。この種のリスクは保険を利用してリスクを移転すべきものです。

3. 低損害・高頻度のリスク

頻繁に起きますが、損害が小さいもので、発生頻度を減らす工夫が必要です。「携行品の紛失」などが例として挙げられます。

4. 高損害・高頻度のリスク

頻繁に起き、損害も大きいリスクは回避すべきで、保険で対処するのは現実的ではありません。このようなリスクには「景気変動による収入減少」「株価・為替変動による投資資金への影響」などが該当します。

まとめ

再度述べると、保険は特に「高損害・低頻度」のリスクに対して、最も効率的に機能するので、この分野のリスクに対応する保険が「必要な保険」となります。その他のリスクについては、保険以外の方法で対応することが合理的となります。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー