保険はリスクヘッジのためだけではない。資産運用としてのメリットとは?

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

資産運用のための保険商品とは?

保険の本来の機能はリスクヘッジであり、例えば、損害保険、死亡保険、医療保険は、将来起こりうる損害に備えるためのものです。それとは別に、資産運用にもなりうる保険商品があります。

外貨建て保険にも使われていますが、終身保険、養老保険、個人年金保険等がそれに該当します。保険料を積立方式や一時払いで払い込み、保険会社がその保険料を運用し、満期保険金、年金、または、死亡保険金の形で契約者に還元するという商品です。

もちろん保険商品ですから、死亡保障はついています。しかし死亡保障の金額をリスクヘッジ目的の定期保険(死亡保険)のように高くすると、保障機能を維持するための純保険料が高くなりすぎ、資産運用商品としてのメリットがなくなってしまいます。

それを回避するため、最小限度の死亡保険金をつけて、あとの保険料は資産運用に回すのです。

外貨建て保険に限らずそのような商品の場合、死亡保障はそれまで払い込んだ保険料累計を銀行定期預金の金利=0.01%程度で運用したものであることが多く、その場合は死亡保険としての機能はなきに等しいということになります。

資産運用のための保険商品のメリット

ただし資産運用のための保険商品には、考慮に値するメリットがあります。それは税制に関するメリットです。

1.保険料に関する税務メリット

払込保険料の全部または一部が所得控除=生命保険料控除の対象になる。

2.保険金に関する税務メリット

満期保険金を契約者本人が受け取る場合、それは控除枠の大きい一時所得とみなされ、株式や投資信託に適用される譲渡所得や配当所得よりも有利になる。

保険料に関する税務メリット

保険商品は、終身保険・養老保険・個人年金保険の形態をとっているので「生命保険料控除」の対象になります。終身保険・養老保険の場合は、「生命保険料控除」のうちの「一般生命保険料控除」の対象になります。一般生命保険料控除は契約時期にもよりますが、最大4万円から5万円の所得控除が受けられます。

個人年金保険は、「生命保険料控除」のうち「個人年金保険料控除」(※)の対象となり、「一般生命保険料控除」と同様、最大4万円から5万円の所得控除が受けられます。

※加入した個人年金保険が一定の条件を満たすことが必要です。「保険のしおり」や「約款」で「個人年金保険料税制適格特約」がついているかを確認しましょう。「生命保険料控除」は総額で最大12万円の所得控除を受けることが可能です。

上記は所得税に関するメリットで、所得税について所得控除を申告すると、住民税についても所得控除を申告したことになり、次の節税メリットが追加されます。

住民税は「一般生命保険料控除」「個人年金保険料控除」ともそれぞれ2.8万円から3.5万円の所得控除となり、「生命保険料控除」総額では最大7万円の所得控除となります。

保険金に関する税務メリット

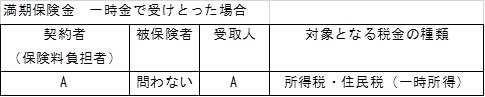

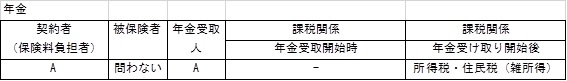

資産運用に関する保険商品の運用益は一般に契約者に対する満期保険金や年金という形で還元されます。その場合の課税関係は以下の表に示す通りです。

1.保険金を一時金として受け取った場合

契約者が満期保険金を一時金として受け取った場合は、所得税・住民税とも一時所得として課税され、表の下に記載されている式が適用されます。

運用益に対し50万円が控除され、さらに2分の1が課税所得となり、給与所得等他の所得と合算されて総合課税されます。最終的な税率がいくらになるかは、ほかの所得次第ですが、運用益から50万円が控除され、さらにそれが2分の1になるのです。それだけでかなり大きな節税メリットであることはお分かりいただけると思います。

一時所得の課税関係

{(満期返戻金+配当金)-(積立保険料の合計額)- (特別控除額=50万円)}×1/2=一時所得の課税対象額 運用益から特別控除額50万円が控除され、さらに1/2になった上で総合課税へ

2.保険金を年金として受け取った場合

保険金を年金で受け取った場合は、取り立てた税務メリットはありません。厚生年金であれば公的年金等控除が適用されますが、個人年金の場合は適用外です。ですから税務的に考えると、保険金は年金より一時金で受け取ったほうが有利になります。

(年金)-(積立保険料うち受領した年金に対応する金額)=雑所得の課税対象額として総合課税へ

まとめ

その1では、保険商品の税務メリットの説明をしました。その2では、株式・投資信託との税務メリットの比較を具体的な数字を使って行ってみたいと思います。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー