「日本は低金利だから、日本円じゃなくて外貨建ての保険のほうがいいよ」 それって本当?リスクはないの?

ただ、現在の日本ではどちらも低金利が続き、日本円での予定利率は低いため、保険料も高く運用商品としてのうまみは少ないといえます。一定の利回りを確保したいならば、支払う保険料も受け取る保険金も外貨建てのものが多くなっています。

日本円よりも運用利回りがよい外貨建ての保険には、どんなリスクがあるのでしょうか。

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

為替変動リスク

保険料支払いも保険金受取も日本円で行うならば、通貨を交換しなければなりませんので、為替レートが変動するリスクがあります。支払う保険料は外貨建てで決まっているので、日本円から支払う場合は、保険料が支払い時に変動します。

理想は、為替が円高(例:1USドル=100円)の時に保険料を一括で払い、円安(例:1USドル=120円)の時に保険金を受け取れれば、為替だけで20%も得をすることができます。

しかし、為替の動きは予測がしづらいので、保険料の支払いは月払いで為替の変動リスクを分散させ、受け取る時は円安ならばすぐに円で受け取り、円高であれば外貨のまま受取り、タイミングを見て円にするのが一般的でしょう。

保険商品で検証する為替変動リスク

例えば、メットライフ生命のUSドル建て終身保険、死亡保障10万ドル(約1,100万円)の場合、30歳の男性では、支払い保険料は月238.40USドル(約2万7,000円)、支払い期間は15年です。

終身保険は、被保険者の死亡時にはいつでも約1,100万円受け取れる一方、途中で解約して解約返戻金を受け取り、老後の資金や子供の学費に充てることも可能です。そのため貯蓄変わりに入る人もいるでしょう。

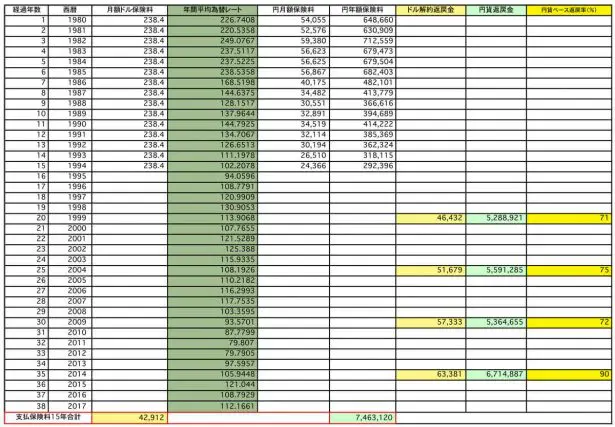

下記はこの保険の解約した際の返戻金のリストです。支払い期間15年を過ぎると、解約返戻金は支払保険料を上回ります。また、積立利率は年3%の保証がついています。

ただし、どちらもあくまでUSドルベースでの保証になります。

(出典:メットライフ生命・ウエブサイト)

過去の為替レートをもとに、1980年にこの保険を購入したら円ベースでどうなったのかを試算しました(下図)。

払込保険料は760万円に対し、30年後の解約返戻金は円換算すると536万円で返戻率は72%(ドルベースでは133%)、35年後の解約返戻金は円換算では671万円で返戻率は90%(ドルベースなら147%)という結果になりました。

為替相場が円高になってしまうと、円ベースでは元本割れしてしまうことがわかります。

35年間の年間平均為替レートを比較すると、最も円高の値は2011年の1USドル79.807円、最も円安の値は1982年の1USドル249.0767円でした。その差は約68%です。仮に為替で68%マイナスになれば、ドルベースで68%以上増額しないとトータルでマイナスになるということです。

短期(15年以下)で途中解約すると、ドルベースでも払込金額を下回る金額しか戻ってきませんので、長期で支払うことができる保険料であるかどうか、このような為替リスクがあることを承知した上で為替相場をどう読むのか、ということが重要といえます。

為替手数料

為替リスクに加えて、円からドル、ドルから円へと両替する際には、為替手数料がかかります。USドルは、1ドル1円の手数料が一般的ですので、10万ドルの死亡保険金を受け取る際には、10万円の手数料がかかります。金額が大きければ、決して小さな負担ではないといえます。

解約返戻金も同様に、上記A社の場合は30年後だと57,333円、35年後だと63,381円かかります。

外貨建て保険のメリットがある場合(為替の影響を受けない人・為替が円安に動く など)

子供の留学費用に充てる目的で解約返戻金を外貨のまま使用するなら、為替リスクも為替手数料もありません。

ただし、外貨で保険金を受け取る際の手数料がかかることもありますので、保険会社に確認が必要です。留学費用を子供の留学先へ送金する必要があれば、当然送金手数料もかかるでしょう。

為替が前述の例とは逆のパターン(円安)に動けば、為替差益を得ることができます。

例えば、現在から1999年までの20年間をさかのぼるような為替の動きをするならば、払込保険料は443万円になりますが、20年で解約しても528万円(119%)となり、教育資金や住宅ローンの繰上げ返済などに充てることができるでしょう。

外貨建て保険は、保険の目的に加えて為替リスクを含む運用商品であるといえます。そのため、死亡保障が必要でも、あまり貯蓄がない人には向きません。

緊急資金(生活費の1年分)と5~10年以内に使う予定のあるお金などを貯蓄してから、こうした保険を検討するとよいでしょう。現在緊急資金を貯蓄中の段階で、すぐに死亡保障が必要な場合は、定期保険や収入保障保険などの掛け捨ての保険を選ぶこともできます。

Text:岩永 真理(いわなが まり)

一級ファイナンシャル・プランニング技能士