2019年度生命保険42社の保険料等収入はいくら?資産運用収益は?

CFP(R)認定者

1級ファイナンシャル・プランニング技能士

1990年青山学院大学卒。大手住宅メーカーから外資系生命保険会社に転職し、個人の生命保険を活用したリスク対策や資産形成、相続対策、法人の税対策、事業保障対策等のコンサルティング営業を経験。2002年からファイナンシャルプランナーとして主に個人のライフプラン、生命保険設計、住宅購入総合サポート等の相談業務を行っている他、FPに関する講演や執筆等も行っている。青山学院大学非常勤講師。

http://www.ifp.cc/

生命保険会社全42社の保険料等収入を合計すると33兆円にもなる

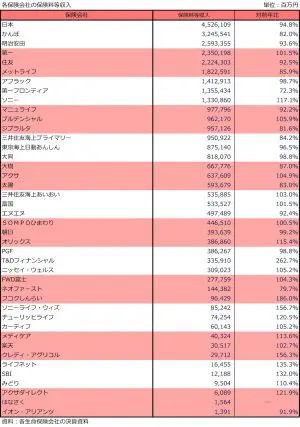

下記の表では、2019年度の各生命保険会社の決算(案)資料から保険料等収入を確認し、多い順に並べています。保険料等収入とは保険加入者から実際に払い込まれた保険料(再保険収入も含む)による収益のことで、生命保険会社の売上げ規模を確認できます。

決算資料には保険料に関する指標として、他に年換算保険料もありますが、年換算保険料は保険料の払い方の違いを調整して、1年あたりの保険料に換算しています。

2019年度は新たにはなさく生命が開業し、他に3社の社名変更があり、アリアンツ生命がイオン・アリアンツ生命へ、ソニーライフエイゴン生命がソニーライフ・ウィズ生命へ、損保ジャパン日本興亜ひまわり生命がSOMPOひまわり生命へ変わっています。

2019年度の保険料等収入が最も多いのは、日本生命で4兆5261億円になります。2番目がかんぽ生命の3兆2455億円、3番目が明治安田生命の2兆5934億円となっています。9番目のソニー生命までが1兆円を超えており、29番目のネオファースト生命までが1000億円を超えています。

はなさく生命は開業したばかりなので、親会社である日本生命のわずか0.03%しかありませんが、それでも保険料等収入はすでに15億円になります。ちなみに、全42社の保険料等収入を単純に合計すると33兆0127億円になります。これは、加入者から保険会社へ1年間で33兆円も払い込まれたことを意味します。

保険料等収入を前年と比べると、22社で増えており、19社で減っています。傾向として保険料等収入の多い保険会社では前年比マイナスが多く、保険料等収入が少ない保険会社では前年比プラスが多くなっています。

また、一時払い終身保険や法人保険等、保険料が比較的高額な保険を得意としている保険会社は前年比マイナスが多く、掛け捨ての保険契約が多い保険会社では前年比プラスが多くなっているともいえます。

2019年度に生命保険業界は、超低金利によって運用系保険商品の魅力が減り、法人保険の税制変更によって法人保険の魅力が減り、新型コロナウイルス感染症の影響で保険募集がしづらくなる等、逆風ばかりの1年でした。その影響が保険料等収入にもよく表れています。

全42社の資産運用収益を単純合計すると9兆0788億円

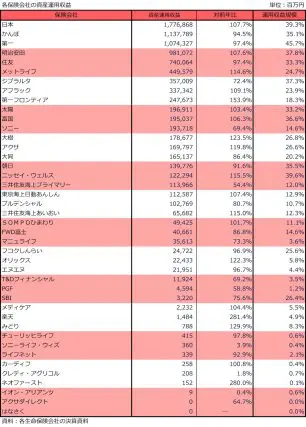

次に同じく2019年度の各生命保険会社の決算(案)資料から、資産運用収益を確認し、表にまとめてみました。保険会社は加入者から保険料を集め、将来の支払いに備えて国内外の公社債や貸付、不動産等で運用しています。

資産運用をすれば減ってしまう可能性もありますが、保険会社ではプロ中のプロが運用しているので、多くの収益を上げて、経営の健全性を強化しています。

また、表の運用収益規模は、筆者が資産運用収益を保険料等収入(1つ目の表に記載)で割って求めました。決算書にないものですが、運用収益を収入と比べることで、運用を積極的にしているかどうか、好結果を残せたかどうかがイメージできるのではないかと考えました。

最も資産運用収益を上げている生命保険会社は日本生命で、1兆7769億円にもなります。2番目がかんぽ生命(1兆1378億円)、3番目が第一生命(1兆0743億円)で、この3社が1兆円を超えています。

保険料等の収入が多いので運用する資産も多く、結果として資産運用による収益も大きな額となっています。1000億円を超える保険会社が20社ある一方で、10億円に満たない保険会社も10社あり、同じ業界でも規模にかなり差があります。

ちなみに、全社の資産運用収益を単純に合計すると9兆0788億円になります。運用するための費用もかかっているので、収益のすべてが残るわけではありませんが、運用収益があるとないとでは差は大きく、運用収益があることで加入者にも保険料や経営健全性等の面で恩恵はあります。

運用収益規模(保険料等収入に対する資産運用収益の割合)は全社平均が27.5%なので、これより高ければ比較的積極的に運用しているのではないかと考えられます。

傾向として資産運用収益の多い保険会社で数値が高く、少ない保険会社はフコクしんらい生命とSBI生命を除いて低くなっています。資産運用で大きな収益を上げるには、ある程度の運用規模が必要なのかもしれません。

生命保険会社の決算資料やディスクロージャー誌を見ると、保険会社の現状をかなり細かく確認できます。現状では不健全な保険会社はありませんが、特に学資保険や個人年金保険等、生命保険会社の保険商品で資産を運用している場合は、定期的に保険会社の決算資料等を確認し、健全性に問題ないか確認するよう心掛けましょう。

執筆者:松浦建二

CFP(R)認定者