おひとりさまのリスクに備えるためのさまざまな制度を知っておこう ~後編〜

おひとりさまは、財産があろうとなかろうと大変なことに変わりありません。自分で働き続けなければ生活できませんし、お金がたくさん稼ぐことができれば将来安心というわけではありません。

財産管理として候補にあがるのは後見制度や民事信託、もしくは民間の金融商品でしょう。それぞれのメリットデメリットを考えてみます。

社会保険労務士。行政書士。CFP(R)。

阪神淡路大震災の経験から、法律やお金の大切さを実感し、開業後は、顧問先の会社の労働保険関係や社会保険関係の手続き、相談にのる傍ら、一般消費者向けのセミナーや執筆活動も精力的に行っている。著書は、「3級FP過去問題集」(金融ブックス)。「子どもにかけるお金の本」(主婦の友社)「もらい忘れ年金の受け取り方」(近代セールス社)など。女2人男1人の3児の母でもある。

後見制度ってどんな制度?

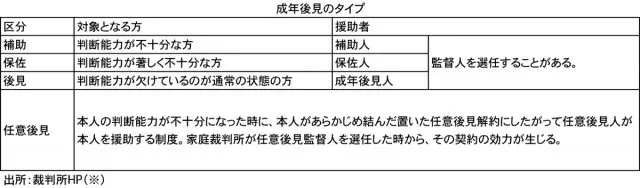

後見制度というと、「普通は認知症になってから利用するものよね」と思っている方もいらっしゃるかもしれません。しかし実は、以下のように、一概に後見制度イコール認知症になった時とは限りません。

さらに法定後見には、後見、保佐、補助の3類型があり、それぞれにできることできないことがありますし、法定後見と任意後見という違いもあり、正しく理解している方は多くありません。しっかりと理解していないと、後見制度を利用しなければよかった、となりかねません。

いったん、申し立てが受理されて後見人が決定したあとは、後見人には毎年家庭裁判所へ報告義務が発生しますし、やっぱりやめたという希望ができても通常は認められません。

おひとりさまでおすすめなのは、やはり自分が元気な時に信頼できる人を見つけて将来的に任意後見契約を締結することを見据えておくことでしょう。自分が認知症になる時期や病気になる時期はわかりません。

後見制度を利用するかはともかく、自分の財産が他人に管理される可能性があること、管理されればどうなるのか考えるためにも、おひとりさまの場合、後見制度についてしっかりと理解しておくべきでしょう。

家族信託ってどんな制度?

家族信託というのは信託銀行の商品名ではありません。信託銀行の金融商品を使わず、契約を結んで始める財産管理の方法です。

家族信託は、契約によって内容を決定しますから、法に抵触しなければ自由に契約内容を決められるということです。もし、おいやめいなど、親族の中で信用できる方がいれば、家族信託の利用をするのも選択肢の1つとなるでしょう。

家族信託を利用する際に一番難しいのは、登場人物をそろえることです。委託者は決まっても、受託者、受益者、さらに家族信託の信用度を上げようとすると信託管理人や事務代行者など、第三者を立てたほうがよいでしょう。

弁護士や司法書士、行政書士などの専門家が、このいずれかになってしまうと、信託法に抵触する可能性がありますので、これらの登場人物としては、まず親族や知人などの中からいずれかの役割を託せる方を見つけるというステップが欠かせません。

ただ、家族信託には信託契約を締結するということで、自由度が高く、委託者自身の希望がかないやすいという大きなメリットがあるのです。

財産管理に裁判所の指示なしに動けない後見制度ではできることが限られ、本人の希望がスムーズにかなえられない可能性があります。後見制度でかなえられない部分を、家族信託でカバーするという制度設計が理想的でしょう。

お金に困らないのであれば、民間の信託を考えるのも1つの方法

誰でも、なじみがあるというだけでは第三者にお金を渡せません。しかし、遠くの家族より近くの他人が信頼できることもあるでしょう。近くにある金融機関など、普段からお付き合いのある銀行などに任せるという選択肢もあります。

金融機関でも、認知症になった時に口座を凍結せず、病院や介護の費用などを支払える信託商品や、死後事務委任を任せられるおひとりさま信託などが販売されており、人生100年時代を見越して、今後も信託商品は新たに販売されていく可能性があります。

ただし、おひとりさまの財産がすべて現金預金の場合、すべて託すということも可能ですが、不動産は信託銀行に預けることはできませんし、あくまでも金融商品ですから、利用料その他の費用は当然かかってきます。

前段の家族信託であれば、契約で報酬を自由に決定できます。民間企業に頼るのであれば、事務手続き、葬儀、遺言執行など、すべてに費用はかかるものと覚悟を決めておくことです。

おひとりさまにはリスクを自分で背負うという覚悟が必要です。自分で稼いだ収入がすべて自分の思いどおりに使えるということは非常に魅力的ですが、非常時の備えを自分で行うためには計画性と知識が必要です。

前編・後編と2回にわたって、おひとりさまのリスクのごく一部しか説明できていません。法律もどんどん変わっていきますし、金融商品もさまざまな新商品が投入されます。今後も知識のブラッシュアップは欠かせないでしょう。

出典

(※)裁判所「成年後見制度について」

執筆者:當舎緑

社会保険労務士。行政書士。CFP(R)。