新しく始める事業のため、中古品を買いました。減価償却ってどうすればいいの?

その際に中古品を用意した場合、新品とは異なる方法で減価償却をしなければなりません。

今回は、減価償却の基本的な考え方と、中古資産の減価償却についてお話しします。

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

そもそも減価償却とは? しなければならないの?

減価償却とは、資産が時間の経過とともにその価値が下がっていくという考え方です。

そのため、1年以上使用する資産(例えば車や機械など)を購入した場合、購入した年度だけでなく、その後の事業年度でも費用を分割して計上する会計上のルールです。

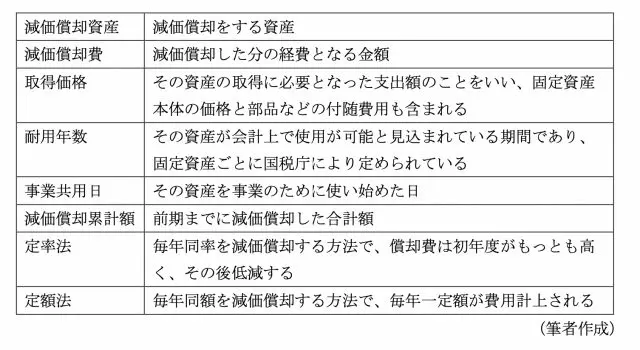

減価償却について、主な用語は図表1のとおりです。

【図表1】

また、税法上、法人の場合は減価償却を「必ずしなければいけない」というわけではありませんが、個人は必ずしなければいけません(強制償却)ので注意が必要です。

しかし法人の場合でも、企業会計における決算報告では利益操作を認めていないため、減価償却は必須ですし、そのような決算書を作成しても、融資の際に印象が悪くなるでしょう。そのため、結局のところ減価償却することとなります。

また、減価償却費を計算する際には、「取得価格」「事業共用日」「法定耐用年数」の3つが特に重要です。

中古資産における減価償却費の計算方法とは?

減価償却費は、新品の場合、一般的には取得価格を耐用年数で除したものを、当期の減価償却費として計上します。しかし中古となると、耐用年数が新品に比べると低く設定されています。

中古の耐用年数は、国税庁が定める新品の耐用年数を基に算出して、減価償却費を計上します。

中古資産の耐用年数は、新品を最初の所有者が取得してから今の所有者が取得するまでの経過年数によって、その算出方法は違ってきます。

(1)新品資産の法定耐用年数のすべてを経過した資産の場合……その法定耐用年数の20%の年数

(2)新品資産の法定耐用年数の一部を経過した資産……その法定耐用年数から経過年数を差し引いた年数に、経過年数の20%に相当する年数を加えた年数

どちらの場合も1年未満の端数があるときは、その端数を切り捨てます。また、その年数が2年に満たない場合は2年とします。

例として、新車で300万円する営業用の車(法定耐用年数4年)を、中古車として100万円で取得した場合を考えてみましょう。

【新品を取得したときから6年後、中古でそのものを取得したケース:上記(1)の場合】

「法定耐用年数<取得時の新品取得時の年数」ですので、中古資産の耐用年数は「4年×20%=0.8年」ですが、2年に満たないため、耐用年数は2年となります。

よって、この中古車の1年あたりの減価償却費は、中古車の取得価格100万円を2年で割った50万円です。

【新品を取得したときから1年後、中古でそのものを取得したケース:上記(2)の場合】

1年後の中古取得は、法定耐用年数の一部(1年)が経過していますので、中古資産の耐用年数は4-1=3年に、経過年数の2年の20%を加えた3.4年ですが、1年未満は切り捨てのため、耐用年数は3年です。

結論として、この中古車の1年あたりの減価償却費はどうなるかというと、中古車の取得価格100万円を3年で割った33万3333円となります。

中古だけでなく、新品を買うときも注意が必要

今回は減価償却、主に中古品の減価償却方法についてのお話でしたが、中古品に限らず固定資産の耐用年数の計算は、その資産の耐用年数の期間の減価償却費の計算、計上に影響を与えます。

そのため、取得時には慎重に計算などを行う必要があります。もしも分からないところがあれば、お近くの税務署や税理士に相談することをお勧めします。

執筆者:田久保誠

田久保誠行政書士事務所代表