最近「iDeCoで保育料が節約できる」と聞きました。年収500万円の場合、どのくらい“節約”できるのでしょうか?

本記事では、保育料とiDeCoの関係について解説し、実際にiDeCoに加入することでどのくらい保育料が節約できる可能性があるのかをシミュレーションします。

FP2級

保育料計算のしくみ

認可保育園・認定こども園・地域型保育事業などの保育料は、各市区町村に納める個人住民税の「所得割課税額」の世帯合計によって決定します。住民税は、所得にかかわらず定額負担する「均等割」と、所得に応じて負担する「所得割」を合算した額です。所得割の税額は、給与などの収入から各種控除を差し引いた額の10%と定められています。

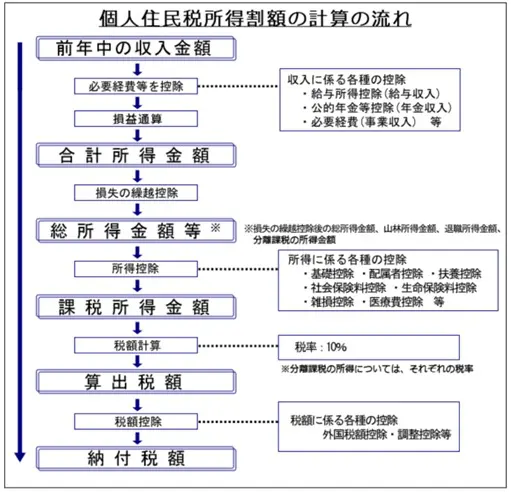

個人住民税の所得割額は、図表1の手順で計算します。

図表1

東京都主税局 個人住民税

年収500万円の会社員であれば、目安として約24万円が個人住民税の所得割額です。なお、人によって該当する所得控除は異なるため、ここでは給与所得控除、基礎控除、社会保険料控除(40歳以上とした場合)のみを考慮しています。

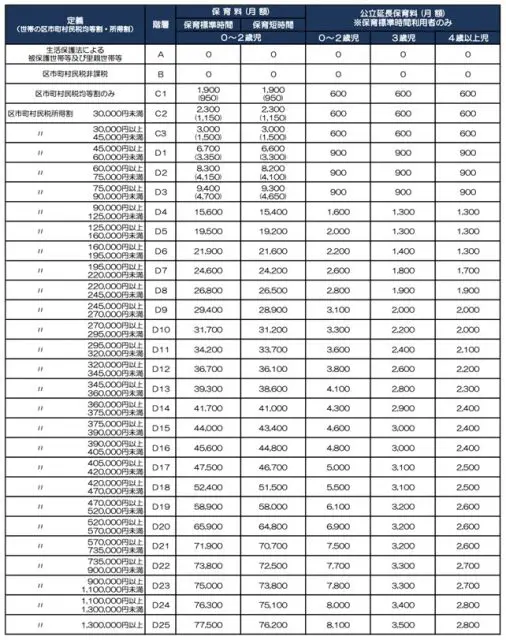

この額を保育料表に当てはめてみましょう。保育料は各自治体によって大きく異なりますが、例として東京都目黒区の2024年度の保育料は図表2の通りです。

図表2

東京都目黒区 保育料階層表

個人住民税の所得割額24万円とした場合、保育料階層表の階層D8に該当するため「0~2歳児 保育標準時間」の保育料は月額2万6800円です。なお、共働きであった場合は夫婦2人分の個人住民税の所得割額の合算となります。

iDeCoと保育料の関係

iDeCoとは、「個人型確定拠出年金」のことで、老後資金を積み立てられる私的年金制度です。自分で「投資信託」「年金保険」「定期預金」などさまざまな金融商品の中から選んで、毎月掛け金を積み立てます。

iDeCoの掛け金は「小規模企業共済等掛金控除」の対象となり、掛け金として支払った全額を「所得控除」にできます。

個人住民税の所得割額を計算するときには、先の図表1のとおり、総所得金額から基礎控除や社会保険料控除などさまざま所得控除を行い、算出された「課税所得金額」に10%を掛け合わせます。

そのため、所得控除の金額が多くなればなるほど課税所得金額が少なくなり、個人住民税の所得割額も少なくなります。これにより保育料階層表の階層を下げられるため、iDeCoに加入することにより、保育料が安くなる可能性があります。

年収500万円の会社員がiDeCoに加入したら

では、年収500万円の会社員がiDeCoに加入した場合、加入しない場合と比べてどのくらい保育料が安くなるのでしょうか。ここでは、夫が年収500万円、妻に収入はないものとしてシミュレーションします。また、ここでは企業年金がない会社員が、上限額(月額2万3000円×12ヶ月=年27万6000円)まで積み立てた場合を試算します。

<iDeCoに加入していない場合の個人住民税 所得割額>

(年収500万円-給与所得控除144万円-基礎控除48万円-社会保険料73万円)×10%=約23万5000円

<iDeCoに満額加入した場合の個人住民税 所得割額>

(年収500万円-給与所得控除144万円-基礎控除48万円-社会保険料約73万円-小規模企業共済等掛金控除27万6000円)×10%=約20万7000円

このように計算できるため、個人住民税の所得割額が約3万円安くなります。これを図表2の保育料階層表に当てはめると、階層D8から階層D7に下がり、保育料は月額2200円安くなります。

なお、保育料の階層が少なく、個人住民税の所得割額の幅がより広い自治体もあります。その場合は、個人住民税の所得割額が3万円安くなっても階層が変わらない場合があったり、それとは反対に階層が変わりさらに大きく保育料が変動したりする場合もあります。

まとめ

保育料の計算は、個人住民税の所得割額をもとに算出します。iDeCoに加入することで掛け金が全額控除になるため、所得割額を計算するときに収入から差し引ける「控除」が増えます。その結果、課税所得金額と所得割額が減り、保育料階層表の階層も低くなる可能性があります。

iDeCoは将来に向けての老後資金の用意にもなるため、私的年金を用意しながら保育料が節約できるのであれば利用を検討するのも良いでしょう。ただし、原則途中で解約できないなどのデメリットもあるため、iDeCoを検討する際はメリット・デメリットの両方に目を向けましょう。

出典

東京都主税局 個人住民税

東京都目黒区 保育料階層表(月額)

国民年金基金連合会 iDeCo公式サイト iDeCoってなに?

執筆者:古澤綾

FP2級