改めておさらい!クレジットカードのメリット・デメリット

今回はこの中からクレジットカードの利用について、家計管理を行う家庭の主婦の立場から見たメリット・デメリットを紹介してみたいと思います。

クレジットカードにはビジネスマンやエグゼクティブクラスの人を対象にしたゴールドカードやプラチナカードなどの特典付きの種類のものがありますが、ここでは一般会員を対象にしたスタンダードな種類のもの(主に年会費無料のもの)に限って考えます。

ライフメイツ社会保険労務士事務所代表

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、

社会保険労務士、米国税理士、宅建士

早稲田大学卒業後IT業界に従事していたが、格差社会による低所得層の増加や高齢化社会における社会保障の必要性、および国際化による海外在住者向け生活サポートの必要性を強く予感し現職を開業。

ライフプラン、年金、高齢者向け施策、海外在住日本人向け支援(国内行政手続、日本の老親のケア、帰国時サポートなど)を中心に代行・相談サービスを提供中。

企業向けコンサルティング(起業、働き方改革、コロナ緊急事態の助成金等支援)の実施。

国内外に多数実績をもつ。

・コロナ対策助成金支援サイト

・海外在住日本人向け支援サイト

・障害年金支援サイト

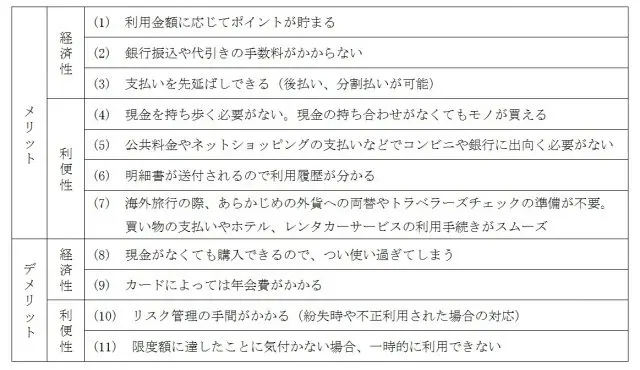

一般的なメリット・デメリット

下記はクレジットカードを利用する際の一般的なメリット・デメリットを、現金決済の場合と比較する形で経済性、利便性ごとにあげたものです。

メリット・デメリットの解説

次にそれぞれのメリット・デメリットについてみていきましょう。

■経済性

・(1)(2)について

利用するごとにポイントが貯まったり、振込、代引きの手数料が節約できたりするのは主婦にとっては魅力的です。ポイントについては1%前後のものが多いようですが、クレジットカード会社によって異なります。

また、一定期間にポイント付与などのキャンペーンを実施している会社もあるので入会の際には会社ごとに調査した方がよいでしょう。

・(3)(8)について

クレジットカードによる決済では支払い(銀行口座からの引き落とし)のタイミングが翌月以降となります。ボーナス払いや分割払いでは支払いがその分先送りされます。「今月お金がなくてピンチ」というときにもカードで購入することができるので便利です。

ただこのことについては逆にお金がないのにうっかり買い過ぎてしまうという逆効果もあるかもしれません。お金の管理がしっかりした主婦にはこうした心配は無用だと思いますが……。

■利便性

・(4)(5)(10)について

現金を持つ必要がない、銀行振込やコンビニ決済などでの支払い手続きがないというのは大きな利点です。特に月末や銀行の閉店時間間際は窓口やATMが混雑しているので助かります。ただ、逆にクレジットカードを持ち歩く必要が発生します。

現金のように所持金額をいちいち気にする必要はありませんが、万が一紛失したり不正があったりすればカード会社への通知、利用停止、再発行手続きなど管理面での手間が発生します。

・(6)について

カード明細書が毎月送られてくるので家計管理をする際にはとても助かります。また、不正利用についてもチェックしやすいです。

・(7)について

日本は外国に比べると現金主義の色合いが強いので実感がないかもしれませんが、ビジネスや観光で海外へ行く機会がある人にとってクレジットカードは大変便利です。理由は支払時に、慣れない外国語で、紙幣や硬貨の種類もよく分からず、税加算額も分からない、といった状況ではクレジットカードは必須といえます。

・(11)について

クレジットカードは決済時までに利用できる限度額が設定されています(限度額は利用者やカード会社により異なります)。現金を持っていなくても支払いが可能なので便利ですが、ついつい使い過ぎて限度額に達してしまい、必要なときに利用できないことがあるので注意が必要です。

まとめ

以上メリット・デメリットについてまとめてみました。実際の使い勝手については利用者の属性(性格、生活環境、収入など)によっても異なります。まだ利用したことのない人で関心のある人は、年会費無料のカード(1枚で十分です)を半年~1年程度お試しで利用してみてはいかがでしょう?

あまり使わない、使ってもメリットを感じないようであれば解約手続きをすればよいだけです。また、他のキャッシュレス決済にも同様のメリットはありますので一度調べてみるとよいかもしれません。

備考)クレジットカード会社によって上記以外の付帯サービスがありますが、家計管理面と関連のあるものはないのでここでは割愛いたします。

執筆者:蓑田透

ライフメイツ社会保険労務士事務所代表