賢い住宅ローンの選び方

配信日: 2019.06.22 更新日: 2021.03.08

しかし、大きな買い物をするためのローン。その仕組みをしっかり理解しておかないと後々大きな負担に苦しむことにもなりかねません。前回のコラムで住宅購入の予算の考え方についてお伝えしましたが、今回は特に「住宅ローンの選び方」に焦点を当ててお伝えします。

執筆者:西山広高(にしやま ひろたか)

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

【PR】おすすめの住宅ローン

目次

金利タイプについて

冒頭でお話しした広告表示をよく見ると「変動金利」や「3年固定金利」などと(小さな字で)書かれているはずです。今は空前の低金利時代。3年や5年といった短期間の間に急に金利が上昇するとは考えにくいと判断できるので短い期間の借入金利は非常に低く設定されています。

しかし、今後も同じ金利水準が続く保証はありません。しばらく低金利が続くとは思いますが、住宅ローンは通常、20年以上の返済期間を設定するケースが多く、その期間内に金利が上がるリスクも考慮する必要があります。

低金利時代ですが、大きな金額を借入れる住宅ローンでは金利の額も小さくありません。住宅ローンには主に「変動金利」「固定金利」「固定金利期間選択型」といったタイプがあります。それぞれの特徴、メリットとデメリットを確認しましょう。

<変動金利の特徴>

「変動金利」は一般的に、年に2回金利見直しが行われ、5年に1度返済額が見直される金利タイプです。このため、仮に5年経過する前に金利が上がった場合でも返済額が変わらないまま、利息だけが増えることになり、結果として元本がなかなか減らない可能性があります。

また、返済額が見直される際、従前の返済額の1.25倍を超えてはいけないことになっています。もしこの期間内に大幅な金利上昇があった場合、極端な例では、返済金額がすべて利息分の支払いに充てられ、元本が全く減らない、あるいは元本が増えていくことも理論上あり得ます。

ずっと低金利のままであれば固定金利よりも安い金利に抑えられ有利ですが、金利上昇のリスクは考慮しておく必要があります。

<固定金利の特徴>

「固定金利」は、返済開始から返済終了まで金利が一定に固定されるタイプです。また、後で触れる「元利均等返済」という返済方法を選べば返済期間中の返済額も変わりません。

固定金利の一番のメリットは、変動金利のような金利上昇のリスクがないことでしょう。また、将来に渡って支払いが一定のため、教育費の準備や繰上げ返済などのために、計画的に家計管理を行い貯蓄しようと考える場合に不確定要素がなく有利です。

一方で、固定金利は変動金利よりも高めの金利が設定されています。もしずっと低金利が継続する場合には変動金利を選択する場合よりも総支払額は大きくなります。

<固定金利期間選択型の特徴>

「固定金利期間選択」は、当初の固定期間が終了すると変動金利に移行する金利タイプです。固定期間中の金利上昇リスクはありませんが、固定期間が終了した時点で市中金利が上昇している場合には、返済額も上がる可能性があります。

固定期間中に計画的に繰上げ返済資金を貯める、あるいは子供の教育費などの負担にめどが立てられる場合に選択するメリットがあるでしょう。「金利が上昇傾向に入った時に変動から固定に借り換えよう」とお考えになる方がいらっしゃるかもしれません。

しかし、変動金利が上がり始める時には固定金利もすでに上がってしまっていると考えられます。最初に借入れるときに将来の返済計画とリスクへの許容度を元にどの金利タイプを選択するか選ぶ必要があります。

【PR】おすすめの住宅ローン

ライフプランや返済計画に合わせて金利タイプを選ぶ

住宅ローンには、大きく分けて変動金利型・全期間固定金利型・固定期間選択型の3種類があります。それぞれの金利の特徴などを理解しておけば、選んだあとに失敗したと感じることも少なくなるはずです。

変動金利が向いている人

変動金利が向いているのは、主に次のような人です。

●金利の動向を関心を持ちチェックできる人

●万が一金利が上昇しても、経済的に返済できる余裕がある人

●繰り上げ返済などを活用し、短期間の返済を予定している人

将来的に昇給が見込める人や、家族が仕事をすることで世帯収入のアップが見込める人などは、変動金利を選択するメリットがあるでしょう。

金利が変動するタイプは、低金利が継続すれば総返済額を抑えることができます。一方で、金利が上昇し、負担が大きり経済的に苦しくなるリスクがあることも理解しておかなければなりません。

固定金利が向いている人

固定金利が向いているのは、主に次のような人です。

●毎月の返済額を確定・明確にしたい人

●なるべく返済のことで難しく考えたくない人

●投資経験が浅い人(もしくは、経験がない人)

投資経験が少ない場合、変動金利を選択すると少しの金利上昇でも焦ってしまったり、返済が負担になってしまう恐れがあります。変動金利と比べると当初の金利は少し高くなりますが、固定金利なら金利が変わらないため、金利が変動するリスクを気にせず安心して住宅ローンを返済していけるでしょう。

固定金利期間選択型が向いている人

固定金利期間選択型が向いているのは、主に次のような人です。

●繰り上げ返済資金や教育資金を作る必要がある人

固定金利期間選択型にすれば、金利が固定されている期間中にほかの用途に充てる資産形成を考えることもできます。繰り上げ返済によって金利が変動に切り替わるまでに元本をなるべく減らしておくことで変動金利に移行した後の金利上昇リスクも抑えられます。

元利均等返済と元金均等返済の違い

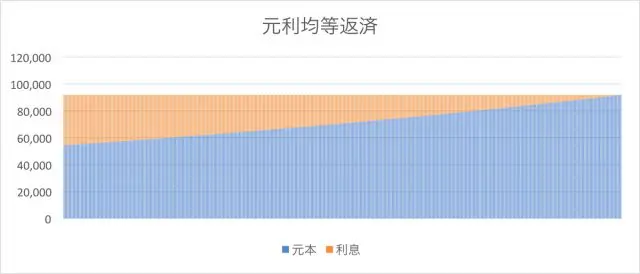

「元利均等返済」は元本と金利を合わせた毎月の返済額が一定になる返済方式です。毎月の返済額には元本部分と金利部分があります。返済開始当初は返済金額に対する金利の割合が多いため、なかなか元本が減りません。

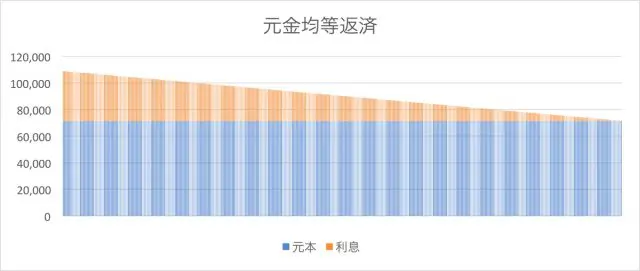

一方「元金均等返済」は毎月の元金返済額を固定し、当初は金利支払い分が多いため、月ごとの返済額が多いものの、元金が減るごとに金利分が減り、毎月の返済額も減少していく方式です。

総返済額では下表のように「元金均等返済」の方が少なくなりますが、返済開始当初の返済額は大きくなります。借入時の審査では「返済比率」(返済額の収入に対する割合)が重要なポイントとなりますが、審査での返済比率は当初の返済額がベースになりますので、元金均等返済を選択する場合には借入限度額が少なくなる可能性があります。

(金融機関により端数処理方法により、月々の返済額で±1円程度、総返済額で数百円程度の誤差が出ることがあります)(西山ライフデザイン㈱作成)

また、現在は住宅ローン減税が使えます。住宅ローン減税では、年末の借入金の残高の1%が原則10年間、消費税10%で住宅を購入した際には13年間、所得税から控除されます(上限40万円/年、認定長期優良住宅・認定低炭素住宅の場合は50万/年)。(適用条件など詳細は事前にご確認ください)

当初の元本の減少が早い「元金均等返済」の場合、減税額がやや少なくなります(10年間住宅ローン控除を受けた場合の控除額総額の差は9万円程度)。

元利均等返済方式が向いている人

元利均等返済方式が向いているのは、次のような人です。

・毎月の返済額を同じにしたい人

・返済スタート時の支払額を抑えたい人

子どもの教育資金が必要な方や、新生活のスタートで最初の出費をできる限り抑えたいという方は、元利均等返済方式のほうが安心です。

元金均等返済方式が向いている人

元金均等返済方式が向いているのは、次のような人です。

・住宅ローン契約時にお金に余裕がある人

・総返済額を抑えたい人

元金均等返済方式は、借り入れ当初にお金に余裕がないと最初の支払いに苦労します。また、取り扱っていない金融機関もありますので、この方式を選びたいのであれば事前に取扱い金融機関をチェックしてください。

同じ返済額でも元利均等返済方式と元金均等返済方式では、借入可能額が変わってきます。元金均等返済方式は最初の返済額が高くなるため、借入可能額が低くなるという点にも気を付けましょう。

住宅ローンの諸費用を比較・考慮して選ぶ

家を購入するときに気を付けなくてはいけないのが、住宅ローン以外にかかる諸費用のことです。あらかじめ諸費用の種類やかかる金額を調べておかないと、購入時に苦労する恐れがあります。

住宅ローンにかかる諸費用を知っておこう

住宅ローンにかかる諸費用は、主に次のようなものがあります。

・仲介手数料

・ローン借入時の事務手数料

・ローン保証料

・司法書士費用

・印紙代、登記費用(登録免許税)

新築の場合は購入金額の7%程度、中古の場合は10%程度を目安に用意しておくと安心だといわれています。また、住宅ローンに関連する費用以外にも次のような費用の負担が必要です。

・不動産取得税

・火災保険料、地震保険料

・引越し費用

・新居の家具やカーテン、照明器具

など

大半の費用は、入居前後に必要になるものが多いため、家を購入する段階から予算に入れておくべきです。ローンの返済額は増えてしまいますが、諸費用向けのローンもありますので、資金繰りが大変な場合は検討してみる方法もあります。

ただし、ギリギリの予算で住宅を取得することはお勧めできません。

また、購入後に継続的にかかる費用もあります

・固定資産税・都市計画税

・管理費・修繕積立金など(マンションの場合)

長期にわたって返済していく住宅ローンとこうした諸費用のことも考慮し、無理なく返済できるかどうかを慎重に検討することが重要です。

住宅ローンと他のローンとの併用(自動車ローンや学資ローンなど)

住宅ローンは金融機関の融資の中で最も金利が低い金融商品です。

住宅ローンを組む時に自動車のローンなどがある場合には収入に占める返済比率が下がり、住宅ローンとして借入れられる額も少なくなる可能性があります。自己資金があれば、住宅ローンを借り入れる前にほかのローンを完済してしまい、借入は住宅ローン一本にまとめておいた方が有利です。

まとめ

住宅購入の際、ほとんどの方が住宅ローンを利用します。その中でも6割の方が「変動金利」を選択しているのが現状です。住宅ローンについてあまり深く考えず、「当面の支払いが安いほうが良い」と考えている人が多いように思います。

広告に掲載されている「返済例」は当初の返済額を小さく見せるため、当初の適用金利が低い住宅ローンを利用した場合の事例です。広告もモデルハウスやモデルルーム同様、住宅購入を考える人が買いたくなるような仕組みがふんだんに盛り込まれています。

どのタイプの住宅ローンを選択するかは借入額や返済期間、家計の状況や将来のライフプランなど借入れる人の状況によって変わってくるはずです。住宅購入の際には物件だけでなく、住宅ローンの選択も家計への影響などを十分に検討したうえで行う必要があります。

<参照>

住宅金融支援機構「2018年度 民間住宅ローン利用者の実態調査」

※2021/3/8 内容を一部修正させていただきました。

執筆者:西山広高(にしやま ひろたか)

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役

住宅ローン 金利別ランキング【PR】~あなたのニーズに合った住宅ローンをチェック!~

※弊社の提携会社のランキング

変動金利

固定金利10年

【auじぶん銀行の注意事項】

※金利プランは「当初期間引下げプラン」「全期間引下げプラン」の2種類からお選びいただけます。

ただし、審査の結果保証会社をご利用いただく場合は「保証付金利プラン」となり、金利タイプをご選択いただけません。

※固定金利特約は2年、3年、5年、10年、15年、20年、30年、35年からお選びいただけます(保証付金利プランとなる場合は、3年、5年、10年に限定されます)。

金利タイプを組合わせてお借入れいただくことができるミックス(金利タイプ数2本)もご用意しています。 お申込みの際にご決定いただきます。

※ただし、審査の結果金利プランが保証付金利プランとなる場合、ミックスはご利用いただけません。

※1 住宅ローン金利優遇割を最大適用した金利です。

※1 J:COM NET優遇割、J:COM TV優遇割、コミュファ光優遇割は適用条件充足後、3ヶ月後から適用開始となります。

【PR】おすすめの住宅ローン