住宅ローンのフラット35ってなに? 上手な利用方法をFPが解説!

そういった方に対して、団体信用生命保険への加入なしでも融資を受けることができるのが、住宅金融支援機構が扱う「フラット35」です。

フラット35については、耳にしたことがある方も多いと思いますが、今回はその特徴や上手な使い方について説明します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

フラット35とは?

フラット35とは、全国300以上の金融機関が住宅金融支援機構と提携して扱う、保証料および保証人不要の「全期間固定金利型住宅ローン」です。

また他にも「フラット35S」や「フラット20」「フラット50」など、一定条件を満たすことで、借入金利が一定期間引き下げられる商品もあります。ここでは、フラット35の特徴や利用する条件など、その詳細について説明します。

■返済期間

返済期間については最短15年、最長では35年となっています。ただし、申込本人や連帯債務者が満60歳以上の場合は10年となります。また、契約時に返済期間を20年以下で選択した場合、原則として返済途中で借入期間を21年以上に変更することはできないことに注意が必要です。

■融資限度額

100万円以上8000万円以下(1万円単位)です。土地取得費に対する借入を希望する場合はその費用を含みますが、店舗、事務所などの非住宅部分に関わる建設費または購入価額は借入対象外となります。

また、購入価額には、一般的に「諸費用」といわれる登記費用や、仲介手数料等といったものも含めることができます。

■借入対象となる住宅

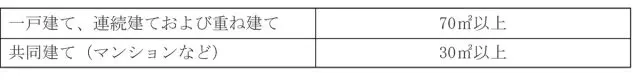

住宅金融支援機構が定めた技術基準に、適合する住宅であることが必要です。また、床面積にも基準があり、以下のとおりです。

より高い基準を満たした住宅の購入をする場合は、「フラット35S」も利用できます。

■資金使途

申込者本人またはその親族が、居住する新築住宅の建設・購入資金、または中古住宅の購入資金であることが条件です。第三者に賃貸する目的などの、投資用物件の取得資金としての使用は不可です。

■申込要件

・申込時の年齢が満70歳未満であること。ただし、親子リレー返済を利用の場合は、満70歳以上の方も申込可能。

・日本国籍の方、永住許可を受けている方または特別永住者の方。

■金利

全期間固定金利。ただし、一定期間金利を引き下げる「フラット35S」や「フラット35子育て支援型・地域活性化型」「フラット35リノベ」が用意されています。

■返済方法

「元利均等毎月払い」もしくは「元金均等毎月払い」のいずれかを選択。また、6カ月ごとのボーナス払いも併用可能。その際の返済額については、借入額の40%以内(1万円単位)です。

フラット35はこんな人に向いている!

フラット35の特徴は「全期間固定金利であること」や「団体信用生命保険への加入が必須ではない」ことにあります。さらには、後述のような「フラット35S」や「フラット50」などの商品も用意されています。

したがって、

・返済計画を安定させたい方

・金利変動について不安を感じている方

・健康に不安がある方

・建築基準の高い住宅の購入を検討している方

などに向いているといえます。

フラット35には「買取型」と「保証型」がある

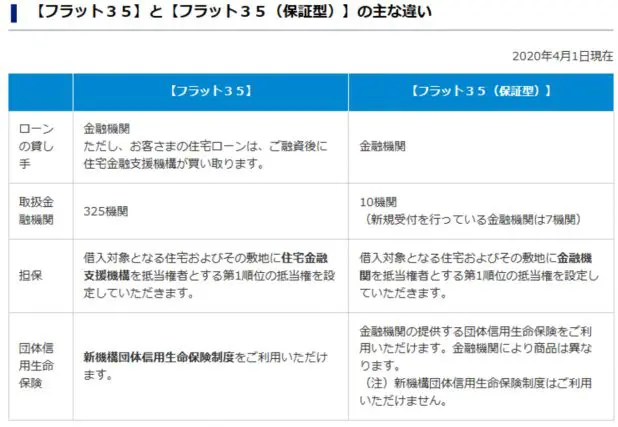

フラット35には、買取型と保証型という2つの種類が用意されており、取り扱う金融機関によっては、買取型と保証型に分けて販売しているところもあります。では、買取型と保証型はどう違うのか、以下に詳しく説明します。

■買取型

フラット35を申し込み、融資が行われた後、住宅金融支援機構が取扱金融機関からその住宅ローンを買い取り、それを担保することです。そのため、借入対象となる住宅およびその敷地に住宅金融支援機構を抵当権者とする第1順位の抵当権を設定することになります。

■保証型

フラット35の取扱金融機関が提供する住宅ローンに対し、住宅金融支援機構が保証することにより、万が一返済不能に陥った場合、住宅金融支援機構がその取扱金融機関に対して保険金を支払う仕組みです。

この際の抵当権者は住宅金融支援機構ではなく、取扱金融機関となることが買取型と違うところです。買取型と保証型の違いについては、公式サイトに分かりやすい表が掲載されていますので、参考にしてください。

(引用:住宅金融支援機構「【フラット35】と【フラット35(保証型)】の主な違い」)

フラット35の上手な利用方法

ではここで、フラット35の上手な利用方法についてご紹介します。

■フラット35Sを利用する

高度な建築基準を満たすことで、フラット35Sを利用できます。具体的には、省エネルギー性や耐震性などを高めることにより、基準を満たしたとみなされ、フラット35Sが適用されます。

フラット35Sの特徴は、なんといっても「フラット35よりも一定期間金利が0.25%低くなる」こと。長期固定金利であることからしても、これは見逃せませんよね。

■借入期間を20年以下にする(フラット20の利用)

「フラット20」とは、借入期間を15年以上20年以下にすることで、金利を下げることができる商品です。金利は取り扱いの金融機関によって異なるので、公式サイトなどで確認するようにしましょう。

ただし、上述のように、原則として返済途中で借入期間を21年以上に延長することはできないことに注意してください。

■フラット35リノベを利用する

中古住宅を購入し、性能向上リノベーションを行うことで「フラット35リノベ」を利用できます。

「フラット35リノベ」には当初の金利引下げ期間によって、「Aプラン(当初10年間引下げ)」と「Bプラン(当初5年間引下げ)」の2つのプランが用意されていますが、どちらのプランでもフラット35よりも0.5%金利が低くなります。

■長期優良住宅を取得する(フラット50の利用)

「フラット50」は、長期優良住宅を取得することで返済期間を最長50年まで延ばすことができる商品です。

ここでいう長期優良住宅とは、「長く安心・快適に暮らせる優良な住宅として国が定めた基準を満たし認定を受けた住宅」のことです。認定を受けるには、「耐震性等を備えた質の高い住宅」や「省エネルギーおよび耐震」などの基準をクリアする必要があります。

■収入合算を利用する

フラット35を利用する場合、以下のすべての要件に当てはまる方であれば、その方の収入を合算することが可能です。

・申込者本人の親、子、配偶者など

・申込時の年齢が満70歳未満

・申込者本人と同居すること

・連帯債務者になること(1名のみ)

収入合算をすることにより借入可能金額を増やすことができることから、申込者本人の収入だけでは希望借入額に届かないという方は、ぜひ利用してみましょう。

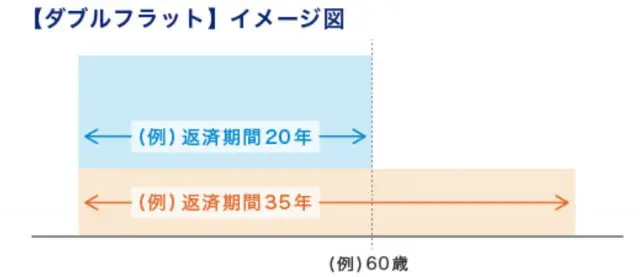

一番のおすすめは「ダブルフラット」

住宅ローンの返済において、できれば将来の返済負担を軽くしたいと思う方がほとんどではないでしょうか。そんな方におすすめなのが「ダブルフラット」の利用です。

住宅金融支援機構が提供しているフラット35の商品にはさまざまなプランが用意されています。例えば、「定年後は返済額を減らしたい」と考えている方や「子供の教育費がかかる時期においては、毎月の返済額を少なくしたい」と考えている方であれば、以下の組み合わせが可能です。

・「フラット20」と「フラット35」の組み合わせ

・「フラット35」同士の組み合わせ

・「フラット20」同士の組み合わせ

(引用:住宅金融支援機構「ダブルフラット」)

フラット35を利用する際の注意点

全期間固定金利で毎月の返済額の変動がなく、持病があるなど団体信用生命保険に加入できない方が申し込めるフラット35ですが、利用する際の注意点についてもきちんと理解しておきましょう。

■変動金利よりも金利が高い

固定金利のデメリットともいえますが、変動金利と比べると金利が高いという特徴があります。ただ、最近では金利もかなり下がってきており、繰上げ返済などを上手に活用することで、金利差を埋めることは可能かもしれません。

■融資率が90%を超えないようにする

融資率とは、住宅の建設費または住宅の購入価額に対する借入額の割合のことを言います。フラット35を利用する場合、融資率が90%以下かそうでないかで金利が変わってきます。

取り扱う金融機関によっても異なりますが、融資率が90%超の場合、金利が0.2%程度高くなります。したがって、できるのであれば10%以上の頭金を用意するなど、対策をとると良いでしょう。

まとめ

フラット35には上で紹介した特徴以外にも「繰上げ返済の手数料が無料」というメリットがあります。

繰上げ返済額は、取扱金融機関の窓口で行う場合は100万円以上からとなっていますが、フラット35(買取型)を利用されている方向けの会員サイト「住・My Note」を利用して行う場合は、10万円以上からとなっていますので、手軽に利用できるところも魅力といえるでしょう。

また、「住・My Note」は繰上げ返済だけでなく、住宅ローンの借入金残高照会や住まいのお手入れ情報の閲覧等ができるなど、とても便利なサイトとなっています。

さらに、フラット35は、一般の金融機関と異なり審査基準が明確となっているため、審査に通りやすいこともメリットかもしれません。

建築もしくは購入する住宅における基準をクリアする必要があるものの、その分金利の優遇措置を得ることもできることから、住宅購入の際はぜひ検討の1つに入れておくことをおすすめします。

(参照)住宅金融支援機構

「【フラット35】と【フラット35(保証型)】の主な違い」

「ダブルフラット」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員