世帯年収1000万円で住宅ローンどのくらい借りられる?

今回は、世帯年収1000万円の場合の住宅ローン借入可能額や、夫婦で住宅ローンを組む際の注意点についても併せて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

世帯年収1000万円の割合はどのくらい?

厚生労働省が発表している国民生活基礎調査(2019年)「各種世帯の所得等の状況」(*)によると、全国の世帯年収の平均額は552万3000円、そして中央値は437万円となっています。

1000万~1100万円の世帯の割合については、全体の3.1%となっており、さらに1000万円以上の世帯の割合は約12%と、10世帯に約1世帯は1000万円を超えていることが分かります。こう見ると、世帯年収1000万円の割合については意外に多く感じるのではないでしょうか?

世帯年収1000万円の住宅ローンの組み方は?

では、世帯年収1000万円の場合、住宅ローンの組み方としてはどのようなものがあるのでしょうか。

■収入合算

まず1つ目にあげられるのは、「収入合算」という方法です。収入合算とは、一定の収入がある親族の収入を申込者の収入に合算するというもので、合算した金額を基として住宅ローンを借り入れできます。

また、収入合算者は連帯債務者もしくは連帯保証人となることが必要です。収入合算は、申込者と連帯債務者もしくは連帯保証人が受け持つ債務の範囲によって、「連帯債務型」と「連帯保証型」の2種類に分けられます。

1.連帯債務型

1本の住宅ローンに対し、2人ともが同じ返済義務を負う収入合算のタイプです。1人が住宅ローンの申込者、もう1人が連帯債務者となり、2人の持ち分割合に応じて、住宅ローン控除を受けることができ、住宅の所有権についても按分されます。ただし、団体信用生命保険に加入できるのは、基本的に住宅ローンの申込者だけです。

2.連帯保証型

収入を合算する2人のうち1人が主契約者、もう1人が連帯保証人となり、住宅ローンの申込者の返済が滞った場合に限り、連帯保証人が住宅ローンの返済義務を負う仕組みです。

住宅ローンの契約者は1人となるため、連帯保証人が団体信用生命保険へ加入することや、住宅ローン控除の適用を受けることはできません。また、住宅の所有権も住宅ローンの申込者のみとなるところが連帯保証型の特徴となっています。

収入合算は、多くの金融機関において利用可能ですが、フラット35と一般の金融機関では内容が一部異なります。一般の金融機関では、収入合算者がパートやアルバイトなどの方だと利用できないケースがありますが、フラット35の場合、パートやアルバイトの方でも収入合算者として設定が可能です。

さらに、団体信用生命保険についても違いがあります。通常、団体信用生命保険に加入するのは住宅ローン申込者1人ですが、フラット35では「デュエット(夫婦連生団信)」という商品があり、金利の上乗せはあるものの、合算対象者(連帯債務者)も団体信用生命保険に加入できます。

■ペアローン

ペアローンは収入合算と異なり、収入を合算する2人それぞれが主契約者となって1本ずつ住宅ローンを組み、お互いがお互いの連帯保証人となる仕組みです。住宅ローンの契約が2本となるため、事務手数料や印紙代などの諸費用がそれぞれに発生する点には注意が必要です。

2人とも団体信用生命保険に加入することができ、住宅ローン控除が受けられます。諸費用が2倍かかったとしても住宅ローン控除を利用することにより、その諸費用を回収するという考え方もできるかもしれません。住宅の所有権はそれぞれの借入額に応じて2人で按分され、登記もその内容によって行われます。

世帯年収1000万円の借入可能額上限は?

年収における融資可能額は、金融機関によって異なります。ただし、ここで注意しておかなければならないのは、フラット35の場合は8000万円が融資限度額だということです。年収が2000万円あったとしても、借り入れができる額は8000万円となりますので、それ以上の借入額を希望する際はフラット35以外の利用を考えましょう。

■手取り額から考える借入可能限度額

借入限度額を考える時に重要なポイントは総返済負担率です。総返済負担率とは、年収における住宅ローンを含むすべてのローンの年間返済額合計の割合です。

金融機関によっては総返済負担率を20%後半で設定しているところもありますが、その後の返済を考えると20%程度で抑えておきたいところです。なぜなら、年収は社会保険料や税金を除く前の金額であり、実際に生活していくにあたっては手取り額を考える必要があるからです。

年収における社会保険料や税金の割合を30%と考えると、手取り額は700万円となり、その中で生活していく必要があるということです。

たとえば、700万円の手取り額に対し、20%の総返済負担率と仮定すると、年間の返済額は140万円。毎月に直すと11万6000円程度となります。金利1%で毎月12万円ずつ、35年間返済(ボーナス返済なし)していくと仮定した場合の借入可能額は、約4250万円です。

上記で紹介したフラット35の「デュエット」と比較しても、かなり金額が下がることがお分かりいただけると思います。

収入合算およびペアローンで住宅ローンを組む際の注意点

では、世帯収入1000万円で住宅ローンを組む際の注意点について解説します。

■収入合算およびペアローンの仕組みを理解しておく

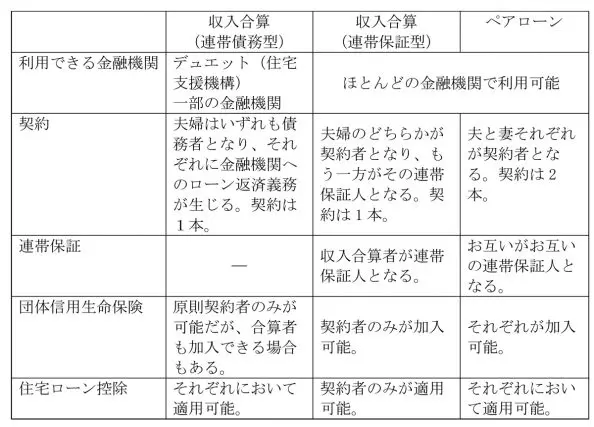

収入合算そしてペアローンには、それぞれメリット・デメリットがあります。以下の表を基にその特徴と仕組みをきちんと理解し、契約後に慌てないようにしておきましょう。

■将来の収入減に備えておく

これから家族が増えるという状況であれば、妻の産休や夫婦いずれか(または両方)の育休などにより、一時的に収入が減る時期があるかもしれません。また、当初は出産後仕事を続ける気持ちであっても、状況によっては働き続けることが困難になる可能性もあります。

もちろん、夫(妻)側の勤め先の経営悪化による収入減や転職を余儀なくされるケースも想定されます。このようなさまざまなリスクを想定しながら、それに耐えうる返済計画を立てることが大切です。

家族が増えれば当然支出も増えます。それにともなって収入も増えていけばよいのですが、そのとおりにならない可能性もあるということを十分に考えておく必要があります。

まとめ

本稿で試算した金額は、あくまでも住宅ローン以外の借り入れがないと仮定した場合の金額です。今後支出の中に車のローンや教育費用の積み立てなどが発生する場合は、それらを加味したマネープランを作成するとともに、マネープランに基づいた返済計画を立てるようにしましょう。そして、収入が減ってしまった時の対策も組み入れておくことが大切です。

住宅ローンにかかわらずすべてのローンに共通していえることですが、「借りることができる額」と「返せる額」はまったく別物です。収入額だけを見るのではなく、自分たちの現状や今後のライフプランをしっかりと考えて、適正な借入額を判断するようにしてください。

(※)厚生労働省「国民生活基礎調査(2019年)/Ⅱ 各種世帯の所得等の状況」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員