借りる金利と預ける金利を考える

しかし、カードローンなどの金利は法定金利に変動があるわけではありません。「分割で服を買う」「ローンで車を買う」「ちょっとお金を借りる」など、日常行うことのある“借りる”について、預ける金利との違いがどのくらいあるのかを見てみます。

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)、キャリアコンサルタント

ウェディングドレスショップ「Atsu Nishikawa」を17年間経営。

接客の中でこれから結婚するおふたりのお金の不安や子供を授かったときの給付金や育児休業のこと、また親からの贈与や年金のことの悩みを伺い、本格的にファイナンシャルプランナーとして活動を始めました。

みなさまの「小さな疑問や不安」を分かりやすく解決していくことを目指しています。

お金を貯金、預金したときの利息

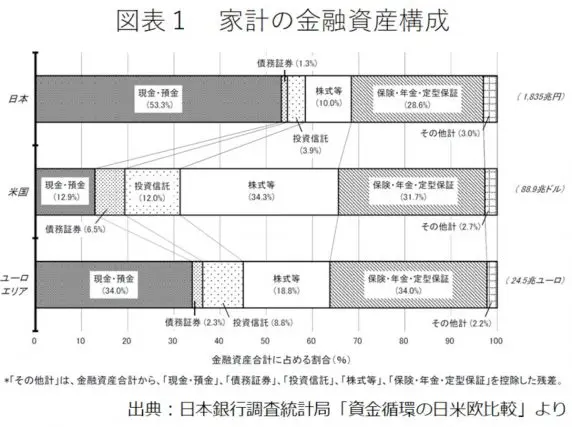

日本人は、資産の中で貯金(預金)の比率が世界的にも大きいといわれています。下記の図表1は、日本・米国・ユーロエリアの家計の金融資産構成です。日本は金融資産の50%以上を現金もしくは預金で持っています。現金には当然金利などの「増える」要素はありませんが、預金についてはどれくらいの「増える」要素があるのでしょうか。

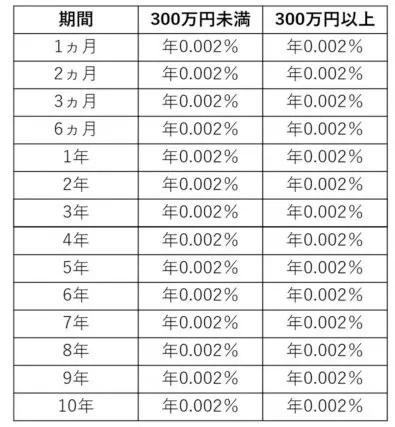

下記の図表2は、大手銀行で設定されることの多い金利の一例です。

図表2 大手銀行の金利例(2021年3月現在)

図表2では、金額・年数にかかわらず、一律「年0.002%」の金利となっています。

では、実際に1000万円を10年定期預金すると、10年後にはいくらになるのでしょうか。計算式は、

1000万円×(1+0.002%×10年)=1000万2000円

2000円の利息しか付きません(2000円の利息より、20.315%の税金が引かれます)。1000万円を10年間預金して2000円の利息、物価が上昇すれば実質「目減り」することになります。

現実的ではありませんが、日銀が目標としている「年2%のインフレ率」が10年続いた場合、今現在1000万円のものに10年後では約1219万円払わないと買えない計算になります。物価の上昇によって、お金の価値が下がるということです。

借り入れの金利、利息はどうなっているの?

借り入れといっても、住宅を購入するときに使う住宅ローン(フラット35など)、自動車ローン、クレジットカードでモノを買う際のカードローン、クレジットカードで借り入れするカードローンや消費者金融など、さまざまな借入方法があります。

お金を借りる際に気を付けなければならないことは、借り方(目的や金融機関など)によって金利が大きく違うということです。

フラット35は期間や融資率にもよりますが、1~2%、自動車ローンはディーラーローンで4~8%、カードローンや消費者金融などは利息制限法の利息上限の「10万円未満、年20%」「10万円以上100万円未満、年18%」「100万円以上、年15%」とされていることがあります。

前述では、1000万円を10年間定期預金(金利0.002%)に預けるとどうなるかを計算しましたが、もし同じ条件(1000万円、10年)で借りたとして、金利15%で10年後に返済するとしたら、返済総額はいくらになるのでしょうか。計算式は、

1000万円×(1+15%×10年)=2500万円

10年後には約2500万円の返済額となり、利息は1500万円と元本の約1.5倍の利息が付くことになります。上記例で比較すると、銀行に預けたときの利息は2000円、借り入れしたときの利息は1500万円です。

次に、クレジットカードのリボ払いのシミュレーションしてみます。

例えば、カードローンで100万円を借り(金利は15%、上記参照)、月返済2万円のリボ払いで返済すると、総返済額や返済回数はどうなるのでしょうか。

返済期間79ヶ月(79回目の返済額1万9052円)となり、100万円=2万円×50回より29回も返済回数は増えます。

返済金額は2万円×78回+1万9052円=157万9052円となり、57万9052円の利息が付くことになります。

住宅ローンのような期間の長い借り入れ

人生の中で大きな買い物のひとつ、「住宅」。住宅金融支援機構フラット35の利用者調査(2017年)によれば、平均購入金額は建売住宅3340万円、マンション4350万円となっています。

では、3000万円を35年固定金利で借り入れして返済する場合、1%の金利の違いでどれほど返済金額が変わるかをシミュレーションしてみましょう。借入金の返済計画に利用する「資本回収係数」を使って計算します。

(1)3000万円を固定金利2%で返済期間35年の場合

3000万円×0.040(資本回収係数)×35年=120万円(年間返済額)×35年=4200万円

月の返済10万円を35年間支払うことになります。

(2)3000万円を固定金利3%で返済期間35年の場合

3000万円×0.047(資本回収係数)×35年=141万円×35年=4935万円

月の返済11万7500円を35年間支払うことになります。

金利1%上がることで、月の返済額が1万7500円、利息が735万円増えることになります。

まとめ

いかがでしたでしょうか。今回は「借りる金利と預ける金利」についてお伝えいたしました。

現金での支払いが他国よりも多い日本も、令和となり、キャッシュレスへとかなりのスピードで変わりつつあります。現在日本では、GDP(国内総生産)に対して約20%が現金でのやり取りといわれています(2021年3月時点)。しかし、北欧では現金のやり取りが約5%といわれています。時代とともに、日本もさらにキャッシュレスへ進んでいくかもしれません。

キャッシュレスになるほど、細かな借り入れが日常で多く行われるようになる可能性があります。借り入れをする際は一度立ち止まり、「借りる金利と預ける金利」を思い出し、浪費? 消費? 投資? など、「借りてでも必要なものか?」を考える機会をつくるようにしましょう。

執筆者:西川誠司

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)、キャリアコンサルタント