お金に余裕が出たら、住宅ローンの繰り上げ返済と資産運用どちらにまわすべき?

繰り上げ返済を行うことで、利息負担削減、そして結果的に総返済額の削減効果を得られることはご存じのとおりですが、それよりも資産運用にまわすほうが得策となる可能性も否定できません。

今回は、繰り上げ返済の基本をおさらいするとともに、繰り上げ返済を選ぶか資産運用にまわすか、判断基準についても解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローンの繰り上げ返済とは?

住宅ローンの繰り上げ返済とは、毎月の返済とは別に、まとまった額を返済することです。その返済額はすべて元金部分の返済に充てられることから、利息負担削減効果が期待できるとともに、結果的に総返済額の削減にもつなげることができます。

繰り上げ返済には「期間短縮型」と「返済額削減型」の2種類がありますが、利息削減効果が大きいのは、繰り上げ返済した額に応じて返済期間が短くなる「期間短縮型」です。

繰り上げ返済で得られる効果は?

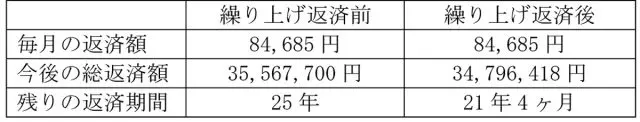

繰り上げ返済を行うことによって、実際にどのくらいの総返済額削減効果が得られるのか、試算してみましょう。計算にあたっての条件は以下のとおりとします。

●借入金額:3000万円

●金利1%(全期間固定)

●返済期間35年

●元利均等返済

●ボーナス払いなし

●借り入れから10年目に300万円の繰り上げ返済(期間短縮型)を行う

(三井住友銀行のシミュレーションを用いて試算(※))

計算の結果、総返済額は約77万円の削減となり、返済期間についても3年8ヶ月の短縮効果が出ていることが分かります。

資産運用することで得られる効果は?

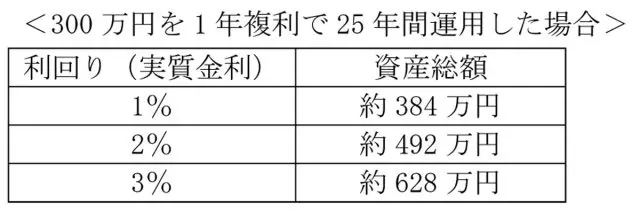

では、300万円を今後25年かけて複利運用した場合の効果を見てみましょう。

年1%で運用したとしても、約84万円の利益が出ていることが分かります。運用益に課税される20%の税金を差し引いたとしても約67万円の利益となり、10年目に繰り上げ返済を行った場合と比べて10万円の差額となっています。

これが2%で運用できたとなるとどうでしょうか。運用益は約192万円、税引き後は約153万円と、繰り上げ返済を行うよりも多くの利益が得られることが分かります。仮に1.5%で運用したとしても、約135万円(税引き後約108万円)となり、運用にまわすことの効果が上回る結果となります。

住宅ローン金利よりも0.5%多い利回りが1つの基準

上記で試算したとおり、住宅ローン金利と運用利回りが同じ場合は、効果はそこまで変わりませんが、0.5%上回るだけで十分に効果が出ていることが分かります。ただし、確実にリターンを得るのであれば、もう少し利回りを高くすることが好ましいことから、最低でも2%の利回りを得ることを目指して運用を行うこととよいでしょう。

運用の原則は「長期」で、「継続」して、「分散」しながら行うことです。なかでも「分散」については、時間の分散、そして投資商品の分散を考える必要があります。特徴の異なる商品を複数選択し、配分割合を検討し運用していく考え方が重要となります。

1年単位で見るとマイナスの局面がある年は必ず発生しますが、5年、10年と長期で保有するほどリスクを低減させるというデータもあるとおり、上述のとおり特徴の異なる運用商品を複数所有し、長期で運用することが大切だといえます。

繰り上げ返済と運用は並行して行う

現在のように住宅ローンの金利が低い時代には、繰り上げ返済によって利息負担軽減を図れば、家計にとって良い効果を与えます。繰り上げ返済を行ったうえで余剰金を資産運用にまわしたり、住宅ローン控除により還付される税金を資産運用の資金に充てたりするなどして、繰り上げ返済と併せて資産形成も考えてみましょう。

まとめ

繰り上げ返済を行うことは、家計にとって非常に重要なことです。しかし、自身の資産形成もしっかり考えていかなければならない時代になってきています。まとまったお金が用意できた際には、繰り上げ返済にまわすお金と運用にまわすお金とに分けて、資産で増やしていくという考えを積極的に取り入れていきましょう。

(※)三井住友銀行「一部繰上返済シミュレーション」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員