40歳で結婚、家を買います!晩婚共働き夫婦の住宅ローンの組み方の注意点

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

目次

晩婚化が進み、住宅取得年齢も上がっている

近年、ご存じのとおり、結婚する人の年齢が上昇しています。厚生労働省の資料によれば、令和元年の平均初婚年齢は男性が31.2歳、女性は29.6歳。約30年前の平成元年は男性28.5歳、女性25.8歳でしたので、男性は2歳弱、女性は4歳近く遅くなっています。第一子が生まれる年齢も上昇しています。

平均初婚年齢が30歳前後、それから子どもが生まれ、一番上の子が小学校に上がる頃というと30代後半。そろそろマイホームを、と考えるタイミングが40歳を超えてからというご家庭も珍しくなくなりました。

今回のAさんのように、40代に達してから家を買おうと考える方は少なくありません。

住宅ローンの利用で考えるべきことは少なくない

晩婚共働き夫婦の場合、返済計画をどう考えるかが特に重要になります。

住宅を購入する際にほとんどの方が利用する住宅ローンでは、「借入金額」「金利(変動か固定かなど)」「返済期間」などを決める必要があります。金融機関の審査がありますが、「借りられる=返済できる」ではないことに注意が必要です。

審査の際は、現在の収入状況や資産状況を中心に確認します(もちろんそれだけではありませんが)。あくまでも現在の状況であり、今後の収入や支出の予測などは詳しくチェックしません。

しかし、今後返済していくのは自分たち。計画的に無理なく返済できるかどうかは自分たちで慎重に考える必要があります。子どもが小さいうちはあまり意識されていないかもしれませんが、住宅に関する支出以外にも将来必要となる費用は少なくありません。

特に考えておかなければいけないのは「教育費」と「老後資金」です。

教育費の検討

子どもの教育費は、どのような教育を受けるかによって大きく異なります。大学まで卒業すれば少なくとも1000万円程度はかかります。私立の小中学校や医学部などに進学する場合や、留学などもありえるならば1人当たり2000~3000万円程度、場合によってはそれ以上かかることもあります。

高校や大学に入学するときには、「入学金」としてまとまった費用が必要になるでしょう。進学するために必要な金額は用意しておかなければなりません。それらの費用が必要な時期は、子どもの年齢から予測できます。

これからもう1人子どもがほしいと考えている場合には、その子の分も含めて、何年後にどの程度の資金が必要になるか、あらかじめ把握しておきましょう。

老後資金の確保

教育費に加え、自分たちの将来の生活費となる資産を形成する必要もあります。

晩婚共働き夫婦の場合、子どもの教育費がかかる期間と老後資産を形成するべき期間が重複することになります。40歳で生まれた子どもが成人するのは60歳。働くことができる期間も延びてはいますが、人生100年時代と言われるようにリタイア後の期間も延びています。

40歳で住宅ローンを組む場合、最長35年のローンを組むこともできますが、完済するのは75歳。それまで、毎月同じ金額を返済し続けられるか不安な場合もあるでしょう。

できればリタイアまでに完済したいところです。しかし、老後資金のことを考えれば、退職金での一括返済は危険です。リタイア後の期間を、安心して過ごせるための資産形成も併せて考えなければなりません。

住宅購入の前には、老後資金もしっかり確保できるよう資金計画を検討しましょう。

住宅ローンの組み方

先述のように、住宅ローンを借りる際には「借入額」「金利」「返済期間」について考える必要がありますが、共働き夫婦の場合では、夫婦が協力して返済できることから、借り方のバリエーションが増えます。

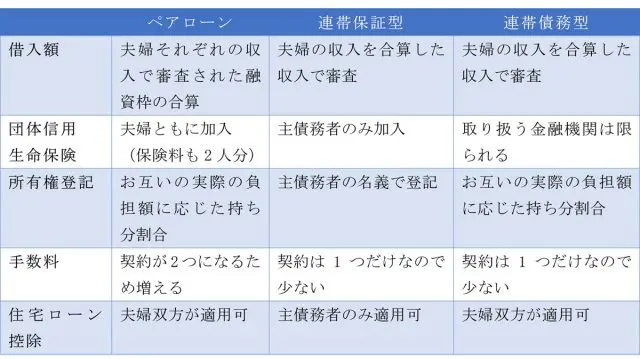

夫婦で協力しながら返済する方法として「ペアローン」「連帯債務型」「連帯保証型」のいずれかの方法を選択することになるでしょう。

■ペアローン

「ペアローン」は、夫婦がそれぞれ金融機関から借り入れる仕組みです。

2つの住宅ローン契約(=金銭消費貸借契約)を結ぶことになるため、融資の際の手数料も増えてしまうデメリットはありますが、ご主人だけで融資を受けるよりも融資総額が増やせる可能性が出てきます。購入した不動産の持ち分もそれぞれが負担する割合での共有とすることになります。

住宅ローンを借り入れる際には多くの場合「団体信用生命保険(=団信)」に加入が必要になります。ペアローンであれば、夫婦のいずれかの身に何かあった場合、その方の残債は保険で返済します。その方の健康状態によっては団信に加入できず、住宅ローンを組めない可能性もあります。

共働きで夫婦それぞれが所得税を払っている場合には、それぞれ住宅ローン控除を使うこともでき、節税にもつながります。

ペアローンは、夫婦ともに安定した収入が今後も継続する場合に有効な方法だといえます。仮にどちらかが仕事を辞める、あるいは将来大きく収入が減る可能性がある場合には返済が厳しくなることもあるため、慎重に考える必要があります。

■連帯保証型

「連帯保証型」は夫婦一方の名義で借り入れ、もう一方が連帯保証人となるタイプです。

夫が債務者となる場合、契約するのは夫ですが、妻が連帯保証人になることで、夫婦で合算した収入をもとに融資額の審査が行われるため、1人だけの場合よりも融資枠は広がります。融資契約は1つだけですので手数料も抑えられます。

ただし、住宅ローン控除は債務者のみが受けることができ、連帯保証人は受けることができません。連帯保証人は団体信用生命保険にも入れません。連帯保証人は債務者の返済が滞ったときには返済の義務が生じます。

夫婦のいずれかの収入が大きく、共働きとはいえ、夫婦の収入がいずれかに偏っている場合に選択するメリットが大きいと考えられます。

■連帯債務型

「連帯債務型」は、1つの住宅ローン契約を夫婦連名で契約します。住宅ローン控除も双方が受けられますが、団体信用生命保険は金融機関、保険会社によって扱いが異なることもあり、確認が必要です。

最近は、雇用年齢も引き上げられつつあります。しかし、収入がずっと維持されるとは限らず、多くの場合ある年齢に達すると収入額は下がると考えたほうが安全です。

一方、住宅ローンは一般的に最長35年、多くの金融機関で80歳に到達するまでに完済することを条件にしています。40歳でも35年のローンは可能ということになりますが、実際に返済できるかどうかは別の問題。慎重に検討する必要があります。

返済期間を短くすると毎月の返済額が増えるとともに、総支払利息が減少し、返済総額も少なくなります。一方、金融機関は返済比率(収入に占める返済額の割合)を審査基準に1つにしていますので、毎月の返済額が増えれば借入れ限度額が下がる可能性があります。

共働き夫婦が注意すべき「家計管理」

夫婦それそれぞれに収入がある共働きの場合、子どもが生まれる前やまだあまり教育費がかからないうちは、収入に比べて必要な支出が少なく、余裕のある生活をされている場合もあります。すると、なんとなく財布のひもが緩くなり、支出管理がルーズになってしまうご家庭が少なくありません。

そういった方は、住宅を選ぶときの予算も高めに設定されている場合があります。銀行は貸してくれるかもしれません。しかし、冒頭にお伝えしたように「借りられる」からといって、「余裕をもって返せる」とは限りません。

世帯収入は人並より多いはずなのにまったく預貯金がたまらない、というご家庭も珍しくありません。こうした家庭では夫婦がお互いの収入状況や貯蓄状況などを共有できておらず、お互いに「夫が貯めてくれているだろう」「妻が貯めているだろう」などと勝手に思い込み、あるとき、お互いにほとんど貯蓄ができていないことに気が付く、ということもありえます。

まとめ

住宅ローンは、個人が受けられる金融機関の融資商品の中で最も金利が低いと考えられます。住宅ローンの借入額を抑えても、将来の資金需要に対し別途ローンの借り入れをするとそのほうが金利負担が大きくなることにもなりかねません。

特に結婚や子どもが生まれたのが遅い夫婦では、資金計画についてより慎重に検討しておく必要があります。

住宅の購入は家族の一大イベント。家庭、家計の環境は人それぞれです。家族の将来像を夫婦で共有し、その実現のために必要な資金計画を話し合ってください。住宅ローンの返済も老後資金の形成も長期計画が必要です。

(参照)厚生労働省「令和元年(2019)人口動態統計月報年計(概数)の概況」

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役