共働き夫婦の住宅購入、住宅ローンはどう組む?4つの組み方とその違いとは

CFP(R)認定者

宅地建物取引士、住宅ローンアドバイザー

蟹山FPオフィス代表

大学卒業後、銀行勤務を経て専業主婦となり、二世帯住宅で夫の両親と同居、2人の子どもを育てる。1997年夫と死別、シングルマザーとなる。以後、自身の資産管理、義父の認知症介護、相続など、自分でプランを立てながら対応。2004年CFP取得。2011年慶應義塾大学経済学部(通信過程)卒業。2015年、日本FP協会「くらしとお金のFP相談室」相談員。2016年日本FP協会、広報センタースタッフ。子どもの受験は幼稚園から大学まですべて経験。3回の介護と3回の相続を経験。その他、宅地建物取引士、住宅ローンアドバイザー等の資格も保有。

住宅ローンの4つの組み方

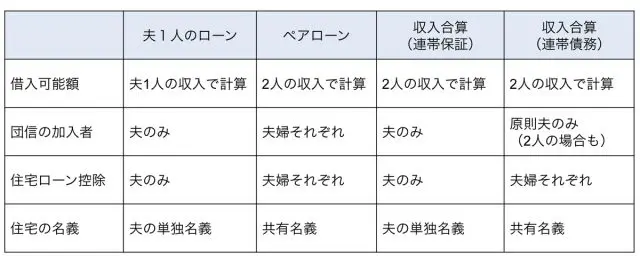

夫婦で住宅購入する際の住宅ローンの借入可能額、団信(団体信用生命保険)、住宅ローン控除、住宅の名義がどうなるかに着目して、4つの組み方を説明します。

(1)夫(または妻)1人がローンを組む

夫1人が債務者となって住宅ローンを組みます。妻は保証人になる必要がありません。

ただし、借入可能額が夫の収入のみで決まるため、他の組み方に比べて低くなります。団信に加入するのも、住宅ローン控除を受けられるのも夫のみ。頭金を妻が負担していなければ、購入した住宅は夫の単独名義です。

(2)ペアローン

夫婦が同じ金融機関で別々の住宅ローンを組み、妻は夫の債務の連帯保証人に、夫は妻の債務の連帯保証人になります。

夫婦それぞれが審査を受けて、それぞれの収入額に応じた借入可能額となります。それぞれが団信に加入し、住宅ローン控除を受けることができます。住宅の名義もそれぞれの負担額に応じた持ち分の共有名義となります。

2本のローンを組むので、事務手数料などが2本分かかるのがデメリットですが、金利タイプや期間の違うローンを組み合わせることができます。

(3)収入合算(連帯保証)

夫1人が債務者となってローンを組みますが、妻が連帯保証人となるので夫婦2人の収入を合算して借入可能額が決まります。ただし、妻の収入全額が合算されるとは限りません。金融機関によっては50%しか合算できない場合もあるので注意しましょう。

また、妻が連帯保証人になれるかどうかは、雇用形態、勤続年数、収入額など金融機関によって要件が異なるので確認が必要です。連帯保証の場合は、団信に加入するのも、住宅ローン控除を受けられるのも夫1人です。妻が頭金を負担していなければ、夫の単独名義となります。

(4)収入合算(連帯債務)

夫が主たる債務者、妻が連帯債務者として1本のローンを組みます。連帯保証との違いは、連帯保証では債務者である夫が返済できなくなったときに妻が返済義務を負うのに対し、連帯債務では夫婦2人とも返済義務を負います。連帯債務のほうが連帯保証より妻が負う責任が重くなると考えてください。

その代わり、連帯保証なら夫だけしか住宅ローン控除を受けられなかったのに対し、連帯債務なら夫婦それぞれの返済割合に応じて、それぞれ住宅ローン控除を受けられ、住宅の名義も共有名義となります。

基本的に団信は夫しか加入できませんが、夫婦2人とも加入できる団信がある金融機関もあります。ただし、フラット35以外では取り扱っている金融機関が限られるので、利用したい場合はよく調べてから検討しましょう。

4つの組み方の違いを下の表にまとめました。

わが家に合うのはどのパターン?

夫婦のお財布は1つだからどちらが返済してもよいだろう、と考える方がいらっしゃいますが、自分の住宅ローンは自分の収入から返済しなければなりません。

ですから、どの組み方を選ぶか迷ったとき、考えたいのは妻のライフプランです。妻が「正社員として子育て中も継続してずっと働き続けるつもり」であればペアローンがよいでしょう。

妻がパートとして働いていて「子どもが生まれたら退職してしばらく子育てに専念したい」と思っているなら、夫1人のローンにするのが安心です。

借入可能額が希望より少ないからといって安易に妻を連帯保証人にして収入合算してしまうと、ローン返済が苦しくなるから妻が仕事を辞められないということにもなりかねません。

妻が「働き続けたいとは思っているけれど自信がない」と考えている場合は、連帯債務や連帯保証を選択するとよいかもしれません。もちろん、どれを選べばよいかはケースバイケースです。

ただ、いずれにしても身の丈以上に借りすぎないよう注意しましょう。わが家のライフプランに合わせ、突発的な要因で収入が多少減っても返済が滞ることがないような住宅ローンを検討することをお勧めします。

執筆者:蟹山淳子

CFP(R)認定者