住宅ローンは何歳まで借入可能? 気を付けておきたい年齢と審査の関係

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

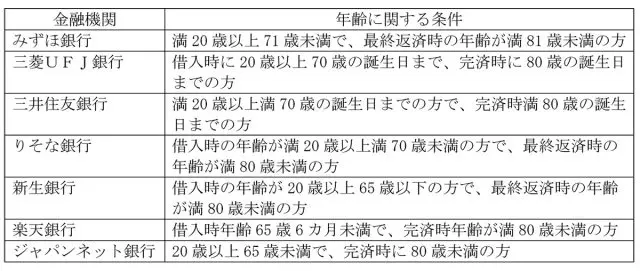

主要金融機関における住宅ローンの年齢に関する条件

現在の主要金融機関における住宅ローンの年齢に関する条件については、以下のとおりとなっています。

こうしてみると、ほとんどの金融機関において借入時の年齢は上限が65~70歳くらいまでと定めています。そして注目すべきは、最終返済時の年齢については一律80歳とされているところです。

年齢の条件に合わなくても借り入れられることがある!

借入時の年齢条件に適合していても、完済時の年齢が80歳未満という要件を満たせなければ審査に通ることは難しいと考えたほうがよいでしょう。その際には、なるべく完済を早く済ませることができるように、頭金を増やし、借入総額を減らすなど対策を採ることが大切です。

繰上げ返済を活用することも1つの手段です。借入金額が大きい場合は、親子リレーローンを選択することもよいでしょう。そのほかにも、最近は高齢者向けの住宅ローン商品も増えてきていますので、そのような商品を検討してみることをおすすめします。

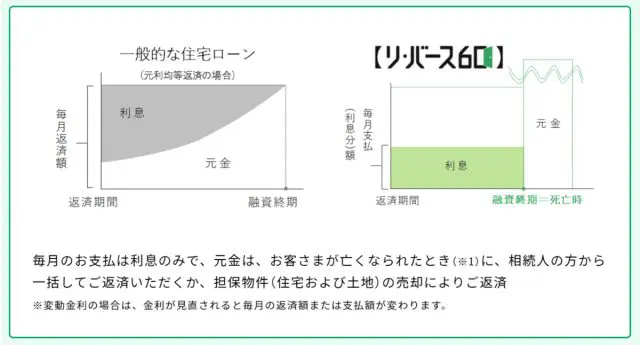

住宅金融支援機構では、高齢の方に向けた「リ・バース60」という商品を用意しています。通常の住宅ローンと異なり、リバースモーゲージの考えを一部取り入れた商品ですが、使い道が自分の考えに合っているのであれば、利用してもよいのではないでしょうか。

高齢の場合、団体信用生命保険の審査にも注意

通常、住宅ローンに申し込む際には団体信用生命保険への加入が義務付けられています。したがって、高齢になればなるほど、病気にかかるリスクは高くなりますので、住宅ローンの審査に通る可能性が低くなることに注意しておきましょう。

団体信用生命保険に加入できないような健康状態であれば、住宅金融支援機構が提供しているフラット35を利用することになります。その際には上記に挙げた金融機関等の金利タイプと比べ、金利が高くなる可能性がありますので注意が必要です。

各年代別の返済プランや注意点

では、住宅ローンの返済について、各年代別に注意点などを解説します。

最近は定年が延びてきていますが、50代半ばから再雇用などで収入が減っていくような制度になっているケースもあります。したがって、再雇用の制度を使って何歳まで働くことができるのか。そしてその際の収入はどのように変化していくのかを、きちんと確認しておくことが大切です。

住宅を購入した人の各種データを知りたい!

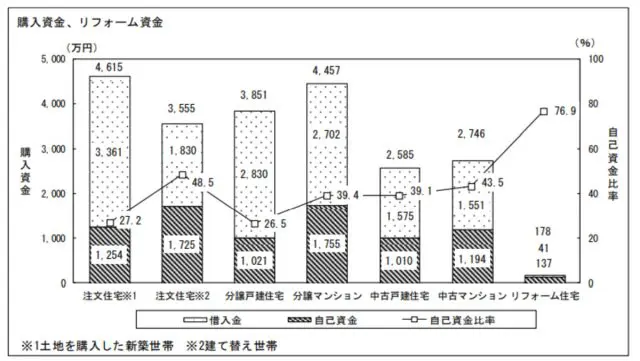

国土交通省が発表している令和元年度住宅市場動向調査報告書によると、住宅購入(中古物件を除く)の際の平均購入額は4100万円。そして平均借入金については3400万円程度となっています。用意した頭金の平均が1400万円程度となっていることが分かります。

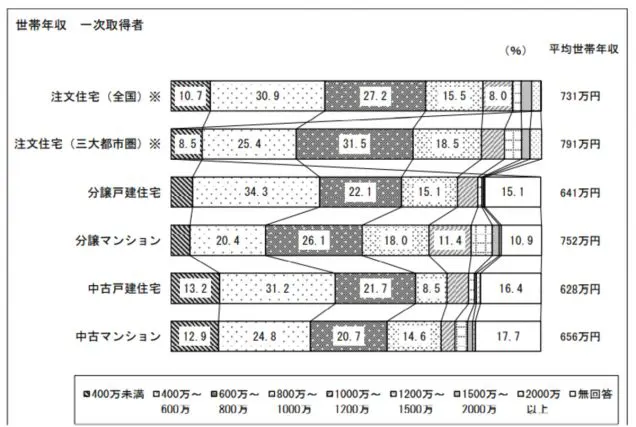

ちなみに、住宅購入時の平均世帯年収は600〜800万円のゾーンが多いという傾向があります。

各ライフイベントを考慮して、無理のない返済計画を!

住宅ローンの借入の際は、できるだけ借入金額を多くしたいと考えがちです。しかし大切なのは、「いくら借りるか」ではなく「いくらまでなら無理なく返済できるか」です。住宅を購入した後にもさまざまなライフプランの変化があり、ライフイベントもその時によって変わってくるでしょう。そのような変化に振り回されないように、この金額なら返済を続けることができるという基準をしっかりと計算し、それを守っていくことが大切です。

まとめ

無理な返済計画を立ててしまい、返済地獄に陥ったり、支払いが困難になり最終的には家を手放さなければならなくなったりするというケースもあります。もちろん、それは現在も収束の兆しが見えない新型コロナウイルス感染拡大の影響もありますが、実際にはそれだけではありません。

逆にいえば、コロナ禍のような異常状態などに陥った際に、すぐに返済計画に影響が出るような収支ではなく、ある程度余裕を持った計画を立てておくようにしましょう。

初めから余裕を持った返済計画を立てておけば、このような事態に陥った際でも当面はしのぐことができるかもしれません。毎月の返済額についてはできるだけ少なくしておき、余裕ができた際には繰上げ返済を活用するなどの考え方が重要です。

そして必要であれば借り換えを考えるなど、タイミングを見ながら返済計画を見直していきましょう。

(※1)住宅金融支援機構「リ・バース60」

(※2)国土交通省「令和元年度住宅市場動向調査報告書」

(参考)みずほ銀行「みずほ住宅ローン商品概要」

三菱UFJ銀行「住宅ローン」

三井住友銀行「住宅ローン」

りそな銀行「住宅ローン(新規)」

新生銀行「住宅ローン」

楽天銀行「変動金利(固定特約付き)- 新規お借り入れ」

ジャパンネット銀行「商品要項」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員