住宅ローンの審査に影響大!? 個人信用情報の「異動」とは?

この個人信用情報の「異動」とはいったいどのようなもので、審査においてどのくらいの影響があるものなのでしょうか。審査において見られるポイントと併せて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローンの審査で見られるポイント

住宅ローンの審査で見られるポイントは、それが事前審査なのか本審査なのかで変わります。

事前審査においては、金融機関は「借入ができるかどうか」についての審査を行います。主に返済能力について審査を行うことから、審査項目については契約者の年収や職業のほか、購入しようとしている物件の販売資料や間取り図面など最小限の情報です。その情報を基に、金融機関は短期間で判断することになります。

事前審査に要する期間は金融機関によって異なりますが、平均して3日程度を見ておけばよいでしょう。事前審査に通過すると本審査に移ります。

本審査では、「その人に本当に融資を行ってもよいかどうか」について、金融機関だけなく、保証会社も一緒になって審査を行います。したがって、事前審査でチェックした返済能力はもちろんのこと、担保となる物件の価値を判断するための評価についても、事前審査よりも詳しくチェックされます。

また、住宅ローンの申し込みにおいては団体信用生命保険への加入を義務付けている金融機関がほとんどですので、健康状態に対する審査も行われることを覚えておきましょう。

事前審査および本審査の際に共通して必ずチェックされる項目が、申込者の個人信用情報です。申し込みの際に個人信用情報に傷があることが判明した場合は、たとえ事前審査であっても通過するのは難しいと思ってください。

個人信用情報について詳しく知る

個人信用情報とは、文字通り「個人情報」の中の「信用情報」です。個人情報とは、生存する個人の情報で、氏名や生年月日などの情報からその人を特定できる情報のことをいいます。

そして信用情報とは、個人の信用取引における客観的取引事実を表す情報のことを指します。個人信用情報には、その人がクレジットカードやローンなどを利用した際の、契約内容や返済状況などが含まれています。

(参考:日本信用情報機関「信用情報について」(※1))

どのようなことが個人信用情報に影響する?

では、個人信用情報に影響することとはどのようなものなのでしょうか。

一般的に、クレジットカードやローンの延滞が2~3ヶ月以上続く場合は事故情報として記録されます。ほかにも、短期間に複数のクレジットカードやローンに申し込んだという情報も、審査通過の可否にかかわらず、申込情報として記録されます。

また、返済が滞った結果「任意整理」や「特定調停」「個人再生」のほかにも「自己破産」といった債務整理を行った場合も事故情報として記録されます。

個人信用情報における「異動」とは?

「異動」とは、支払いの遅れにより信用力を失っている状態をいいます。そしてその内容とは、そのような信用力を失った原因を指します。したがって、事故情報もしくは金融事故情報といういわれ方をすることもあります。

このような事故情報があると、クレジットカードやローンなど、その人の返済に関わる信用力を調査する審査に通りにくくなります。「異動」の内容として多く見られるのは以下の3つです。

1.延滞:返済日より61日以上もしくは3ヶ月以上の支払いの遅れがあるという事実。もしくは過去にそのような状態があったという事実

2.代位弁済:借りている本人に代わって、保証会社が返済した事実

3.債務整理:任意整理、個人再生、特別調停、自己破産などを行った事実

延滞であっても、うっかり入金するのを忘れており、自分で気づいてすぐに返済を行ったなどの軽微なものは当てはまりません。

「異動」に当てはまる延滞とは、支払いの催告があったにもかかわらず、返済しなかった、もしくは返済できなかったという状態を指します。さらには、催告の際に連絡がつかず、結果として長期間の延滞となったケースも当てはまります。

代位弁済とは、延滞の結果、返済が行われず、最終的に保証会社がクレジットカード会社やローンの契約先である金融機関に対して返済を行うことです。代位弁済が行われたからといって、その後の返済義務がなくなるわけではありません。その後の返済はクレジットカード会社や金融機関に対してではなく、保証会社に対して行う必要があります。

債務整理とは、主に個人に対する債務手続きをいい、「任意整理」「個人再生」「特別調停」さらに「自己破産」の4つに分けられています。

司法書士や弁護士などに依頼し、裁判所を通さずに債権者(金融機関や保証会社)と話し合いを行って、その後の返済方法を決めることです。

裁判所に申し立てをして、大幅に減額された借入金を3年程度で支払い、残りの債務は免除してもらうという手続きです。

返済ができなくなる恐れがある場合に、簡易裁判所に申し立てを行い、調停委員の同席のもとで今後の返済方法を決めることです。

収入が少ないなどの理由で支払いが困難である場合に、裁判所に申し立てを行い、破産者と認定されることで借金の全額が免除される制度です。

「異動」の記録がある場合、住宅ローンの審査はどうなる?

「異動」の記録がある場合、住宅ローンの審査において不利な状況となることは否めません。「異動」の情報があるからといって絶対に審査に通らないとはいいきれませんが、もし審査に通ったとしても、希望どおりの額を融資してもらえなかったり、適用金利が高く設定されたりなどの条件が付されるケースもあります。

「異動」の記録はいつまで残る?

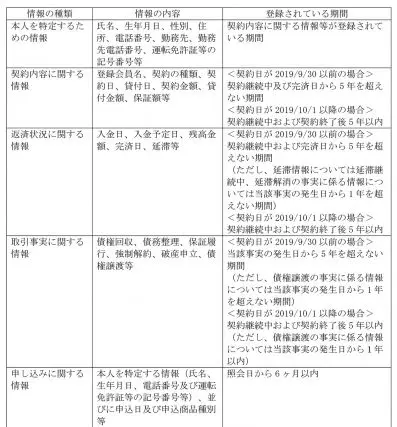

「異動」の記録が残る期間は、その「異動」の内容によって異なります。代表的な信用情報機関である日本信用情報機関(JICC)によると、以下のようになっていますので、参考にしてください。

(参考:日本信用情報機関「登録内容と登録期間」(※2))

個人信用情報は請求することが可能

登録されている個人信用情報は、本人自ら開示請求を行うことができます。開示請求手続きの際には、開示申込書と併せて請求者が本人であることが確認できる書類を提出する必要があり、インターネットや郵送でも行えます(参考:日本信用情報機構「信用情報の確認」(※3))。

手数料として1000円程度かかるものの、自身の信用情報に不安がある場合は、開示請求を行い、内容を確認しておくことをおすすめします。

まとめ

「異動」の内容には、上に挙げたもののほか、奨学金の返済を滞納しているケースなども挙げられます。返済において一番やってはいけないことは、催促があったにもかかわらずそれを放置しておくことです。もちろん、催促がある前の気づいた時点で返済することも大切です。

返済が困難になったと思ったら、早めに借入先に相談し、指示を仰ぐようにしてください。こちら側が誠意を見せることで金融機関やクレジットカード会社も柔軟な対応をしてくれる可能性が高まります。

一度「異動」の内容が登録されると、消えるまでの間、さまざまな審査に影響を与えます。これは住宅ローンのみならず、クレジットカードの審査にもいえることです。クレジットカードや各種ローンを利用する際には、きちんと返済できるかどうかも併せて考えておくことが大切です。

(※1)日本信用情報機関「信用情報について」

(※2)日本信用情報機関「登録内容と登録期間」

(※3)日本信用情報機構「信用情報の確認」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員