ここで一番問題になるのは、退職後、年金生活に移るけれど、生活費や諸経費を収入の減少に応じて減らすことが難しいということです。十分な貯蓄がなく、退職金に頼って老後設計をしようとしても、キャッシュフローを作成すると10年後には貯蓄がマイナスになって、老後破綻してしまうというパターンです。

この記事では老後破綻の問題について考えてみたいと思います。

執筆者:浦上登(うらかみ のぼる)

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

老後破綻の1つのパターン

老後破綻のパターンの1つとして次のような例があります。

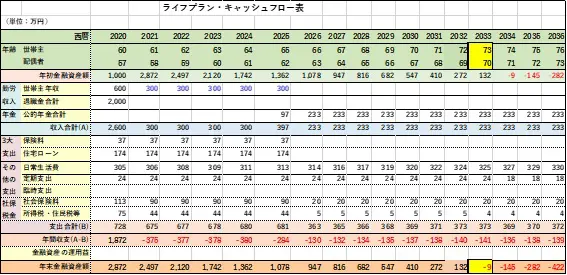

貯蓄:

60歳時点 1000万円

収入:

60歳まで 年収600万円+退職金2000万円

65歳まで 年収300万円

65歳以降 年金 233万円

支出:

住宅ローン 65歳まで 174万円

生活費 60歳 305万円

それ以降 毎年0.5%ずつ上昇

※物価上昇を考慮して、生活費が毎年0.5%上昇するベースで作成しています。

年間収支:

65歳まで △約370万円

66歳以降 △約130万円

60歳以降、毎年このパターンで生活を続けていくと、73歳のときに貯蓄が△9万円となり、破綻します。住宅ローンの返済を完了した持ち家を売れば当面は何とかしのげますが、かなり苦しいのは目に見えています。

表1 老後破綻のパターンのライフプラン

※筆者作成

退職後にやらねばならないこと

このパターンの一番の問題点は、収入に比べて生活費が高すぎることです。

特に61歳で年収が600万円から300万円に減少する時点、66歳で年収300万円が年金収入233万円に減少する時点で、収入に応じて生活費を減らす必要がありますが、それができないと73歳で老後破綻になってしまうことになります。

上記のキャッシュフローを見ていただければ分かるように、このパターンの場合は支出を減らすには生活費を減らすしか方法がありません。

生活費を減らすことの難しさ

収入に応じて生活費を減らすといっても、今までどおりの生活を続けていると、それはかなり難しいことになります。

上記の例でいうと、61歳になった時点で年収が600万円から300万円に半減しますが、会社勤めの生活パターンはそれほど変わることはないでしょう。食費、服飾費、マイカーの費用、交際費などを大きく減らすことは非常に難しいということになります。

コロナショックは生活のパターンを変えるチャンス

生活費を大きく削減するには、生活様式を変える必要があります。コロナショックは決して望ましいことではありませんが、生活様式は大きく変わりました。

旅行・レジャー費、外食費、服飾費、交際費が大きく減少しています。家で食事をするので食料品費、光熱費、消毒用品などの消耗品費は上がっていますが、2020年4~6月(月平均)の2人以上世帯の家計の消費支出は、対前年同期比で2万8427円も減っています。

もちろん、老後破綻を目の前にした上記のような例では、それ以上に無駄を減らさなければならないのですが、生活様式の変化は生活費のコストダウンへの大きな味方であることは間違いありません。

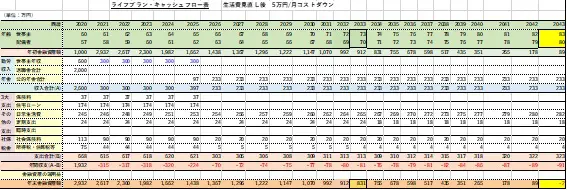

生活様式の変化と自分自身の努力により、仮に月当たり5万円の生活費のコストダウンに成功したとすれば、上記のキャッシュフローは次のとおりとなり、老後破綻の年齢が73歳から83歳にまで10年延びることになりました。

表2 生活費見直しにより、月当たり5万円コストダウンした場合のライフプラン

※筆者作成

まとめ

今回は退職後に老後破綻するパターンと、その対策として、次のことをご説明しました。ぜひ人生設計の参考にしてください。

1. 老後の収入減に合わせて生活費をコストダウンしないと、老後破綻を招く原因になりかねない。

2. 生活費を削減するのはそう簡単ではないが、生活様式が変わったときは生活費削減のチャンスである。

3. コロナショックは生活費削減の大きなチャンスである。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー