「老後2000万円不足」実際はどうなの?

改めて「老後2000万円問題」について、報告書の中身に触れながら考えてみたいと思います。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

目次

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

何が問題だったのか

ファイナンシャル・プランナー(FP)である筆者の元にも、この「老後2000万円問題」に関して「実際のところ、どうなのか」という質問やコメントを求められることが度々ありました。この問題がこれほどまでに注目されたのにはいくつか理由があると考えられます。

・「2000万円」という金額があまりに大きく感じられた

・老後は年金だけで生活できると考えていたので寝耳に水だった

・「100年安心」と聞いていたのにちっとも安心じゃない

・大臣をはじめとする政治家と庶民の感覚に大きなズレがあるように感じられた

・金融庁長官でもある現副総理が、この報告書を正式なものとして受理しなかった

・選挙前であり、年金に関わる話は与党を攻撃する格好の材料だった

などが反響を大きくした原因だと思います。

先日の参議院選挙では与党が過半数を獲得して勝利したことで「老後2000万円問題」は、今後あまり取り上げられなくなるかもしれません。

しかし、この問題がクローズアップされたことを機に、より詳しく報告書の内容を吟味し、自分なりの準備をするきっかけにすることが大切だと思います。

「高齢社会における資産形成・管理」報告書の内容

2000万円という金額が独り歩きし、報告書の内容についてあまり詳しくご存じない方が多いのではないでしょうか?

実はこの報告書、「今の日本の人口、年齢構成などの社会背景の変化」「政府や企業などが目指すべき社会システムや金融サービスのあり方」「個々人がとるべき対応や意識」など、さまざまな側面から検討されている内容の濃いものになっています。

今回問題になった、「2000万円不足」というのは、ある日本国民の標準的なケースを挙げて算出したものであり、決して大げさなものではありません。

これだけ少子高齢化、長寿化が進んでしまっている日本では、今後、年金だけで老後資金を賄うことができる人はごくわずかです。そもそも年金制度そのものが年金だけで老後資金すべてを賄うことを想定しているものではありません。

報告書の中にも「公的年金の水準については今後調整されていくことが見込まれる」「税・保険料の負担も年々増加している」と書かれています。これらの記述が政府・与党が示している見解と異なるところも問題だったと考えられますが、実感的にはこれが現実と考えるべきでしょう。

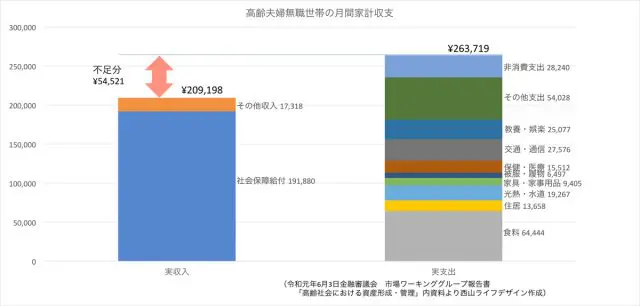

報告書では、高齢夫婦無職世帯家計収支の標準的なケースとして厚生労働省が平成29年に算出したデータを用いています。

これによると現在の実収入が月額20万9198円なのに対し、実支出が26万3718円であり、月に約5.4万円の支出超過となります。この分を金融資産から補填することとなり、「20年で約1300万円、30年で約2000万円の取り崩しが必要になる」と記載されたことが今回最も注目を集めた部分です。

しかし、このグラフの収入や支出の内訳を見てみると、人によって感じ方が違うのではないでしょうか?例えば、実収入のうち「社会保障給付」の額は19万円余りとなっています。公的年金や介護保険等の収入が該当しますが、もっと少ない方もいれば、多い方もいらっしゃると思います。

一方、実支出のなかの「住居費」の額は1.3万円余りとなっています。家賃や住宅ローンの支払いがある方、老人ホームに入居する方などはとてもこの金額では収まりません。

「2000万円あれば安心」という意味ではないこともおわかりいただけると思います。参院選で与党が勝利したことにより、消費税も予定通り10月から10%になりそうです。今後さらに支出が膨らむことになるでしょう。報告書はここで終わっているわけではありません。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

退職金給付制度の現状と今後

企業にお勤めの場合、退職金制度がある場合が多いと思います。しかし、その退職金給付額や退職金給付制度がある会社の数も減少する傾向にあります。

近年、働き方が変わりつつある中、生涯同じ会社に勤め続ける方も減る傾向にあるでしょう。勤続年数が長いほうが多くなる傾向にある退職金も減ることになると考えられます。

また、退職された方たちに「退職時にいくらもらえるかを知った時期」についてたずねると、「退職金を受け取って初めて知った」と「退職直前に知った」という方が合わせて半数近くにも上るとされています。

自営業、フリーランスの方には基本的には退職金はないでしょう。そのような働き方の場合、現役のうちから資産形成をすることが重要になってきます。

金融資産は人によって大きく異なる

個々人が保有する金融資産の額にはかなりのばらつきがあります。

晩婚化が進んでいる最近では、住宅を取得される年齢も高まっており、退職時にも住宅ローンが残っているケースも珍しくありません。こうした方々にとっては、現役世代のうちに貯蓄するということがなかなか難しくなっているとも言えそうです。

米国では高齢世帯の金融資産額がここ20年で約3倍にも増えているのに対し、日本の同世代の資産額はほぼ横ばいです。これらの状況を考慮し、日本でも昨今NISAやiDeCoなどの制度が整備され、将来のための資産形成を行うための環境整備が進みつつあります。

公的年金以外の資産形成のために「証券投資」などの投資が必要と答えた人は2割にとどまり、実際に投資を行っている人はそれよりも少ないと想定されます。投資に対する知識がないと答える人も多く、金融機関が個々人の悩みやニーズに応えきれていない現状が透けて見えます。

ライフスタイルが多様化し、ニーズも多様に

100世帯あれば100通りの暮らし方があり、それぞれの家庭の状況によってかなりばらつきがあるのは当然です。大切なことは、自分の家計はどうなのかをきちんと認識し、将来を見据えた自分なりのマネープランを立てることです。

現役の時、比較的収入の多い家庭では家計も膨張する傾向があります。

同じ会社で同じような収入を得ている人たちが集まり、「あそこの家は毎年海外旅行に行っている」「あそこの家は3年に1回車を買い換えている」「あそこの家族はかなり頻繁に高級レストランで外食している」などという人がいると、「自分もこのくらい使っても大丈夫だろう」「会社の先輩たちもこんなお金の使い方をしていた」などと考え、支出が増えてしまうと考えられます。

結果として、収入の割に貯蓄が増えないという人は少なくありません。

筆者自身も20年以上、大手企業のサラリーマンとして過ごしましたが、サラリーマン時代に自分の周りで、老後資金について不安を感じている人は多くなかったように思います。

ファイナンシャル・プランナーは現在の貯蓄の状態や、今後予想される支出計画を元にキャッシュフロー表などを作成し、家計診断や家計改善の提案などを行う専門家です。

自分自身もご相談者にこうしたサービスを提供しているので、ぜひ相談していただきたいところです。簡単なキャッシュフロー表を作成し、自分の家計の健全性を診断するのは難しいことではありません。

現在の貯蓄の額、今後予想される収入と支出がわかれば、自分でも作成することは可能です。ファイナンシャル・プランナーは、いろいろなケースを見たり聞いたりしているので、相談者一人ひとりが抱える固有の課題について分析し、提案できるのが強みだろうと言えます。

危機感を感じるだけでなく、早めのアクションを

報告書では、高齢化とともに増えつつある「認知症」への対策の必要性や、個々人が「金融リテラシー」すなわちお金の知識を高めること、金融機関やFPなどのアドバイザーの充実が必要だろうと述べています。

先にも書いたように、人々のライフプランや、資産に関する事情も多様化しています。今回問題になった「2000万円」はあくまでも一つのケースであり、大切なのは自分自身のライフプランと資産形成・管理計画です。

退職金の額や、受給できる年金の額も人によってまちまち。「多分大丈夫だろう」と考えていると将来「こんなはずじゃなかった」ということにもなりかねません。

実際に、キャッシュフロー表を作成すると、このままでは70代後半から80代前半で資産が底をつくという結果が出る人が少なく見積もっても半数以上いらっしゃいます。しかし、早めに将来のキャッシュフローをシミュレーションすることで、取ることのできる対応策も広がります。

なんとなく「自分は大丈夫だろう」と思っていても、もう一度自分の状況を確認してみることをお勧めします。家計改善は早く手を打つほど選択肢、解決策がたくさんあります。

<参照>

令和元年6月3日金融庁(金融審議会 市場ワーキング・グループ)報告書「高齢社会における資産形成・管理」

家計調査報告(家計収支編)平成29年(2017年)II 世帯属性別の家計収支(二人以上の世帯)

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役