年収600万、子持ちの会社員におけるiDeCoでの節税はどのぐらい

今回は、iDeCo(個人型確定拠出年金)について見てみましょう。掛金が全額所得控除される点に着目して、iDeCo節税額をリターン(利息)と考えてみることにします。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

目次

老後資金としての退職金や確定拠出年金

給与所得者が永年の勤務の結果として退職時に受け取る退職金・年金は、「確定給付年金」として運営されてきました。

近年、確定給付年金は企業の退職金・年金積立不足の負担リスクが大きいため、「確定拠出年金」を制度とする会社が増えています。また、会社の制度だけで退職者の充分な老後資金が確保できないため、追加年金としての確定拠出年金制度を持つ企業も多くなっています。

年金制度を持たない中小企業や自営業者のための制度が、個人型確定拠出年金iDeCoです。今年は、公務員を中心にiDeCo加入者が急増していると言われています。この背景は、税金の仕組みなどに詳しい公務員ならではの所得控除の活用があると思われます。

モデルケースの設定

標準的な給与所得者がiDeCoに加入した場合に、所得控除でいくら控除され、その際の所得税と住民税の額はいくら節税になるのかを計算するため、モデルケースを設定してみましょう。

男性会社員

年齢:45歳

年収:600万円

家族:妻と子ども2人

妻の年収:130万円

iDeCoの月額積立額:2万円 60歳まで15年間積立

モデルケースでの所得税と住民税の差(iDeCo加入と加入ナシ)

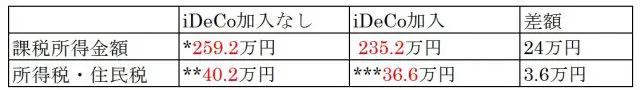

このケースの所得税と住民税の合算額の差は次の通り、年間3.6万円になります。

これを15年間続けた場合の節税額合計は3.6×15=54万円になります。(実際は年収変動やその他の条件が変わりますが、単純化のため15年間同じと想定します)

住民税は納付時期が所得税と1年ずれるため、この表で示している金額が年末調整などで還付されるわけではありませんが、2年分を通算するとこの額になります。

*600-(174+38+38+85.8+5)=259.2 給与―(給与所得控除+基礎控除+配偶者控除+社保控除+生保控除)

** ***の計算式は省略、所得税、住民税共に税率10%―控除額または調整額

iDeCoの運用商品別構成と利回り

iDeCoの運用商品は元本確保型商品(預貯金・生損保保険)と、その他(投資信託)に分かれます。

国民年金基金連合会のデータ(※)を基に算出すると、その構成比は預貯金(金融債含む)38.7%、生損保保険26.1%、投資信託35.1%になっています。運用商品別の利回り(リターン率)を指し示す適当なデータはありませんが、元本確保型商品では0.01から0.05%、投資信託では高利回り(10%以上)からマイナスまであります。

投資信託では利回り年4~5%の安定ファンドを選び、残高を増やす長期運用が推奨されています。国内債券やバランス型は低リスクファンドですが、さらにリスクを回避したい人は、元本確保型を選びます。

所得控除適用による節税分を利息と考えるとどうでしょうか。所得控除はすべてのiDeCo商品に適用されますので、元本確保型のみならず投資信託を選択した場合もファンドの運用利息プラス所得控除で還元分が加入者の取り分となります。

所得控除の節税額と節税分を毎年使わず積み立てる

上記のモデルでは600万円の年収で、年間24万円のiDeCo積み立てをすると、3.6万円の還付または納税額が減少します。15年間の積立総額360万円に対して、15年間で54万円の税金が節税できます。これを積立総額360万円に対して54万円のリターンとして計算すると30%になります。

節税分を別勘定にして積み立てるのは、なかなか難しくてすぐ使ってしまいそうですが、iDeCoで積み立てしなければ元々入ってこなかったお金です。15年間積み立てを実行すると商品からのリターンはゼロでも、合計で414万円の積立残高になります。

iDeCoやNISAに加入して受ける所得控除は、税金が減って良かったと使ってしまうことが多いと思われますが、このような考え方で積み立て始めると、貯まる喜びにつながると思われます。

ここまで、厳密な計算をしてiDeCoに加入しているわけではないでしょうが、この優位性への着目がiDeCo急伸の背景かもしれません。

出典

国民年金基金連合会データ「iDeCo(個人型確定拠出年金)の 制度の概況」

執筆者:植田英三郎(うえだ えいざぶろう)

ファイナンシャルプランナー CFP