60代、もうすぐ年金受給。これから貯金を増やす方法を教えてください

とはいえ、昔のような退職金が期待できない場合や退職金がない場合などでは、リタイア後に向けた資産形成が必要不可欠となっており、年金の受け取りが近くなった60代といえども例外ではありません。

60代の方がこれから貯蓄を増やすには、どのような方法が考えられるのでしょうか。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

60代の平均貯蓄額の実態

総務省の「家計調査報告(2020年)」によると、60代が世帯主である2人以上の世帯における貯蓄残高は約2384万円と、全世代の中でも一番多い額となっています。

また、世帯主が65歳以上の無職世帯の貯蓄高については約2292万円となっており、内訳は通貨性預貯金が618万円(27%)、定期性預貯金が920万円(40.1%)、生命保険などが397万円(17.3%)、有価証券が348万円(15.2%)となっていることが分かります。

(参考:総務省「家計調査報告(2人以上の世帯)(2020年)」(※1))

60代からの資産形成の方法とは?

資産形成とは資産を増やすことであり、その方法として資産運用が挙げられます。特に預貯金だけで保有していたのでは、物価の上昇に金利が追い付かず、資産の価値自体が下がってしまうことになりかねません。

■物価上昇率を超える運用がカギ

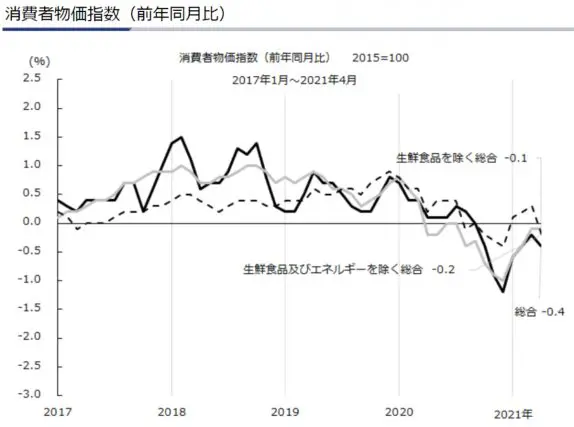

現在行われている日本銀行の金融政策において、2013年に「物価安定の目標」を導入しており、その目標値については、物価指標である消費者物価指数の前年比上昇率2%としています。

とはいえ、現在の物価上昇率は2%以下で推移しており、今後新型コロナウイルス感染症拡大が収束したとしても、すぐに上昇するとは考えられにくい状態といえるでしょう。

(参考:日本銀行「金融政策」(※2))

■消費者物価指数の推移

2020年度は-0.4%だった消費者物価指数ですが、これまではどのように推移してきたのでしょうか。

(引用:総務省統計局「消費者物価指数」(※3))

新型コロナウイルス感染症拡大により、大きく消費者物価指数が下がっており、今なお抜け出せない状況にあることが分かります。

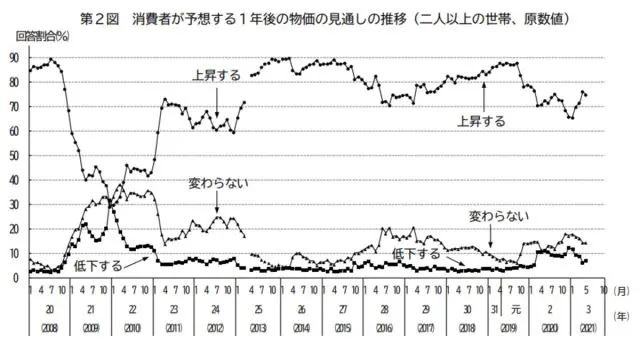

■今後の見通し

では、今後の見通しについてはどうなのでしょうか。内閣府の調査(2021年5月)によると、今後(1年後)は物価が上昇すると回答した割合が高く、その内容についても2%未満が31.5%、2%以上~5%未満が28.6%と、今後の物価上昇について同調査(2020年末)に比べても増加していることが分かります。

また、日本銀行の見解でも、物価の上昇については今後中長期的に高まっていくことが予想されています。

(引用:内閣府「消費動向調査(2021年5月)」(※4))

60代からの資産運用は安定運用メイン

現在は一時的に物価の下落がみられるものの、ワクチン接種の普及による新型コロナウイルス感染症拡大の収束、そして東京オリンピック開催や、2025年に予定されている大阪万博開催などを考えると、消費者の購入意欲の高まりが物価上昇につながることが予想されます。

とはいえ、2%の物価上昇に到達するのはまだまだ時間がかかるという見解からも、当面は1%台で推移すると考えても良いのではないでしょうか。

そうなると、運用の目標としては2%のリターンが得られる運用を考えることで、物価上昇における保有資産の価値の低下を防ぐことができるといえるでしょう。運用の原則の1つに長期で行うことが挙げられていますが、60代からの運用において時間を味方につけることはなかなか難しいといえます。したがって、できるだけリスクの少ない安定資産で運用を行うことがポイントとなります。

■債券を活用する

安定資産の代表といわれるものが債券です。債券とは、利率そして満期までの期間が決まっており、満期まで保有することで債券価格そして利息を受け取ることができるというもので、国が発行する国債や企業が発行する社債などがあります。

現在の個人向け10年物国債の金利は基準金利×0.66となっており、ここで適用される基準金利は、利子計算期間開始日の前月までの最後に行われた10年固定利付国債の入札(初回利子については募集期間開始日までの最後に行われた入札)における平均落札利回りです。

ちなみに社債については国債よりも利回りの高いものも多く、2021年6月販売予定の社債(償還日2022年12月9日)では、ソフトバンクの社債が2%の利率をつけています。このような利回りの高い社債を複数保有しておくことで将来利息を受け取ることもでき、最終的な資産形成につながるといえるのではないでしょうか。

とはいえ、債券にも信用リスクが存在することから、必ず償還日に利息を合わせた元本が受け取れるという確約はないことは覚えておきましょう。

(参考:日本証券業協会「個人向け社債等の店頭気配情報」(2020年6月15日時点)(※5))

高リスク資産の整理

60歳からの資産運用において、安定資産で増やすことはもちろん、高リスクの資産についてある程度整理していくことも考える必要があります。

■保有株式の見直し

株式は成長資産ともいわれ、今後成長の期待できる分野に投資することで高いリターンを得ることができます。しかし、年齢的なことを考えると、運用における資産配分において価格変動の大きい資産の割合は徐々に減らしていくことが大切です。

保有している株式の今後の成長性などをよく検討し、納得できるものだけを保有することや、今後成長が期待できないと考えられる銘柄については、自分が納得いく価格で売却して現金化しておくなどの対策も必要です。

まとめ

60歳から貯金を増やすには、預貯金で預けておくことと併せて、運用を組み入れることは大切です。とはいえ、リスクを避けるためにも価格変動リスクについては十分検証する必要があります。

さらに、収入を増やすという意味では、働ける年齢までは働くという考えも必要です。収入がある場合とない場合とでの人間の心理は大きく異なります。収入がない場合は自分の資産が減っていくことを何よりも恐れる傾向にあります。

そのためにも、ただ減っていくのを黙って見ているのではなく、増やしながら切り崩していくという考えを持つようにし、そのための知識や手段について早い段階から慣れておくことが大切です。

(※1)総務省「家計調査報告(貯蓄・負債編)(2人以上の世帯)(2020年)」

(※2)日本銀行「金融政策 金融政策の概要」

(※3)総務省統計局「消費者物価指数」

(※4)内閣府「消費動向調査(2021年5月実施分)調査結果の要点」

(※5)日本証券業協会「個人向け社債等の店頭気配情報」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員