あなたは知っている!?新旧「生命保険料控除」のしくみを理解していますか

旧制度適用分と新制度適用分の違いや、新旧の生命保険料控除を併用した時の適用限度額の算定方法について知らなくとも問題はありませんが、生命保険料控除のしくみを知れば新たな気づきを得られるでしょう。

ファイナンシャル・プランナー。

ライフプラン・キャッシュフロー分析に基づいた家計相談を得意とする。法人営業をしていた経験から経営者からの相談が多い。教育資金、住宅購入、年金、資産運用、保険、離婚のお金などをテーマとしたセミナーや個別相談も多数実施している。教育資金をテーマにした講演は延べ800校以上の高校で実施。

また、保険や介護のお金に詳しいファイナンシャル・プランナーとしてテレビや新聞、雑誌の取材にも多数協力している。共著に「これで安心!入院・介護のお金」(技術評論社)がある。

http://fp-trc.com/

生命保険料控除とは?

1月1日から12月31日までに支払った生命保険や共済の保険料(掛金)の一定額が保険料負担者のその年の所得から控除でき、所得税・住民税が軽減されます。

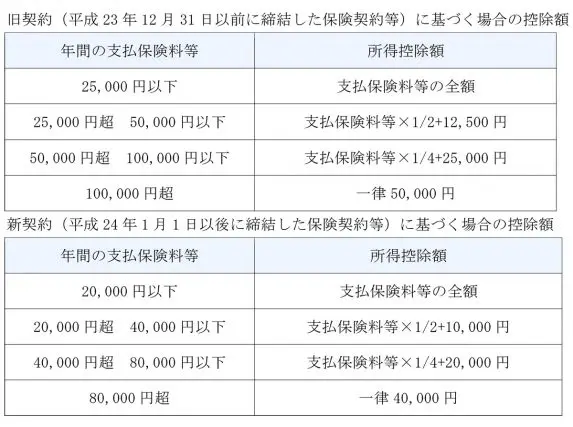

支払った保険料が全額控除できるわけではない点、実際の軽減額は控除額に税率を掛けた金額になる点は留意してください。また、所得税と住民税の控除額は異なります。平成24年1月1日以降に契約(更新等も含む)した生命保険等は新しい制度の適用となります。それ以前に契約したものは、平成24年1月1日以降も旧制度の適用になります。

旧制度では、生命保険料控除の種類は「一般の生命保険料控除」「個人年金保険料控除」の2区分です。新制度では、「一般の生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3区分になりました。新制度では「介護医療保険料控除」が新たに加わりました。

例えば、医療保険の保険料は旧制度では「一般の生命保険料控除」の対象ですが、新制度では「介護医療保険料控除」の対象です。

控除額も改正されました。旧制度では、それぞれの控除額は最高5万円(保険料10万円超)ですので最大10万円控除できます。一方、新制度では、それぞれの控除額は最高4万円(保険料8万円超)になり最大12万円控除できることになりました。

なお、介護保険の保険料だから「介護医療保険料控除」の対象になるとは限りませんので留意してください。また、少額短期保険(いわゆるミニ保険)の保険料は、生命保険料控除の対象外です。

生命保険料控除の対象となる生命保険契約等とは?

「一般の生命保険料控除」「介護医療保険料控除」の対象となるのは、保険金受取人が、保険料(掛金)負担者又はその配偶者その他の親族とする契約です。

住宅ローンを組む時に加入する団信は、受取人が金融機関ですので生命保険料控除の対象となりません。

契約者が誰であるかは要件ではないので、妻が契約者の生命保険等の保険料を夫が支払っている場合、受取人が上記の要件を満たしていれば夫の生命保険料控除の対象となります。

ところで、受取人を妻にしていた生命保険料を夫が支払っていた場合、離婚した場合はどうなるのでしょうか。離婚後、受取人は上記の要件を満たさなくなりますので、離婚後に支払った保険料は生命保険料の控除の対象になりません。

離婚が決まったら、受取人を子どもなどにすぐに変更しましょう。放置しておくと生命保険料控除を受けられないだけではなく、保険金も元妻が受け取ることになります。なお、受取人の変更には受取人の同意は不要です。

「個人年金保険料控除」の対象となるのは、次のすべてを満たし、「個人年金保険料税制適格特約」を付けた契約の保険料です。

・年金の受取人は、保険料(掛金)負担者又はその配偶者であること。

・保険料等は、年金の支払を受けるまでに10年以上の期間にわたって、定期的に支払う契約であること。

・年金の支払は、年金受取人の年齢が原則として60歳になってから支払うとされている10年以上の定期又は終身の年金であること。

したがって、金融機関でよく販売されている変額個人年金保険の保険料は「個人年金保険料控除」ではなく「一般の生命保険料控除」の対象となります。

新旧の生命保険料控除を併用した時の適用限度額計算

新旧の契約に係る保険料の控除額に関しては、それぞれの生命保険料の区分ごとに、新生命保険料控除に係る控除額(最高4万円)、旧生命保険料控除に係る控除額(最高5万円)、両者併用の控除額(最高4万円)を計算し、旧生命保険料控除に係る控除額と併用の控除額のいずれか大きい金額を控除額とします。

ただし、「一般の生命保険料控除額」「介護医療保険料控除額」「個人年金保険料控除額」の合計額は12万円が限度です。

例えば、「一般の生命保険料控除」に関し、新生命保険料控除に係る控除額2万円、旧生命保険料控除に係る控除額5万円、両方の適用を受ける場合の控除額4万円とすると、一番大きい5万円を選択できます。

同様に、個人年金保険の控除額で一番大きい5万円を選択、介護医療保険料控除額2.5万円とすると、控除額は合計で12.5万円となりますが、限度額が12万円なので、控除できるのは12万円となります。

参考・参照:国税庁ホームページ

Text:新美 昌也(にいみ まさや)

ファイナンシャル・プランナー。