【2020年分・2021年申告分】確定申告の改正ポイントについて

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

目次

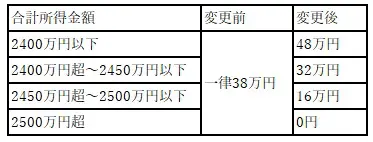

全ての人に知ってほしい基礎控除

今まで基礎控除は収入に関係なく一律に38万円が所得から控除されていたところ、所得が2400万円までの方はこの控除の額が10万円増額され48万円となりました。2400万円を超えると32万円、16万円と段階的に減額となり、2500万円を超えると基礎控除の適用がなくなります。

※筆者作成

青色申告控除額の変更

自営業者やフリーランスの方に適用される青色申告特別控除の額が65万円から55万円に引き下げられました。なお、e-Taxと呼ばれる電子申告によって確定申告を行うか、電子帳簿保存を行えば、引き続き従前と同様65万円の青色申告特別控除を受けることができます。

給与所得控除の減額

サラリーマンやフリーター、パート主婦などの給与所得者に適用される給与所得控除が大きく引き下げられました。年収850万円以下の方であれば一律で10万円が、年収850万円を超えていると所得控除額が上限195万円となるなど大きく引き下げられました。

しかし、基礎控除の額が10万円引き上げられたことから年収850万円以下の方には実質的な変化がないと考えていいでしょう。

所得金額調整控除の創設

給与の収入が850万円を超える方で次の4つの要件に該当する場合、給与の収入金額(その収入金額が1000万円を超える場合には1000万円)から850万円を控除した金額の10%に相当する金額(最大15万円)を給与所得の金額から控除することとされました。

(1)所得者本人が特別障害者である

(2)同一生計配偶者が特別障害者である

(3)扶養親族が特別障害者である

(4)扶養親族の年齢が23歳未満である

各種控除の金額の引き上げ

同一生計配偶者や扶養親族などとして認められるための所得要件が、次のように10万円引き上げられました。

| 同一生計配偶者 | 48万円以下 |

| 扶養親族 | 48万円以下 |

| 源泉控除対象配偶者 | 95万円以下 |

| 配偶者特別控除の対象となる配偶者 | 48万円超~133万円以下 |

| 勤労学生 | 75万円以下 |

※筆者作成

中止になったイベントのチケットが寄附金控除の対象に

令和2年2月1日から令和3年1月31日までに中止や延期、縮小が行われたイベントのチケットをお持ちの方で、そのチケットについて払い戻しを受けないことを選択した場合は、チケット代金を寄附金控除として住民税から控除することができます(合計20万円まで、かつ、チケット代金分に限る)。

この寄附金控除には証明書が必要となります。詳細についてはイベントの主催団体へお問い合わせください。

住宅ローン控除の適用要件の猶予

住宅ローン減税の控除期間13年間の特例措置について、新型コロナウイルス感染症の影響により入居が令和2年12月31日の期限に遅れた場合でも一定の要件を満たし、かつ、令和3年12月31日までに入居することで特例の対象となりました。

また、既存住宅を取得した場合も一定の要件を満たすことで増改築等完了の日から6ヶ月以内に入居すればよいという特例措置が用意されています。詳細については最寄りの税務署へご相談ください。

確定申告の期限が延長された

確定申告は例年2月中旬から3月中旬の間にすべきとされているところ、2021年の確定申告については、4月15日まで延長されました。

確定申告の前には主な改正点を確認しておくべき

2021年に行う確定申告は今回紹介した部分以外にも確認しておきたい事項が多々あります。改正ポイントを押さえていなかったばかりに損をしてしまうこともあります。確定申告の前には必ず昨年からの変更点について、ひととおり確認しておいてください。

出典

国税庁 令和2年分の所得税確定申告から 青色申告特別控除額 基礎控除額が変わります!!

文化庁 チケットを払い戻さず「寄附」することにより,税優遇を受けられる制度

国税庁 新型コロナウイルス感染症緊急経済対策における税制上の措置

執筆者:柘植輝

行政書士