更新日: 2022.03.30 確定申告

2021年度分の確定申告は 申告期限の延長なし! 期限が過ぎても受け付けてもらえる? ペナルティは?

2019年度と2020年度の確定申告期限が2年続けて延長されていたことから、「今年も伸びているだろう」と思い込んでいたり、「売り上げを計算してみたら確定申告が必要だった」「自分が申告対象だと知らなかった」など期限が過ぎてから気付いたりする人もいるかもしれません。

期限を過ぎた後にも申告は可能ですが、ペナルティが課されます。今回は申告期限に遅れてしまった場合のペナルティについて紹介します。

執筆者:FINANCIAL FIELD編集部(ふぁいなんしゃるふぃーるど へんしゅうぶ)

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

確定申告が必要となる場合

確定申告は、昨年のような特別なケースを除き、毎年2月16日から3月15日の間に前年分について行うことと定められています。主に次の要件に当てはまる場合は、確定申告が必要です。

1.給与が2000万円を超えている

2.給与・退職所得以外の所得が20万円を超えている

3.2箇所以上から給与所得を受け取っている

4.年の途中で退職し、年末調整されていない所得がある

5.源泉徴収されていない退職所得がある

6.証券口座で源泉徴収されていない利益がある

7.年金収入が400万円を超えている

確定申告が必要な場合、申告は「義務」です。期限前に自分が申告対象となるか見極めておきましょう。また、上記の要件に当てはまらない場合であっても、住民税申告が必要なケースがあります。

給与収入などで源泉徴収されている収入は申告不要ですが、20万円以下の副業収入を得た場合などは、基本的に住民税申告が必要です。各自治体の申告要件を確認の上、市区町村へ住民税申告を行いましょう。

申告期限を過ぎた場合は「期限後申告」扱い

期限を過ぎてしまった場合は、できるだけ早く申告を行いましょう。申告期限を過ぎた場合は、「期限後申告」として扱われます。期限後申告は、加算税や控除取消などの対象になります。日数がたつほどペナルティが重くなるので、可能な限り早く申告をしておきましょう。

申告期限に遅れた場合のペナルティ

先ほども述べた通り、確定申告期限に遅れるとさまざまなペナルティが課されます。

・無申告加算税

無申告加算税は、申告期限内に申告しなかったことに対するペナルティです。申告時に納めるはずだった税金に次の税率を加算して納税額を計算します。

ただ、無申告課税の対象とならないケースもあります。3月15日の法定納期限までに納税し、何らかの原因で申告できていなかった場合、自主的に期限後申告を1ヶ月以内にすれば無申告課税の対象ではなくなります。

ただし、5年以内に無申告課税や重加算税に課されていると、適用外となります。

・延滞税

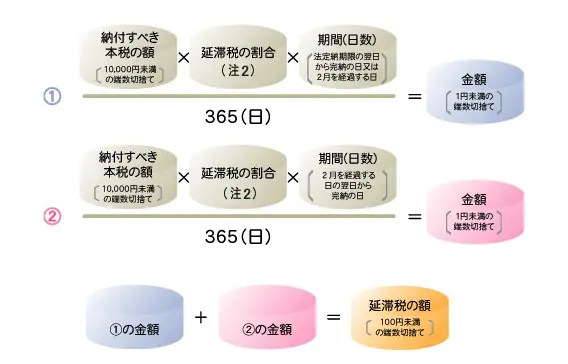

延滞税は納税が遅れたことに対するペナルティで、確定申告日の翌日から遅れた日数分が加算されます。延滞税の計算方法は図の通りです。

出典:国税庁「延滞税の計算方法」

延滞税率は次の方法で算出します。

・納期限の翌日から2ヶ月以内:年7.3%または延滞税特例基準割合+1%のいずれか低い割合

・納期限の翌日から2ヶ月以降:年14.6%または延滞税特例基準割合+7.3%のいずれか低い割合

※延滞税特例基準割合は、各年の前々年9月から前年8月までの銀行短期貸出約定平均金利の合計を12で除した割合であり、各年の前年11月30日までに財務大臣が告示する割合に1%加算した割合

・青色申告控除の減額・取消

青色申告には最大65万円の所得控除がありますが、期限内に確定申告をしなければ無効となってしまいます。所得税率10%の場合、控除があった通常の税金より6万5000円の負担が増え、より多くの納税が必要です。

また、2期連続で確定申告が遅れると青色申告をする権利が取り消されてしまいます。再度、青色申告承認申請書を提出できるのは、取消通知を受けた1年後です。青色申告は申告年の3月15日までに提出しなければ適用されないため、実質2年間は青色申告が受けられなくなってしまいます。

確定申告の遅れで税負担控除がなくなることを理解しておきましょう。

確定申告は余裕を持って準備しよう

確定申告は売上の計算・経費の仕訳など、多くの作業が必要です。申告期限間近で作業を始めると、計算ミスはもちろん、申告漏れの原因となる恐れもあります。そんな状況にならないないためにも余裕を持って事前準備を始めましょう。

出典

国税庁 確定申告が必要な方

国税庁 タックスアンサー(よくある税の質問)No.2024 確定申告を忘れた時

国税庁 延滞税の計算方法

国税庁 延滞税の割合

執筆者:FINANCIAL FIELD編集部