社会人2年目の方が1年目よりも給料の手取りが減るのはどうして?

その際に注意しておかなければならないのは、給与額が同じ場合でも、社会人2年目は1年目よりも手取り額が少なくなることです。それはなぜなでしょうか。以下に理由を解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

社会人2年目は住民税の負担が発生する

社会人1年目の給与から引かれるのは所得税、そして社会保険料です。所得税は概算額を毎月の給与から源泉徴収し、12月分の給与支払時に年末調整を行うことで納税が完了します。

しかし、住民税は前年の所得を基に計算した額を、6月から翌年の5月の1年間にわたって給与から差し引きます。社会人2年目の手取り額が1年目よりも少なくなるのは、このように6月から住民税の徴収が始まるからです。

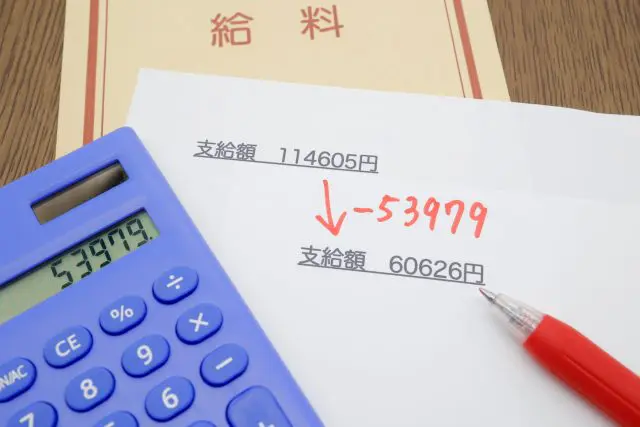

具体的な手取り額はどのくらい変わる?

では、社会人2年目の6月からの手取り額は、それまでと比べてどのくらい変わるのでしょうか。厚生労働省の資料(※1)によると、令和元年の大卒の初任給の平均は約21万円です。ボーナスを加味せずに考えると年収は約250万円です。

東京都在住、独身(24歳)で、所得控除は社会保険料控除そして基礎控除のみと仮定して試算してみましょう。

■社会人1年目の手取り額

毎月の給与(21万円)の社会保険料(健康保険料および厚生年金保険料)額は、月額3万921円(※2)です。また、源泉徴収税額は月あたり4050円(※3)ですので、社会人1年目の手取り額は21万円-(3万921円+4050円)=約17万5000円です。

■社会人2年目の手取り額

2年目の給与も1年目と同額と仮定して、住民税額を算出してみましょう。前年の所得金額は4月から12月の給与所得を基に計算しますので、21万円×9ヶ月=189万円から給与所得控除額(※4)64万7000円を引いた124万3000円です。

そして、そこから社会保険料(月額3万921円×9=約27万8000円)と基礎控除額(43万円)を差し引き、住民税(※5)の課税所得金額を求めます。

住民税の課税所得金額は約53万5000円ですので、その10%が所得割です。所得割額(約53万5000円×10%=約5万3500円)に均等割額(5000円)を加えたものが最終的な住民税額ですので、約5万8500円が住民税額です。

これを12で割った額を社会人2年目の6月の給料分から差し引きます。引かれる住民税額は月額約5000円ですので、社会人2年目6月からの手取り額はそれまでよりも約5000円少ない約17万円ということになります。

住民税額を減額する方法はある?

月に5000円の差でも年間にすると6万円ですので、大きな差額ですよね。できれば、その差額を少なくしたいと思うところですが、住民税額を少なくする方法はあるのでしょうか。

■iDeCoに加入する

社会人1年目でも会社の規定によってはiDeCoに加入できます。会社に企業年金がない場合、iDeCoの拠出限度額は月額2万3000円(年間27万6000円)です(※6)。

iDeCoの加入手続きから口座開設までは一般的に2ヶ月程度かかることから、7月から限度額いっぱいの2万3000円を拠出したとすると、年間の拠出額は13万8000円で、この全額を所得控除の1つである小規模企業共済掛金等控除にあてることができます。

そうすると、住民税額は給与所得金額から社会保険料控除額と小規模企業共済掛金等控除額さらに基礎控除額を引いた額(約39万7000円)を基に算出した所得割額(3万9700円)と均等割額(5000円)を足した額になりますので、約4万4700円と、iDeCoに加入しないケースと比べ、1万3800円少なくなる換算です。

■ふるさと納税を行う

ふるさと納税を行うことで住民税額を減額させることもできます。年収189万円の人が自己負担2000円以外を全額控除できるふるさと納税額の限度は1万3800円です(※7)。

ふるさと納税を行い、ワンストップ特例を利用すると、自己負担額の2000円を除いた1万1800円が住民税額から控除されます。したがって、その分住民税額を減らすことにつながります。

まとめ

社会人2年目は、1年目よりも住民税額分手取り額が少なくなります。

住民税額は前年の所得を基に計算されることから、初任給の平均よりも多くの収入がある人などでは上で試算した結果よりもさらに多くの額が引かれます。ただ、iDeCoを利用した所得控除や、ふるさと納税を利用した税額控除などで、住民税額を抑えることもできます。

特にiDeCoは私的年金の1つですので、老後の資産形成として早くから取り組む意義は大きいといえます。また、応援したい自治体があるならばふるさと納税を活用して住民税を先払いする方法もあります。

これらの仕組みを積極的に取り入れ、2年目からの手取り額の減少を少なくするよう心掛けてみてもよいかもしれません。

出典

(※1)厚生労働省 令和元年賃金構造基本統計調査結果(初任給)の概況:1 学歴別にみた初任給

(※2)全国健康保険協会 令和4年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表/18等級

(※3)国税庁 給与所得の源泉徴収税額表(令和4年分) 社会保険料額を引いた17万9079円(扶養親族0人)が該当する箇所参照

(※4)国税庁 No.1410 給与所得控除

(※5)東京都主税局 個人住民税

(※6)iDeCo公式サイト iDeCo(イデコ)の仕組み

(※7)総務省 控除額(目安)のシミュレーション

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員